Was gilt für diese Zwecke als mein einziger oder Hauptwohnsitz?

Zunächst sei darauf hingewiesen, dass ein Haus für Zwecke der Kapitalertragssteuer (CGT) auch als Wohnsitz oder privater Wohnsitz bezeichnet werden kann. Die drei Begriffe sind austauschbar und beziehen sich auf jede Wohnung, die Sie als Wohnsitz nutzen – einfacher ausgedrückt, es ist der Ort, an dem Sie leben. Es ist möglich, mehr als eine Wohnung gleichzeitig zu haben.

Diese Regeln gelten auch für Hausboote und Wohnwagen. Eine Gartenfläche von bis zu einem halben Hektar gehört zu Ihrer Wohnung, oder eine größere Fläche, wenn die Immobilie dies erfordert.

Wenn Sie für einen bestimmten Zeitraum mehr als eine Wohnung (oder einen Wohnsitz) haben, müssen Sie sich darüber im Klaren sein, welches Ihre Hauptwohnung (oder Ihr Hauptwohnsitz) für diesen Zeitraum ist. Früher nannte man dies Ihren Hauptwohnsitz (PPR).

Ob eine Immobilie Ihr Zuhause ist oder nicht, hängt also davon ab, wie Sie sie nutzen. Das kann sich im Laufe der Zeit ändern. Wenn Sie zum Beispiel eine Immobilie vermieten, die früher Ihr Zuhause war, wird sie für den Zeitraum, in dem sie vermietet ist, nicht mehr als Ihr Zuhause behandelt. Dies ist wichtig, da die Folgen der Kapitalertragssteuer bei der Veräußerung davon abhängen, wie die Immobilie während der Besitzzeit genutzt wurde.

Wenn Sie eine Immobilie veräußern, die zu irgendeinem Zeitpunkt während der Besitzzeit als Ihr einziger oder Hauptwohnsitz genutzt wurde, wird bei der Veräußerung ein gewisser Grad an Steuervergünstigungen für den privaten Wohnsitz (PRR) gewährt. PRR kann auch als Hauptwohnsitzentlastung bezeichnet werden.

Im einfachsten Fall, wenn Sie eine Immobilie veräußern, die während des gesamten Zeitraums, in dem Sie Eigentümer waren, als Ihr einziger oder Hauptwohnsitz genutzt wurde, kommt sie für die volle Entlastung in Frage.

⚠️ Sie und Ihr Ehegatte oder Lebenspartner dürfen nur einen Hauptwohnsitz haben, solange Sie „zusammenleben“. Sofern Sie nicht getrennt leben, gelten Sie auch dann als zusammenlebend, wenn Ihr Ehegatte oder Lebenspartner nicht zu Hause“ arbeitet.

Der Standpunkt zur dauerhaften Trennung bei Auflösung einer Ehe oder zivilen Lebenspartnerschaft ist in diesem HMRC-Leitfaden dargelegt. Wenn Sie sich nicht auf der Grundlage eines Gerichtsbeschlusses oder einer förmlichen Trennungsurkunde getrennt haben, ist die Frage, ob Sie sich „unter solchen Umständen getrennt haben, dass die Trennung wahrscheinlich dauerhaft ist“. Nach einer solchen Trennung können Ehepaare oder Lebenspartner unterschiedliche Hauptwohnsitze haben.

Wenn Sie in mehr als einer Immobilie leben, können Sie innerhalb von zwei Jahren nach einer Änderung der Kombination Ihrer Wohnsitze erklären, welches Ihr Hauptwohnsitz für diese Zwecke ist, auch wenn sich einer davon nicht im Vereinigten Königreich befindet. Wenn Sie keine solche Erklärung abgeben, wird die Frage anhand der Fakten entschieden. Wenn jedoch alle Ihre Wohnsitze bis auf einen einen vernachlässigbaren Kapitalwert haben (z. B. eine kurzzeitig vermietete Wohnung), gilt die Zweijahresfrist nicht. In jedem Fall sollten Sie HMRC schriftlich über Ihre Entscheidung informieren. Weitere Informationen finden Sie auf GOV.UK.

Wenn Sie einen Partner haben (der nicht Ihr Ehegatte oder Lebenspartner ist) und jeder von Ihnen ein Haus besitzt, können Sie möglicherweise beide für denselben Zeitraum die Steuerbefreiung für den Hauptwohnsitz für Ihre jeweiligen Immobilien erhalten. Voraussetzung dafür ist jedoch, dass jeder von Ihnen seine eigene Immobilie als Wohnsitz nutzt – zum Beispiel, wenn Sie getrennt leben. Eine Nominierung ist jedoch erforderlich, wenn Sie beide gemeinsam in einer der beiden Immobilien als Hauptwohnsitz leben. Andernfalls würde die Steuervergünstigung für die andere Immobilie verweigert.

Wenn Sie gemeinsam in eine Ihrer Wohnungen einziehen und der andere Partner seine vermietet, müssen Sie unsere weiteren Hinweise zur Berechnung des Gewinns aus der nicht mehr bewohnten Immobilie lesen, wenn diese in Zukunft veräußert wird.

Was passiert, wenn ich eine Immobilie veräußere, die nicht immer mein einziger oder Hauptwohnsitz war?

In dieser Situation gelten besondere Regeln.

Bei einer Veräußerung am oder nach dem 6. April 2020 sind die folgenden Zeiträume immer vollständig von der Steuer befreit, solange Sie die Immobilie zu irgendeinem Zeitpunkt als einzige oder Hauptwohnung bewohnt haben:

- Jeder Zeitraum, in dem Sie dort gelebt haben und die Immobilie Ihr einziger oder Hauptwohnsitz war;

- die letzten 9 Monate* des Besitzes (dieser Zeitraum kann auf 36 Monate verlängert werden, wenn Sie oder Ihr Ehegatte/Lebenspartner behindert sind oder Sie in ein Pflegeheim umziehen – siehe unten); und

- der anfängliche Zeitraum des Besitzes, in dem die Immobilie nicht Ihr oder der Wohnsitz einer anderen Person war, vorausgesetzt, dass Sie innerhalb von 24 Monaten nach dem Erwerb der Immobilie eingezogen sind und während dieses Zeitraums entweder:

- der Bau, die Renovierung, die Umgestaltung oder der Umbau der Immobilie abgeschlossen war, oder

- Sie eine Immobilie verkauft haben, die (zum Zeitpunkt des Verkaufs) Ihr Hauptwohnsitz war.

*Diese Frist wurde von 18 Monaten auf 9 Monate verkürzt für Veräußerungen (d.h. wenn Verträge ausgetauscht wurden – was bedeutet, dass der Verkauf rechtlich vereinbart wurde) am oder nach dem 6. April 2020.

Bestimmte andere Zeiträume können ebenfalls vollständig von der Steuer befreit werden, vorausgesetzt, dass Sie die Immobilie zu irgendeinem Zeitpunkt vor und nach dem Zeitraum der Abwesenheit als Ihren einzigen oder Hauptwohnsitz bewohnt haben:

- Jede Abwesenheit von bis zu drei Jahren (dies kann eine einzige Abwesenheit oder eine Reihe von Abwesenheiten sein, die sich auf insgesamt drei Jahre belaufen);

- Jede Abwesenheit, bei der Sie während dieser Abwesenheit im Ausland beschäftigt waren und alle Ihre Aufgaben im Ausland wahrgenommen haben; und

- Jede Abwesenheit von bis zu vier Jahren (dies kann eine einzige Abwesenheit oder eine Reihe von Abwesenheiten von bis zu vier Jahren sein), bei der entweder:

- Sie arbeiteten zu weit von der Immobilie entfernt, um sie als Wohnung zu nutzen; oder

- Sie wurden von Ihrem Arbeitgeber aufgefordert, woanders zu wohnen.

Wenn Sie nach einer der oben genannten arbeitsbedingten Abwesenheiten aufgrund von Arbeitseinschränkungen nicht in die Wohnung zurückkehren können, können Sie den Zeitraum dennoch als Belegungszeitraum zählen.

Beispiel

Sie haben im Mai 2011 ein Haus gekauft, sind aber erst im September 2011 eingezogen, weil Sie auf den Verkauf Ihrer vorherigen Wohnung warteten. Obwohl Sie von Mai bis September 2011 nicht dort wohnten, wird dieser Zeitraum als von Ihnen bewohnte Zeit gewertet, da er weniger als 24 Monate beträgt und Ihr vorheriges Haus in dieser Zeit verkauft wurde.

Im Dezember 2011 wechselte Ihr Arbeitsplatz innerhalb des Vereinigten Königreichs den Standort, so dass es für Sie unmöglich war, problemlos zu pendeln. Sie mieteten ein anderes Haus, bis Sie im März 2015 eine neue Stelle im Ausland antraten (wobei Sie alle Aufgaben im Ausland wahrnahmen).

Im April 2019 kehren Sie ins Vereinigte Königreich zurück, um eine andere Stelle anzutreten, und wohnen wieder in Ihrer Wohnung. Die Abwesenheit von Dezember 2011 bis April 2019 ist vollständig entlastet, weil:

Der Zeitraum von Dezember 2011 bis März 2015 war eine Abwesenheit von bis zu vier Jahren, in der Sie zu weit von zu Hause entfernt gearbeitet haben; und

Die Abwesenheit von März 2015 bis April 2019 ist ebenfalls entlastet, weil Sie im Ausland beschäftigt waren und alle Ihre Aufgaben im Ausland erfüllt haben.

Weitere Informationen zu Abwesenheitszeiten

Bitte beachten Sie, dass auch Zeiten, in denen Sie in einer „berufsbezogenen Unterkunft“ gelebt haben, für einen Steuerfreibetrag in Frage kommen können – siehe unten.

Sie können auch mehr auf GOV.UK lesen.

Was ist, wenn ich mein Haus für mein Unternehmen genutzt habe?

Viele Menschen führen ihr Unternehmen von zu Hause aus. Wenn Sie das tun, müssen Sie beim Verkauf oder bei der Veräußerung Ihres Hauses prüfen, wie Sie es genutzt haben, um herauszufinden, ob Sie CGT zahlen müssen.

Wenn Sie eine Pflegefamilie oder eine Wohngemeinschaft (Unterbringung von Erwachsenen) betreut haben, ist die Steuerermäßigung für Privatwohnungen für den Teil des Gewinns, der sich auf einen Teil der Immobilie bezieht, der für die Nutzung von Kindern oder Erwachsenen in Ihrer Obhut vorgesehen war, uneingeschränkt gültig.

Was ist, wenn ich Räume sowohl für geschäftliche als auch für private Zwecke nutze?

Wenn Sie einen Raum in Ihrer Wohnung sowohl für geschäftliche als auch für private Zwecke nutzen – z. B. wenn Sie einen Raum als Büro, aber auch als Gästeschlafzimmer nutzen -, hat dies keinen Einfluss auf die Befreiung von der Körperschaftsteuer.

Was ist, wenn ich einen Raum ausschließlich für geschäftliche Zwecke nutze?

Wenn Sie einen Teil Ihrer Wohnung ausschließlich für geschäftliche Zwecke nutzen – zum Beispiel einen Teil Ihrer Wohnung als Werkstatt für Ihr Unternehmen – ist dieser Teil nicht von der Körperschaftsteuer befreit. Für den Teil, der als Hauptwohnung genutzt wird, gilt die Befreiung jedoch weiterhin. Das bedeutet, dass Sie, wenn Sie Ihr Haus mit Gewinn verkaufen, den Betrag der fälligen Steuerbefreiung und die zu zahlende Körperschaftsteuer berechnen müssen.

Beispiel: Ailsa – als Geschäftsräume genutztes Haus

Ailsa nutzt 30 % ihres Hauses ausschließlich als Geschäftsräume und die anderen 70 % als ihren Wohnbereich. Als sie ihr Haus später verkauft, erzielt sie einen Gewinn von 120.000 £.

Ailsa hat Anspruch auf die Steuerbefreiung für den privaten Wohnsitz in Höhe von 84.000 £ für den Teil, der als ihr Haus genutzt wird (70 % von 120.000 £).

Sie muss für den verbleibenden Gewinn von 36.000 £ (120.000 £ abzüglich 84.000 £) die Körperschaftsteuer zahlen, obwohl sie möglicherweise ihren jährlichen Freibetrag abziehen kann, wenn dieser verfügbar ist.

Wie berechne ich den zu versteuernden Gewinn?

Wenn Sie Ihr Haus nicht während der gesamten Zeit, in der Sie es besaßen, bewohnt haben (tatsächlich oder vermeintlich), müssen Sie bei einem Verkauf möglicherweise etwas Körperschaftsteuer zahlen.

Allgemeine Informationen zur Berechnung der Körperschaftsteuer finden Sie auf der CGT-Hauptseite.

Ausführliche Informationen zur Berechnung eines Gewinns bei nur teilweiser Steuerbefreiung des privaten Wohnsitzes finden Sie im HMRC-Hilfsblatt 283 auf GOV.UK.

Das Wichtigste ist, dass jeder Gewinn, den Sie beim Verkauf Ihres einzigen oder Hauptwohnsitzes erzielen, gleichmäßig über die Dauer Ihres Eigentums an der Immobilie verteilt wird. Das heißt, wenn Sie die Immobilie 8 Jahre lang besaßen, bevor Sie sie verkauften, und der Gewinn beim Verkauf 40.000 £ betrug, wird davon ausgegangen, dass der Gewinn in Höhe von 5.000 £ pro Jahr (40.000 £ geteilt durch 8 Jahre) entstanden ist. Für die Zwecke der Körperschaftsteuer spielt es keine Rolle, ob die Immobilie beispielsweise in den ersten drei Jahren im Wert gestiegen ist und dann in den nächsten fünf Jahren auf demselben Wert geblieben ist.

Wenn Sie nur 6 von 8 Jahren in Ihrem Haus gelebt haben (oder davon ausgegangen wird, dass Sie in Ihrem Haus gelebt haben), dann sind 6/8 des Gewinns steuerfrei und 2/8 steuerpflichtig (d.h. bei Verwendung der obigen Beispielzahlen sind 30.000 £ steuerfrei und 10.000 £ steuerpflichtig).

Sie können Ihren jährlichen Steuerfreibetrag für Kapitalerträge auf diesen Gewinn anrechnen lassen (und wenn Sie Eigentümer einer Immobilie sind, können die anderen Eigentümer ihren eigenen jährlichen Freibetrag auf ihren Anteil am Gewinn anrechnen lassen).

Was ist, wenn ich nach dem Verkauf der Immobilie eine Hypothek zurückzahlen muss?

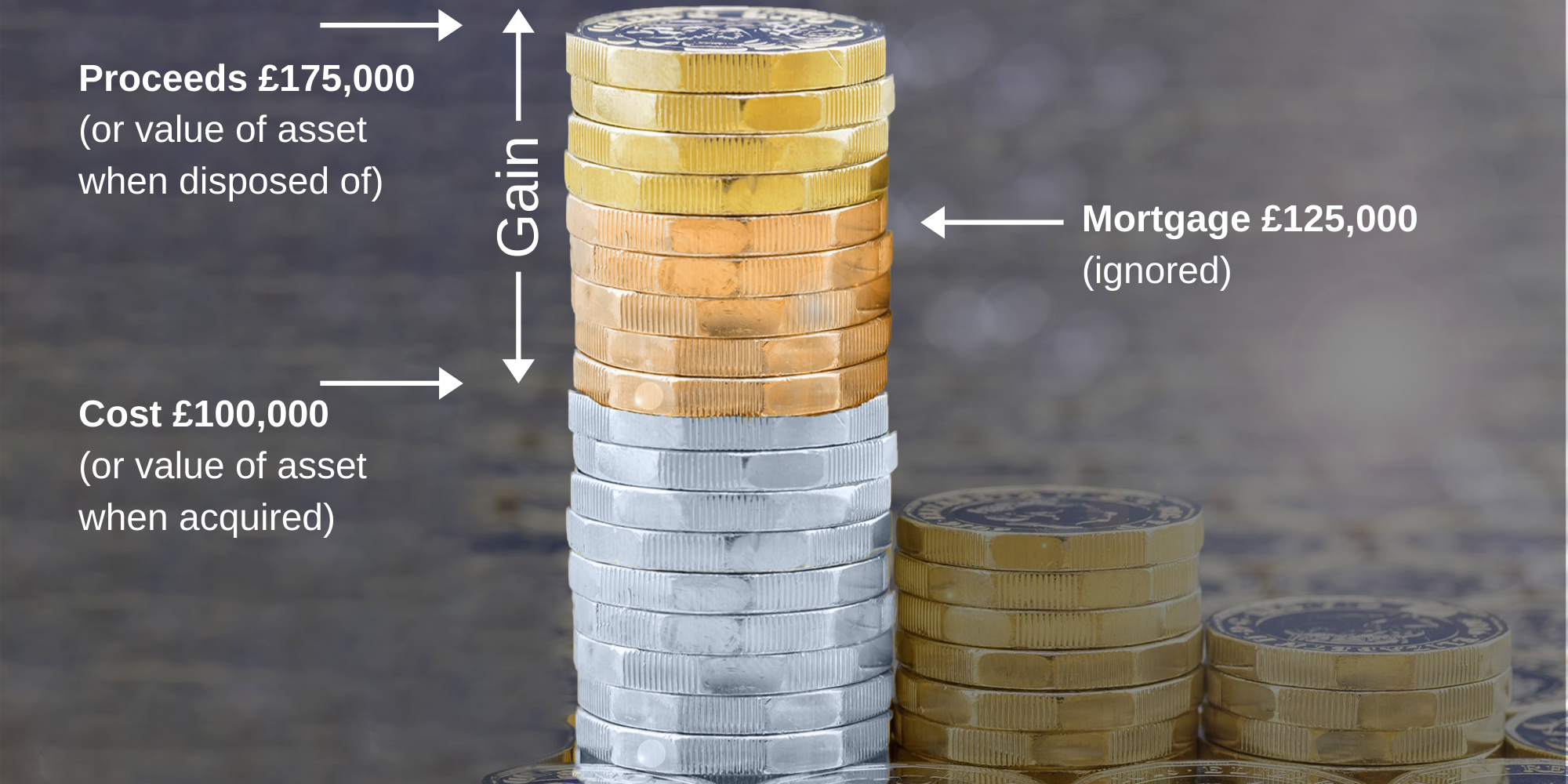

Der Veräußerungsgewinn ist die Differenz zwischen:

a) dem Betrag, für den Sie die Immobilie verkaufen, und

b) dem Betrag, den Sie dafür bezahlt haben.

Wenn Sie die Immobilie umgeschuldet haben und der Betrag Ihrer Hypothek höher ist als der Betrag, den Sie für die Immobilie bezahlt haben, können Sie trotzdem nur den Betrag verwenden, den Sie dafür bezahlt haben, um Ihren Gewinn zu berechnen.

Beispiel: Sie kaufen eine Immobilie für 100.000 £, drei Jahre später nehmen Sie eine Hypothek in Höhe von 125.000 £ auf und nachdem Sie die Immobilie acht Jahre lang besessen haben, verkaufen Sie sie für 175.000 £. Der Gewinn beträgt £175.000 minus £100.000, also £75.000. Die Tatsache, dass Sie nur 50.000 £ erhalten, wenn Sie die Hypothek abbezahlt haben, ist irrelevant. Dies wird im Folgenden veranschaulicht:

Was ist, wenn ich bei der Veräußerung einer Immobilie, die mein einziger oder Hauptwohnsitz ist oder war, einen Verlust erleide?

Wenn Sie eine Immobilie veräußern, die während der gesamten Besitzzeit Ihr einziger oder Hauptwohnsitz war, oder wenn andernfalls die Steuervergünstigung für den privaten Wohnsitz in vollem Umfang zur Anwendung gekommen wäre, wenn die Veräußerung mit Gewinn erfolgt wäre, dann kann der Verlust nicht mit anderen Kapitalgewinnen verrechnet werden.

Wenn die Steuervergünstigung für den privaten Wohnsitz bei der Veräußerung nicht in vollem Umfang zur Anwendung gekommen wäre, ist es möglich, den Verlust auszugleichen, der sich auf den Teil bezieht, für den die Steuervergünstigung für den privaten Wohnsitz nicht in Betracht gekommen wäre.

Dieser Verlust wird zunächst mit Kapitalgewinnen verrechnet, die im selben Steuerjahr erzielt werden, falls es solche gibt, und ein verbleibender Verlust wird vorgetragen, um mit Gewinnen in einem zukünftigen Steuerjahr verrechnet zu werden.

In bestimmten Fällen, z. B. wenn Sie einen solchen Verlust ausgleichen oder vortragen möchten, müssen Sie die Veräußerung an die HMRC melden.

Siehe auch Kapitalverluste.

Beispiel

Rashid kaufte eine Immobilie für 200.000 £ und verkaufte sie drei Jahre später im September 2020 für 180.000 £. Er bewohnte die Immobilie in den ersten 9 Monaten als sein einziges Zuhause und vermietete sie dann bis zum Verkauf. Hätte er die Immobilie mit Gewinn verkauft, wären 18 der 36 Monate, in denen er sie besaß, für die Steuerbefreiung für den privaten Wohnsitz in Frage gekommen (d. h. die 9 Monate der tatsächlichen Nutzung plus die letzte Freistellung von 9 Monaten).

Daher werden beim Verkauf 50 % des Verlusts von 20.000 £ (das entspricht 10.000 £) mit anderen Gewinnen im selben Steuerjahr verrechnet oder anderweitig vorgetragen.

Was ist, wenn ich behindert bin oder langfristig in einem Pflegeheim wohne?

Wenn Sie eine Immobilie veräußern, die zu irgendeinem Zeitpunkt als Ihr einziger oder Hauptwohnsitz genutzt wurde, verlängert sich die endgültige Steuerbefreiung von 9 Monaten auf 36 Monate, wenn:

Sie zum Zeitpunkt der Veräußerung behindert sind oder langfristig (d.h. für mindestens drei Monate) in einem Pflegeheim leben; und

Sie keine andere Immobilie besitzen, die zu irgendeinem Zeitpunkt Ihr einziger oder Hauptwohnsitz war.

Die Verlängerung um 36 Monate kann auch gelten, wenn Ihr Ehegatte oder Lebenspartner entweder behindert ist oder langfristig in einem Pflegeheim lebt, vorausgesetzt, der zweite Aufzählungspunkt trifft sowohl auf Ihren Ehegatten oder Lebenspartner als auch auf Sie zu.

Was ist, wenn ich in einer berufsbezogenen Unterkunft, einschließlich einer Dienstwohnung, wohne?

Wenn Sie eine Immobilie besitzen, die Sie als einzigen oder Hauptwohnsitz zu nutzen beabsichtigen, während Sie in einer anderen berufsbezogenen Unterkunft wohnen, werden Sie so behandelt, als ob Sie in Ihrer eigenen Immobilie als Hauptwohnsitz wohnen würden. Dies gilt so lange, wie Sie diese Absicht haben, auch wenn Sie die Immobilie nie tatsächlich bewohnen. Jeder Gewinn, der während dieses Zeitraums entsteht, ist daher von der Kapitalertragssteuer befreit. Sie sollten Belege für Ihre Absicht, die Immobilie als Hauptwohnsitz zu nutzen, aufbewahren.

Wenn sich Ihre Absicht ändert und Sie nicht mehr beabsichtigen, die Immobilie, die Sie besitzen, als Hauptwohnsitz zu nutzen, haben Sie bis zu dem Zeitpunkt, an dem sich Ihre Absicht geändert hat, Anspruch auf die Befreiung. Sie sollten Aufzeichnungen führen, aus denen die Änderung der Absicht hervorgeht. Sie haben nach wie vor Anspruch auf den Freibetrag, der es ermöglicht, den in den letzten 9 Monaten (bzw. 18 Monaten vor dem 6. April 2020) entstandenen Gewinn von der Steuer zu befreien.

Armee – Wohnen in Dienstunterkünften

Dienstunterkünfte gelten normalerweise als „berufsbezogene Unterkünfte“. Ab dem 6. April 2020 wird diese Behandlung auf den Fall ausgedehnt, dass Sie eine Unterkunftsbeihilfe der Streitkräfte für die Kosten einer Unterkunft erhalten, die im privaten Mietsektor angemietet werden kann (im Gegensatz zu einer Unterkunft, die direkt vom Verteidigungsministerium zur Verfügung gestellt wird).

Diese Regeln bedeuten zusammen mit den anderen Abwesenheitsregeln, dass Angehörige der Streitkräfte, die aufgrund von Aktivitäten im Zusammenhang mit den Streitkräften von zu Hause abwesend sind, bei der Veräußerung ihres Hauses wahrscheinlich keine Körperschaftsteuer zahlen müssen.

Was ist, wenn die Immobilie im gemeinsamen Besitz ist?

Normalerweise wird der Anteil jeder Person an einem Gewinn auf der Grundlage ihrer eigenen Umstände berechnet, aber es gibt besondere Regeln für Ehepaare und Lebenspartner. Wenn ein Ehegatte oder Lebenspartner die Voraussetzungen für den Wohnsitzfreibetrag erfüllt, zum Beispiel weil er in einer berufsbedingten Wohnung lebt, hat auch der andere Ehegatte oder Lebenspartner Anspruch auf den Freibetrag.

Wenn die Immobilie zwei oder mehr Personen gehört, die nicht verheiratet sind oder in einer Lebenspartnerschaft leben, wird der Anteil jedes Einzelnen am Gewinn separat berechnet. Das heißt, wenn Sie eine Immobilie mit Ihrem Partner besitzen, aber nicht mit ihm verheiratet sind oder in einer zivilen Lebenspartnerschaft leben, kann ihr Anteil am Gewinn aus dem Verkauf Ihres Hauptwohnsitzes nicht in gleicher Weise für Steuererleichterungen in Betracht kommen wie ein Gewinn aus Ihrem Anteil an der Immobilie.

Wird eine Hauptwohnung oder ein Anteil an einer Hauptwohnung von einem Ehegatten oder Lebenspartner auf den anderen übertragen, so wird davon ausgegangen, dass der übernehmende Ehegatte oder Lebenspartner diesen Anteil (a) ohne Gewinn und ohne Verlust erwirbt – mit anderen Worten, er erbt die Grundkosten des übertragenden Ehegatten oder Lebenspartners, (b) es wird davon ausgegangen, dass der aufnehmende Ehegatte oder Lebenspartner die Immobilie zu demselben Zeitpunkt erworben hat wie der übertragende Ehegatte oder Lebenspartner, und (c) der aufnehmende Ehegatte oder Lebenspartner „erbt“ von dem übertragenden Ehegatten oder Lebenspartner die Geschichte, ob diese Immobilie als Hauptwohnsitz genutzt wurde oder nicht.

Angenommen, Sie kaufen im Juni 2015 eine Immobilie zur Vermietung und übertragen im Juni 2020 einen Anteil von 50 % auf Ihren Ehepartner, woraufhin Sie beide in die Immobilie als Hauptwohnsitz einziehen und sie im Juni 2025 verkaufen. Beim Verkauf würde davon ausgegangen, dass Sie beide die Immobilie 10 Jahre lang besessen und 5 der 10 Jahre als Hauptwohnsitz genutzt haben, auch wenn Ihr Ehepartner seinen Anteil nur 5 Jahre lang besessen und die Immobilie zu 100 % als Hauptwohnsitz genutzt hat.

Für Übertragungen vor dem 6. April 2020 galt die oben genannte Behandlung nur, wenn die Immobilie zum Zeitpunkt der Übertragung als Hauptwohnsitz genutzt wurde. Dies ermöglichte es Steuerpflichtigen, die Körperschaftsteuer beim Verkauf einer Immobilie vollständig zu vermeiden, indem sie die Immobilie auf ihren Ehegatten oder Lebenspartner übertragen, bevor sie sie als Hauptwohnsitz nutzen, und sie dann verkaufen. Dieses Schlupfloch ist nun geschlossen worden.

Ich vermiete ein Zimmer in unserem Haus an einen Untermieter. Welche Auswirkungen hat das, wenn ich unser Haus verkaufe?

Sie hätten auf die Einkünfte aus dieser Tätigkeit Einkommensteuer zahlen müssen, es sei denn, Ihre Einkünfte fielen unter die Bestimmungen für die Vermietung von Zimmern oder den Immobilienfreibetrag.

Nun, da Sie das Haus verkaufen, sollte die Tatsache, dass Sie einen Untermieter hatten, keinen Unterschied zu den normalen Regeln für den Verkauf eines Hauptwohnsitzes (siehe oben) machen, solange Sie physisch in dem Haus wohnten, während Sie einen Untermieter hatten, und Sie kein Gewerbe betrieben. Wenn Sie von Ihrem Haus aus ein Gewerbe betrieben haben, z. B. ein „Bed & Breakfast“-Geschäft, sollten Sie sich vor dem Verkauf der Immobilie professionell beraten lassen.

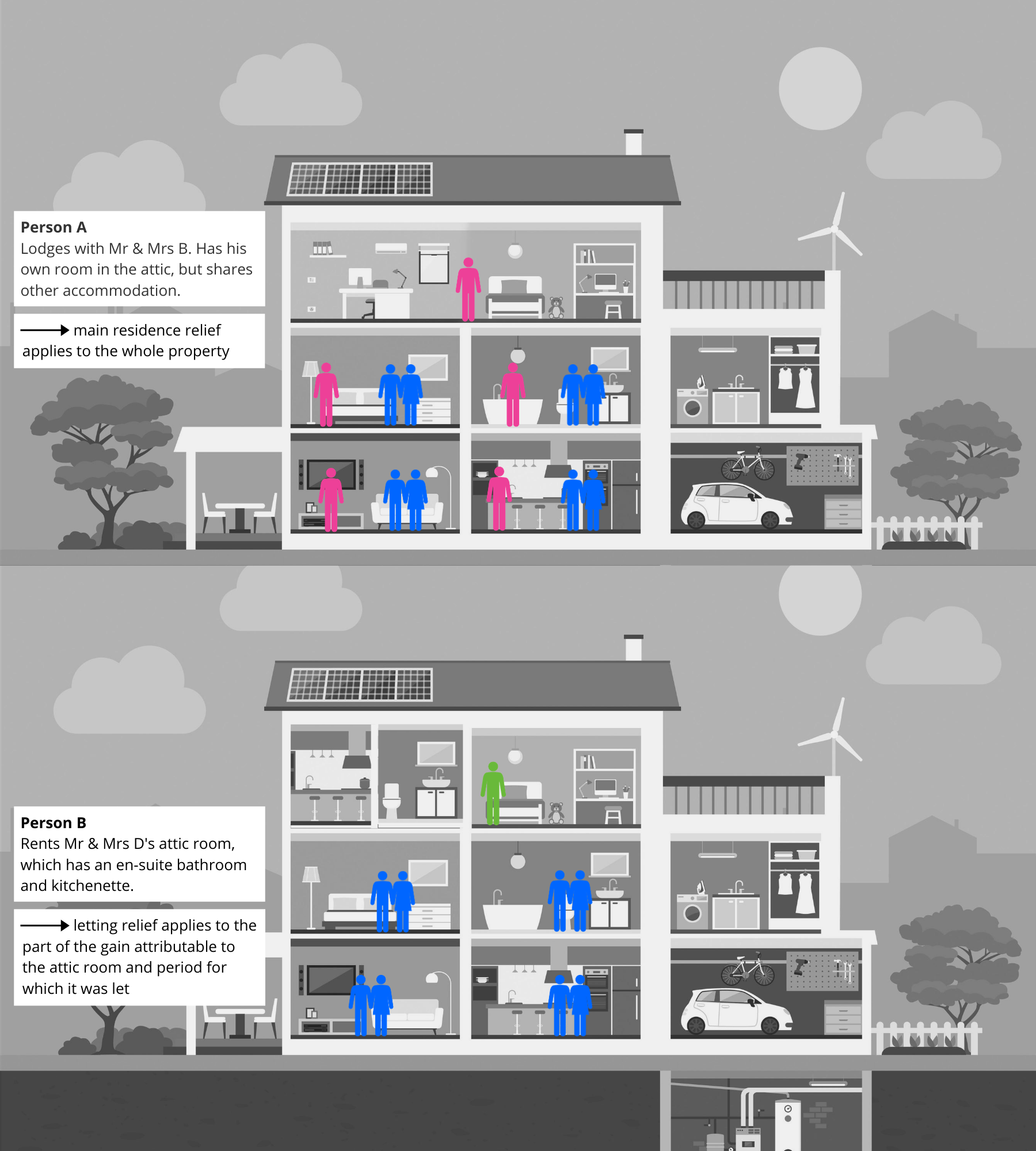

Wenn Sie einen Untermieter haben, der wie ein Mitglied Ihrer Familie gelebt hat (d. h., er teilt den Wohnraum mit Ihnen und nimmt die Mahlzeiten mit Ihnen ein), dann wird gemäß einer Praxiserklärung des HMRC kein Teil der Unterkunft so behandelt, als hätten Sie aufgehört, sie als Ihren Hauptwohnsitz zu nutzen. Dies bedeutet, dass ein solcher Untermieter die Verfügbarkeit der Steuervergünstigung für den privaten Wohnsitz nicht einschränkt.

Es kann jedoch möglich sein, zu rechtfertigen, dass die Steuervergünstigung für den privaten Wohnsitz unter weiter gefassten Umständen als den in der Konzession beschriebenen nicht eingeschränkt werden sollte, sofern der Untermieter keinen bestimmten Bereich „exklusiv nutzt“ und die Wohnung im Wesentlichen mit Ihnen teilt.

In anderen Fällen erlaubt die Gesetzgebung eine „Vermietungserleichterung“ (siehe Frage unten), wenn ein Teil des Hauses als Ihr einziger oder Hauptwohnsitz genutzt wird und ein anderer Teil als Wohnraum vermietet wird.

HMRC erkennt an, dass „die häuslichen Verhältnisse von Einzelpersonen endlos variabel sind“. Dementsprechend kann es manchmal unklar sein, welche Regeln gelten. In manchen Fällen kann man jedoch zu dem Schluss kommen, dass in jedem vertretbaren Fall keine CGT zu zahlen ist.

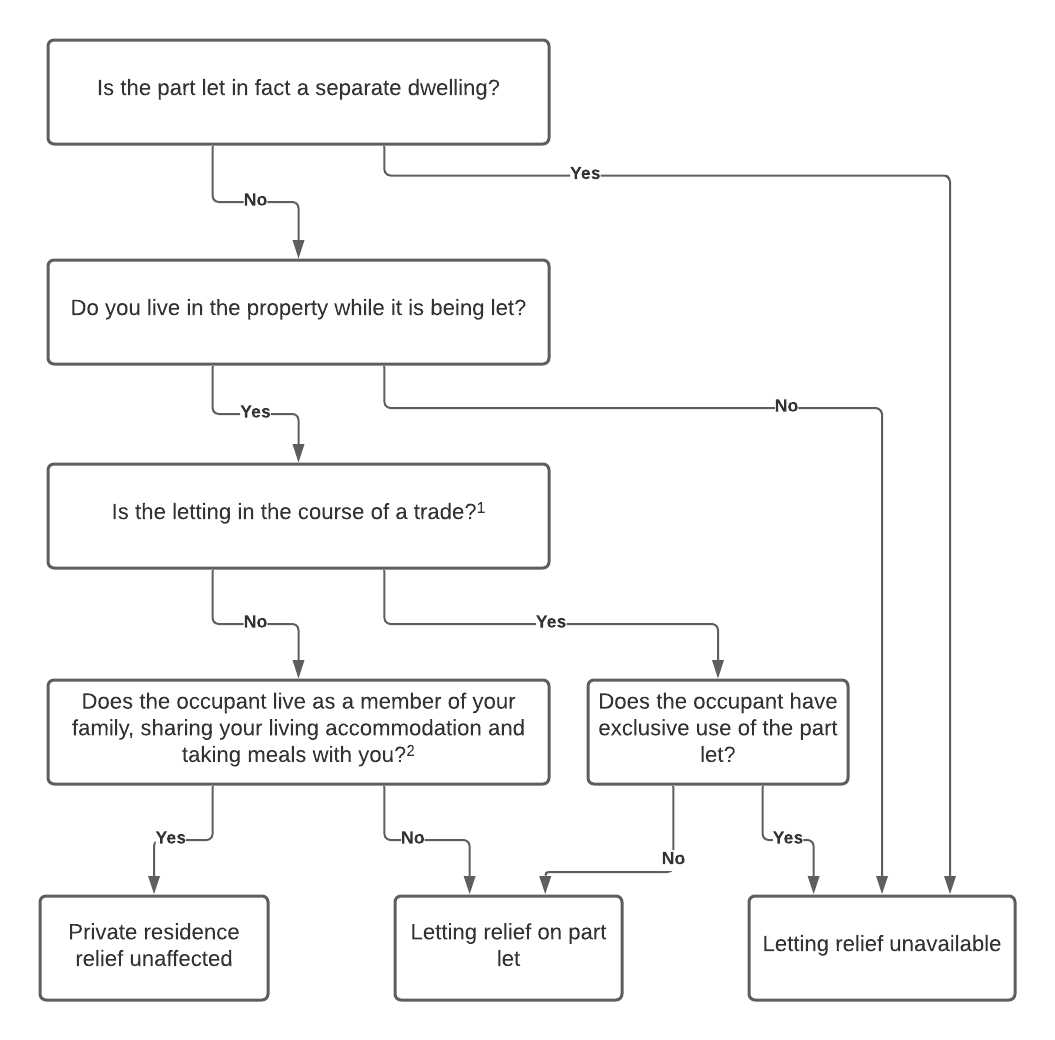

Die Auswirkungen der Vermietung eines Teils Ihrer Wohnung lassen sich in folgendem Flussdiagramm zusammenfassen:

Hinweise

- HMRC unterscheidet beispielsweise zwischen einer Privatperson, die einen Untermieter in ihrer Wohnung aufnimmt, und jemandem, der eine Pension als Unternehmen betreibt. Wenn Sie mehr als einen Untermieter haben, kann das HMRC dies als Anzeichen dafür werten, dass Sie ein Gewerbe betreiben. Sie sollten sich beraten lassen, wenn Sie unsicher sind, beachten Sie jedoch, dass die Vermietungserleichterung in jedem Fall anwendbar ist.

- Einzelheiten finden Sie im HMRC Statement of Practice 14/1980.

⚠️ Beachten Sie, dass bei Veräußerungen am oder nach dem 6. April 2020 der Eigentümer gleichzeitig mit dem Mieter in der Immobilie wohnen muss, um für die Dauer der Vermietung Anspruch auf die „Vermietungserleichterung“ zu haben, auch für Zeiträume vor dem 6. April 2020.

Wenn Sie die Immobilie vermietet und nicht selbst darin gewohnt haben, sollten Sie prüfen, ob für diese Zeiträume ein Freibetrag nach den oben beschriebenen allgemeinen Bestimmungen für Zeiten der „fiktiven Nutzung“ zur Verfügung steht.

Ich habe einen Teil meiner Immobilie als Wohnraum vermietet, während ich in einem anderen Teil gewohnt habe. Welche Auswirkungen hat das?

Sie hätten Einkommensteuer auf die Immobilieneinkünfte aus dieser Tätigkeit zahlen müssen, es sei denn, Ihre Einkünfte fielen unter die Bestimmungen für die Vermietung von Zimmern oder den Immobilienfreibetrag.

Sollten Sie die Immobilie zu einem späteren Zeitpunkt verkaufen, kann ein „Vermietungsfreibetrag“ in Anspruch genommen werden, um den Gewinn zu decken, der auf den vermieteten Teil der Immobilie entfällt. Wie bereits erwähnt, kann diese Steuervergünstigung nur bei Veräußerungen ab dem 6. April 2020 in Anspruch genommen werden, wenn der Eigentümer die Immobilie zur gleichen Zeit wie die Vermietung bewohnt hat. Wenn Sie die Immobilie vermietet und nicht selbst darin gewohnt haben, sollten Sie prüfen, ob für diese Zeiträume eine Steuervergünstigung nach den oben beschriebenen allgemeinen Bestimmungen für Zeiten der „fiktiven Nutzung“ in Anspruch genommen werden kann.

Die Steuervergünstigung für die Vermietung, bei der Sie einen bestimmten und identifizierbaren Teil der Immobilie vermieten (den der Bewohner in der Regel ausschließlich nutzt), unterscheidet sich von der oben beschriebenen Situation des „Untermieters“, bei der die Person bei Ihnen wohnt und die Unterkunft mit Ihnen teilt, und zwar unter weitgehend ähnlichen Umständen, wie wenn die Mieteinnahmen für die Steuervergünstigung für die Vermietung eines Zimmers in Betracht kommen. Dies wird wie folgt veranschaulicht:

Wenn der vermietete Teil über einen eigenen Eingang verfügt (z. B. ein in sich abgeschlossenes Nebengebäude), kann das HMRC die Auffassung vertreten, dass es sich tatsächlich um eine völlig separate Wohnung handelt. Wenn Sie diese separate Wohnung nicht selbst als Hauptwohnsitz genutzt haben, haben Sie in diesem Fall keinen Anspruch auf eine Vermietungserleichterung bei deren Veräußerung. Im Zweifelsfall sollten Sie sich beraten lassen.

Wenn der vermietete Teil als Teil Ihres Hauptwohnsitzes und nicht als separate Wohnung betrachtet wird, sind für die Vermietungserleichterung vier Schritte erforderlich:

- Berechnen Sie den entstehenden Veräußerungsgewinn.

- Als Nächstes sollten Sie berechnen, wie viel des Gewinns vollständig entlastet wird, weil Sie die gesamte Immobilie als Hauptwohnsitz genutzt haben (oder als genutzt galten), einschließlich der letzten neun Monate des Besitzes.

- Wenn ein nicht entlasteter Gewinn verbleibt, müssen Sie berechnen, wie viel von diesem nicht entlasteten Gewinn auf den Zeitraum entfällt, in dem ein Teil der Immobilie vermietet war.

- Für diesen Teil des Gewinns müssen Sie dann entscheiden, welcher Anteil auf den Teil entfällt, den Sie bewohnt haben, und welcher Anteil auf den Teil entfällt, der als Wohnraum vermietet wurde. Die Aufteilung sollte auf einer gerechten und angemessenen Grundlage erfolgen.

Die Vermietungserleichterung ist dann der kleinere der folgenden Beträge:

- £40.000; und

- der Betrag der Erleichterung für den privaten Wohnsitz

Wenn Sie glauben, dass Sie für eine Vermietungserleichterung nach diesen Regeln in Frage kommen, empfehlen wir Ihnen dringend, sich beraten zu lassen, da die Berechnung sehr komplex sein kann.

Mein Ehegatte/Lebenspartner arbeitet im Ausland. Bedeutet dies, dass wir zwei Hauptwohnsitze haben können?

Generell gesprochen, nein. Wie bereits erwähnt, dürfen Ehegatten und Lebenspartner nur einen Hauptwohnsitz haben, solange sie „zusammenleben“. Sie werden so behandelt, als lebten Sie noch zusammen, es sei denn, Ihre Ehe/Zivilpartnerschaft ist gescheitert und Sie betrachten sich als getrennt lebend.

Sie können hier mehr über das Scheitern einer Ehe oder Zivilpartnerschaft lesen, da es die Kapitalertragssteuer beeinflusst. Denken Sie daran, dass zu diesem Zeitpunkt auch andere steuerliche Fragen auftauchen werden.

Ich habe ein Haus im Ausland gekauft, während ich dort gearbeitet habe. Muss ich Kapitalertragssteuer zahlen, wenn ich es veräußere?

Zunächst sollten Sie prüfen, ob Sie in dem Land, in dem sich die Immobilie befindet, kapitalertragssteuerpflichtig sind.

Was die Kapitalertragssteuer im Vereinigten Königreich betrifft, hängt von Ihrem Wohnsitzstatus zum Zeitpunkt des Verkaufs der Immobilie ab.

Wenn Sie Ihren Wohnsitz im Vereinigten Königreich haben, müssen Sie den entstehenden Gewinn berechnen und dabei etwaige Steuervergünstigungen für Privatwohnungen berücksichtigen. Wenn ein Gewinn entsteht, müssen Sie die zu zahlende Steuer berechnen. Möglicherweise können Sie die im Ausland gezahlte Kapitalertragssteuer auf die im Vereinigten Königreich zu zahlende Kapitalertragssteuer anrechnen lassen. Dies wird als doppelte Steuervergünstigung bezeichnet. Dies ist ein komplexer Bereich, und wenn dies auf Sie zutrifft, müssen Sie sich möglicherweise professionell beraten lassen.

Wenn Sie vorübergehend nicht im Vereinigten Königreich ansässig sind, müssen Sie die oben genannten Berechnungen durchführen, wenn Sie ins Vereinigte Königreich zurückkehren, und es kann sein, dass Sie Steuern zu zahlen haben.

Wenn Sie zum Zeitpunkt des Verkaufs der Immobilie nicht im Vereinigten Königreich ansässig sind (und nicht vorübergehend nicht ansässig sind), wird keine britische Kapitalertragssteuer fällig.