En nuestro sitio web, afirmamos que permitimos a los clientes disfrutar de una vida bien vivida en los años venideros, pero puede que se pregunte, ¿qué significa eso exactamente y cómo lo conseguimos?

Una «vida bien vivida» puede significar cosas muy diferentes para distintas personas. No estamos aquí para decir a nuestros clientes lo que pensamos que es una vida bien vivida; en cambio, estamos aquí para ayudarle a explorar sus propias respuestas a algunas preguntas muy pertinentes y luego ayudarle a organizar sus asuntos para que sean más congruentes con sus metas y objetivos principales.

Para algunos, puede tratarse de encontrar maneras de trabajar menos y buscar un mejor equilibrio entre trabajo y vida. Para otros, puede tratarse de tachar cosas de su lista de cosas por hacer o quizás de alguna obra de caridad. Para la mayoría, se trata de encontrar formas de pasar más tiempo con las personas que importan.

Tal vez se pregunte qué tiene que ver todo esto con el asesoramiento financiero. Sencillamente, tiene todo que ver con el asesoramiento financiero, y he aquí por qué…

Planificación de la vida

En caso de que no lo sepa, el dinero es un facilitador. Aprovéchalo de la manera correcta y puede proporcionar ingresos sostenibles, flujo de caja, flexibilidad, crecimiento y eficiencia fiscal. Por el contrario, el dinero puede estar atado, ser inflexible y estar sujeto a impuestos, impidiendo a las personas vivir la vida que les gustaría. Lo más importante es que todo comienza con la comprensión de lo que uno quiere de su vida y, a continuación, trabajar hacia atrás para poner en marcha una estrategia que pueda ayudar a conseguirlo.

El renombrado planificador de vida, George Kinder, describe la planificación de vida de la siguiente manera:

«La planificación de vida se centra en el lado humano de la planificación financiera. En la Planificación de la Vida, descubrimos los objetivos más profundos de un cliente a través de un proceso de indagación estructurado y sin prejuicios.

«Luego, utilizando una mezcla de habilidades profesionales y de relación avanzada, inspiramos a los clientes a perseguir sus aspiraciones, discutimos y resolvemos los obstáculos, creamos un Plan Financiero concreto y proporcionamos orientación continua mientras los clientes logran sus objetivos.»

Por ejemplo, tómese un tiempo para considerar sus propias respuestas a las preguntas pertinentes de Kinder:

- Imagínese que está financieramente seguro, que tiene suficiente dinero para atender sus necesidades, ahora y en el futuro. ¿Cómo viviría su vida? ¿Cambiarías algo? Déjate llevar. No retengas tus sueños. Describe una vida que sea completa y ricamente tuya.

- Ahora imagina que visitas a tu médico, que te dice que sólo te quedan de 5 a 10 años de vida. No te sentirás nunca enfermo, pero no tendrás noticia del momento de tu muerte. ¿Qué harás en el tiempo que te queda? ¿Cambiarás tu vida y cómo lo harás?

- Por último, imagina que tu médico te sorprende con la noticia de que sólo te quedan 24 horas de vida. Observe qué sentimientos surgen al enfrentarse a su mortalidad real. Pregúntate a ti mismo: ¿Qué te has perdido? ¿Qué no has podido ser? ¿Qué no has podido hacer?

Una vez que hemos explorado este tipo de preguntas con nuestros clientes, empezamos a comprenderlos realmente y podemos empezar el proceso de planificación financiera en profundidad.

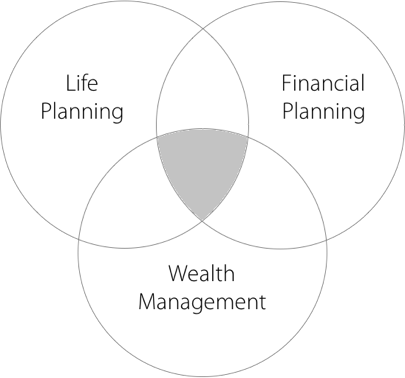

En Quadrant, creemos firmemente en una estrategia continua que combina la Planificación de la Vida, la Planificación Financiera y la Gestión del Patrimonio para ayudar a nuestros clientes a organizar y evolucionar sus asuntos en los años venideros y ayudarles a vivir una vida bien vivida.

En Quadrant, creemos firmemente en una estrategia continua que combina la Planificación de la Vida, la Planificación Financiera y la Gestión del Patrimonio para ayudar a nuestros clientes a organizar y evolucionar sus asuntos en los años venideros y ayudarles a vivir una vida bien vivida.

Si desea que le ayudemos a explorar, diseñar y poner en práctica estrategias para apoyar la vida que desea vivir, póngase en contacto con nosotros.

–

Este artículo no constituye asesoramiento financiero. Las personas no deben basarse en esta información para tomar una decisión financiera o de inversión. Antes de tomar cualquier decisión, le recomendamos que consulte a su planificador financiero para tener en cuenta sus objetivos de inversión particulares, su situación financiera y sus necesidades individuales. La rentabilidad pasada no es una guía de la rentabilidad futura. El valor de una inversión y los ingresos derivados de la misma pueden bajar o subir y es posible que los inversores no recuperen el importe invertido inicialmente. Este documento puede incluir declaraciones prospectivas que se basan en nuestras opiniones, expectativas y proyecciones actuales.