Mitä pidetään ainoana tai pääasiallisena asuntonani näissä tarkoituksissa?

Huomaa ensinnäkin, että luovutusvoittoverotuksessa (CGT) kotia voidaan kutsua myös asuinpaikaksi tai yksityiskodiksi. Nämä kolme termiä ovat keskenään vaihdettavissa, ja niillä tarkoitetaan mitä tahansa asuntoa, jota käytät asuinpaikkanasi – yksinkertaisemmin sanottuna se on paikka, jossa asut. On mahdollista, että sinulla on samanaikaisesti useampi kuin yksi koti.

Näitä sääntöjä sovelletaan yhtä lailla asuntoveneisiin ja asuntovaunuihin. Enintään puolen hehtaarin puutarha-alue lasketaan osaksi kotiasi, tai suurempi alue, jos kiinteistö sitä vaatii.

Jos sinulla on useampi kuin yksi koti (tai asuinpaikka) tietyn ajanjakson ajan, sinun on ymmärrettävä, mikä on pääasiallinen kotisi (tai pääasiallinen asuinpaikkasi) kyseisenä ajanjaksona. Tätä kutsuttiin aiemmin pääasialliseksi yksityisasunnoksesi (PPR).

Se, onko kiinteistö kotisi vai ei, riippuu siis siitä, miten käytät sitä. Tämä voi muuttua ajan myötä. Jos esimerkiksi annat vuokralle kiinteistön, joka on aiemmin ollut kotisi, sitä ei enää pidetä kotinasi sinä aikana, jona se on vuokrattu. Tämä on tärkeää, koska luovutuksen myyntivoittoveroseuraamukset riippuvat siitä, miten kiinteistöä käytettiin omistusaikana.

Jos luovutat kiinteistön, jota olet käyttänyt ainoana tai pääasiallisena asuntonasi jossakin vaiheessa omistusaikana, luovutukseen liittyy jonkinasteinen yksityisasuntovähennys (PRR). PRR-korvausta voidaan kutsua myös pääasuntohuojennukseksi.

Yksinkertaisimmassa tapauksessa, jos luovutat kiinteistön, jota olet käyttänyt ainoana tai pääasiallisena asuntonasi koko omistusaikasi ajan, se on oikeutettu täyteen huojennukseen.

⚠️ Sinulla ja puolisollasi tai avopuolisollasi voi olla vain yksi pääasiallinen asunto keskenänne, kun asutte ”yhdessä”. Ellette ole asumuserossa, teidän katsotaan asuvan yhdessä, vaikka puolisosi tai avopuolisosi työskentelisi muualla kuin ”kotona”.

Tässä HMRC:n ohjeessa esitetään kanta pysyvään eroon avioliiton tai siviilikumppanuuden purkautuessa. Jos et ole eronnut tuomioistuimen päätöksen tai virallisen erokirjan perusteella, kysymys on siitä, oletko eronnut ”sellaisissa olosuhteissa, että ero on todennäköisesti pysyvä”. Tällaisen eron jälkeen avioparilla tai avopuolisolla voi olla eri pääasiallinen asuinpaikka.

Jos asutte useammassa kuin yhdessä kiinteistössä, voitte ilmoittaa – kahden vuoden kuluessa siitä, kun asuinpaikkojenne yhdistelmä on muuttunut – mikä niistä on pääasiallinen asuinpaikkanne näissä tarkoituksissa, vaikka toinen niistä ei olisikaan Yhdistyneessä kuningaskunnassa. Jos et tee tällaista ilmoitusta, kysymys ratkaistaan tosiseikkojen perusteella. Jos kuitenkin kaikilla asuinpaikoillasi yhtä lukuun ottamatta on vain vähäinen pääoma-arvo (esimerkiksi lyhytaikaisesti vuokrattu asunto), kahden vuoden määräaikaa ei sovelleta. Kummassakin tapauksessa sinun on ilmoitettava päätöksestäsi kirjallisesti HMRC:lle. Lisätietoja on saatavilla GOV.UK-sivustolla.

Jos sinulla on kumppani (joka ei ole aviopuolisosi tai avopuolisosi) ja teillä molemmilla on oma asunto, voitte kumpikin mahdollisesti saada pääasiallista asuinpaikkaa koskevan verohelpotuksen samalta ajanjaksolta. Jotta tätä voitaisiin soveltaa, teidän molempien olisi kuitenkin käytettävä omaa kiinteistöänne asuinpaikkananne – esimerkiksi asutte erillään. Nimitys vaaditaan kuitenkin, jos tosiseikkojen perusteella molemmat asuvat yhdessä jommassakummassa kiinteistössä pääasiallisena asuinpaikkananne. Muussa tapauksessa huojennus evättäisiin toisesta kiinteistöstä.

Jos muutatte yhdessä yhteen asuntoonne ja toinen kumppani vuokraa omansa, teidän on luettava jäljempänä olevat lisäohjeet, jotka koskevat sen kiinteistön myyntivoiton laskemista, jossa ei enää asuta, jos se luovutetaan tulevaisuudessa.

Mitä tapahtuu, jos luovun kiinteistöstä, joka ei ole aina ollut ainoa tai pääasiallinen asuinpaikkani?

Tämässä tilanteessa on erityissääntöjä.

Laaja-alaisesti 6.4.2020 tai sen jälkeen tapahtuvissa luovutuksissa seuraavat ajanjaksot ovat aina täysin verovapaita, kunhan olet asunut kiinteistössä jossain vaiheessa ainoana tai pääasiallisena kotinasi:

- Mikä tahansa ajanjakso, jolloin asuit kiinteistössä ja se oli ainoa tai pääasiallinen asuinpaikkasi;

- Omistusoikeuden viimeiset yhdeksän kuukautta* (tämä ajanjakso voidaan pidentää 36 kuukauteen, jos sinä tai aviopuolisosi/siviilipuolisosi olette työkyvytön tai muutatte pitkäaikaishoitokotiin – ks. alempana);

- Omistusoikeuden alkuvaiheen ajanjakso, jonka aikana kiinteistö ei ollut sinun tai kenenkään muunkaan asuinpaikkanasi, edellyttäen, että muutit kiinteistöön vuorokauden sisällä kiinteistön hankkimisesta ja että tuon ajanjakson aikana joko:

- kiinteistön rakentaminen, kunnostaminen, sisustaminen tai muuttaminen oli päättynyt tai

- olit myynyt kiinteistön, joka oli (myyntihetkellä) pääasiallinen asuntosi.

*Tätä määräaikaa lyhennettiin 18 kuukaudesta 9 kuukauteen 6. huhtikuuta 2020 tai sen jälkeen tapahtuvien luovutusten osalta (eli kun sopimukset vaihdettiin – eli myynnistä sovittiin laillisesti).

Tietyistä muista ajanjaksoista voidaan myös saada täysi verovapautus edellyttäen, että olet asunut kiinteistössä ainoana tai pääasiallisena asuntonasi jonkin aikaa sekä ennen poissaolojaksoa että sen jälkeen:

- Mikä tahansa enintään kolmen vuoden poissaolo (tämä voi olla yksi poissaolo tai sarja poissaoloja, jotka ovat yhteensä kolme vuotta);

- Mikä tahansa poissaolo, jonka aikana olitte koko poissaolon ajan työssä ulkomailla ja kaikki työtehtävänne hoidettiin ulkomailla; ja

- Mikä tahansa poissaolo enintään neljän vuoden poissaolo (tämä voi olla yksi poissaolo tai sarja poissaoloja, jotka ovat yhteensä korkeintaan neljän vuoden pituisia), jos joko:

- Työskentelit liian kaukana kiinteistöstä käyttääksesi sitä kotinasi; tai

- Työnantajasi vaati sinua asumaan muualla.

Jos et voi palata asumaan kiinteistöön työhön liittyvien rajoitusten vuoksi jonkin edellä mainitun työhön liittyvän poissaolon jälkeen, voit silti laskea ajanjakson asumisjaksoksi.

Esimerkki

Ostit talon toukokuussa 2011, mutta muutit sinne vasta syyskuussa 2011, koska odotit edellisen asuntosi myyntiä. Vaikka et asunut siellä toukokuusta syyskuuhun 2011, tämä lasketaan asumisjaksoksi, koska se on alle 24 kuukautta ja koska tänä aikana edellinen asuntosi myytiin.

Joulukuussa 2011 työpaikkasi vaihtoi sijaintia Yhdistyneessä kuningaskunnassa, eikä sinun ollut mahdollista tehdä työmatkoja helposti. Vuokrasit toisen asunnon maaliskuuhun 2015 asti, jolloin aloitit uuden työn ulkomailla (suorittaessasi kaikki työtehtäväsi ulkomailla).

Huhtikuussa 2019 palaat Yhdistyneeseen kuningaskuntaan ryhtyäksesi uuteen työhön ja aloitat jälleen asumisen kiinteistössäsi. Joulukuun 2011 ja huhtikuun 2019 välisestä poissaolosta myönnetään täysi huojennus, koska:

Joulukuun 2011 ja maaliskuun 2015 välinen ajanjakso oli enintään neljän vuoden poissaolo, jolloin työskentelit liian kaukana kotoa; ja

Maaliskuun 2015 ja huhtikuun 2019 välisestä poissaolosta myönnettiin huojennus myös siksi, että työskentelit ulkomailla ja suoritit kaikki työtehtäväsi ulkomailla.

Lisätietoa poissaolojaksoista

Huomaa, että myös ”työhön liittyvässä majoituksessa” vietetyt jaksot voivat oikeuttaa huojennukseen – ks. jäljempänä.

Lue lisää GOV.UK-sivustolta.

Mitä, jos olen käyttänyt kotiani yritystoimintaani varten?

Vaikuttaa siltä, että monet ihmiset harjoittavat yritystoimintaansa kotona. Jos teet niin, sinun on tarkasteltava, miten olet käyttänyt kotiasi, kun myyt tai luovutat sen, ennen kuin voit selvittää, onko sinun maksettava CGT:tä.

Jos olet ollut sijaishuoltaja tai jaetun elämän (aikuisten sijoittaminen) hoitaja, yksityisasuntovähennys siihen osaan mahdollisesta voitosta, joka liittyy sellaiseen kiinteistön osaan, joka oli varattu hoidossasi olevien lasten tai aikuisten käyttöön, on rajoittamaton.

Mitä, jos käytän huoneita sekä liiketaloudellisiin että henkilökohtaisiin tarkoituksiin?

Jos käytät kotisi huonetta sekä liike- että yksityistarkoituksiin – esimerkiksi käytät huonetta toimistona, mutta käytät sitä myös vierashuoneena – tämä ei vaikuta CGT-huojennuksen saatavuuteen.

Mitä tapahtuu, jos käytän huonetta pelkästään liiketoimintaan?

Jos käytät jotakin osaa kodistasi yksinomaan liiketoimintaan – esimerkiksi osaa kodistasi käytetään yrityksesi työpajana – kyseinen osa ei ole vapautettu CGT:stä. Saat kuitenkin edelleen huojennuksen siitä osasta, jota käytät pääasiallisena kotinasi. Tämä tarkoittaa sitä, että jos myyt kotisi voitolla, sinun on laskettava maksettavan huojennuksen määrä ja selvitettävä, onko sinun maksettava CGT:tä.

Esimerkki: Ailsa – koti, jota käytetään liiketilana

Ailsa käyttää 30 prosenttia kodistaan yksinomaan liiketilana ja loput 70 prosenttia asuintilana. Kun hän myöhemmin myy kotinsa, hän saa 120 000 punnan myyntivoiton.

Ailsalla on oikeus 84 000 punnan suuruiseen yksityisasuntovähennykseen kotinaan käytetystä osasta (70 % 120 000 punnasta).

Hänen on maksettava CGT:tä jäljelle jäävästä 36 000 punnan suuruisesta myyntivoitosta (120 000 puntaa vähennettynä 84 000 punnalla), vaikkakin hän voi ehkä vähentää vuotuisen verovapautuksensa, jos se on käytettävissä.

Miten lasken mahdollisen veronalaisen voiton?

Jos et ole asunut asunnossasi (tosiasiallisesti tai ”laskennallisesti”) koko omistamasi ajan, saatat joutua maksamaan jonkin verran CGT:tä myydessäsi sen.

Yleistä tietoa CGT:n laskemisesta löydät CGT:n pääsivulta.

Tietoa voiton laskemisesta silloin, kun yksityisasuntovähennys on vain osittainen, löydät yksityiskohtaista tietoa HMRC:n ohjesivulta 283 GOV.UK.

Tärkeää on huomata, että ainoan tai pääasiallisen asuinpaikkasi myynnistä saamasi voiton oletetaan kertyneen tasaisesti sen ajanjakson aikana, jonka olet omistanut kiinteistön. Tämä tarkoittaa, että jos omistit kiinteistön 8 vuotta ennen sen myyntiä ja myyntivoitto oli 40 000 puntaa, voiton katsotaan syntyneen 5 000 puntaa vuodessa (40 000 puntaa jaettuna 8 vuodella). CGT:n kannalta ei ole merkitystä sillä, jos kiinteistön arvo itse asiassa nousi räjähdysmäisesti esimerkiksi kolmen ensimmäisen vuoden aikana ja pysyi sitten samassa arvossa seuraavat viisi vuotta.

Jos olet asunut asunnossasi (tai sinun on katsottu asuneen asunnossasi) vain kuusi vuotta kahdeksasta vuodesta, kuusi kahdeksasosaa myyntivoitosta on verovapaata ja kaksi kahdeksasosaa veronalaista voittoa (eli edellä esitetyn esimerkin luvuilla 30 000 puntaa on verovapaata voittoa ja 10 000 puntaa veronalaista voittoa).

Voit käyttää myyntivoittoveron vuotuisen verovapautuksen tätä voittoa vastaan (ja jos kyseessä on yhteisomistus, toisilla omistajilla saattaa olla oma vuotuinen verovapautuksensa, jonka he voivat käyttää omaa osuuttaan voitosta vastaan).

Mitä jos minulla on asuntolaina maksettavana kiinteistön myynnin jälkeen?

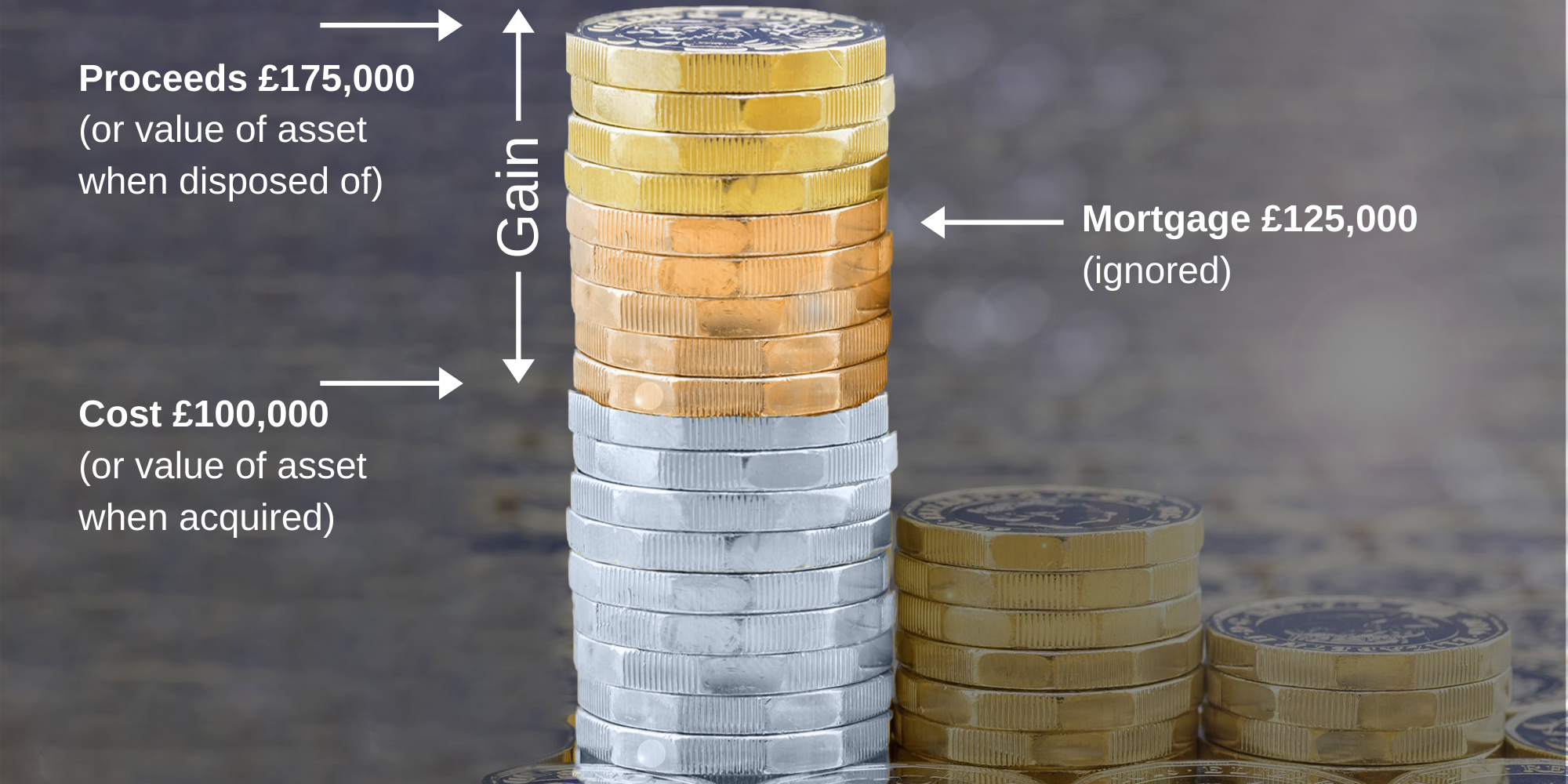

Pääomavoitto on erotus seuraavien summien välillä:

a) summa, jolla myyt kiinteistön, ja

b) summa, jolla maksoit siitä.

Jos olet ottanut kiinteistöön uudelleen kiinnityksen ja asuntolainan määrä on suurempi kuin kiinteistöstä maksamasi summa, voit silti käyttää voittoa laskettaessa vain siitä maksamaasi summaa.

Esimerkiksi ostat kiinteistön 100 000 punnalla, kolme vuotta myöhemmin otat uudelleenluoton 125 000 puntaan ja sitten kun olet omistanut kiinteistön 8 vuotta, myyt sen 175 000 puntaan. Voitto on 175 000 puntaa miinus 100 000 puntaa eli 75 000 puntaa. Sillä, että saat vain 50 000 puntaa, kun olet maksanut asuntolainan pois, ei ole merkitystä. Tätä on havainnollistettu alla:

Mitä jos teen tappiota luopuessani kiinteistöstä, joka on tai on joskus ollut ainoa tai pääasiallinen asuntoni?

Jos luovutat kiinteistön, joka on ollut ainoa tai pääasiallinen asuntosi koko omistusaikasi ajan, tai jos muutoin yksityisasuntovähennystä olisi sovellettu täysimääräisesti, jos luovutus olisi tapahtunut voitolla, tappiota ei voida kuitata muusta myyntivoitosta.

Jos yksityisasuntovähennystä ei olisi sovellettu täysimääräisesti luovutukseen, on mahdollista kuitata tappio, joka liittyy siihen osaan, johon ei olisi voitu soveltaa yksityisasuntovähennystä.

Tappio kuitataan ensin saman verovuoden mahdollisia myyntivoittoja vastaan, ja jäljelle jäävä tappio siirretään seuraavalle vuodelle kuitattavaksi tulevien verovuosien voittoja vastaan.

Tietyissä tapauksissa, esimerkiksi jos haluat kuitata tai siirtää tällaisen tappion eteenpäin, sinun on ilmoitettava luovutuksesta HMRC:lle.

Katso myös pääomatappiot.

Esimerkki

Rashid osti kiinteistön 200 000 punnalla ja myi sen kolme vuotta myöhemmin syyskuussa 2020 180 000 punnalla. Hän asui kiinteistössä ensimmäiset 9 kuukautta ainoana asuntonaan, minkä jälkeen hän vuokrasi sen myyntihetkeen asti. Jos hän olisi myynyt kiinteistön voitolla, 18 kuukautta 36:sta omistuskuukaudesta olisi kelvannut yksityisasuntovähennykseen (9 kuukautta todellista asumista plus 9 kuukauden vapautus viimeisen jakson ajalta).

Myynnin yhteydessä 50 prosenttia 20 000 punnan tappiosta (joka vastaa 10 000 puntaa) kuitataan mahdollisista muista saman verovuoden aikana saaduista voitoista tai muutoin siirretään seuraavalle vuodelle.

Mitä tapahtuu, jos olen vammainen tai pitkäaikaisesti hoivakodissa asuva henkilö?

Jos luovutat kiinteistön, jota on käytetty ainoana tai pääasiallisena asuinpaikkanasi jossakin vaiheessa omistusajanjaksoa, viimeisen jakson verovapautusta pidennetään yhdeksästä kuukaudesta 36 kuukauteen, jos:

olet luovutushetkellä vammainen tai pitkäaikaisesti (eli vähintään kolmen kuukauden ajan) hoivakodissa asuva; ja

eikä sinulla ole omistuksessasi toista kiinteistöä, joka on jossakin vaiheessa ollut ainoa tai pääasiallinen asuinpaikkasi.

Pidennystä 36 kuukauteen voidaan soveltaa myös, jos puolisosi tai avopuolisosi on joko vammainen tai asuu pitkäaikaisesti hoitokodissa, edellyttäen, että toinen luetelmakohta pätee sekä puolisoosi tai avopuolisoosi että sinuun.

Mitä jos asun työhön liittyvässä asunnossa, mukaan lukien palveluasuminen?

Jos omistat kiinteistön, jota aiot käyttää ainoana tai pääasiallisena asuinpaikkanasi, asuessasi muussa työhön liittyvässä asunnossa sinua kohdellaan ikään kuin asuisit omassa kiinteistössäsi pääasiallisena asuinpaikkanasi. Näin menetellään niin kauan kuin sinulla on tällainen aikomus, vaikka et todellisuudessa koskaan asuisi kyseisessä kiinteistössä. Kaikki kyseiseltä ajalta syntyvä voitto on näin ollen vapautettu myyntivoittoverosta. Sinun tulisi säilyttää todisteet aikomuksestasi käyttää kiinteistöä pääasiallisena asuinpaikkanasi.

Jos aikomuksesi muuttuu etkä enää aio käyttää omistamaasi kiinteistöä pääasiallisena asuinpaikkanasi, olet oikeutettu verohuojennukseen aikomuksesi muuttumiseen asti. Sinun on pidettävä kirjaa, josta käy ilmi aikomuksesi muuttuminen. Olet edelleen oikeutettu huojennukseen, jonka ansiosta omistusoikeuden viimeisten 9 kuukauden (tai 18 kuukauden, ennen 6. huhtikuuta 2020) aikana syntynyt voitto voidaan aina vapauttaa verosta.

Asejoukot – asuminen palvelusasunnossa

Palvelusasunto on yleensä ”työhön liittyvä asunto”. Huhtikuun 6. päivästä 2020 alkaen tämä kohtelu ulotetaan koskemaan myös tapauksia, joissa saat asevoimien majoituskorvausta sellaisen asunnon kustannuksiin, joka voidaan vuokrata yksityiseltä vuokrasektorilta (toisin kuin puolustusministeriön suoraan tarjoama asunto).

Nämä säännöt yhdessä muiden poissaoloja koskevien sääntöjen kanssa merkitsevät sitä, että asevoimien jäsenten, jotka ovat poissa kotoa asevoimiin liittyvän toiminnan vuoksi, ei todennäköisesti tarvitse maksaa CGT:tä asunnon luovuttamisesta.

Mitä, jos kiinteistö on yhteisomistuksessa?

Normaalisti kummankin henkilön osuus myyntivoitosta lasketaan hänen omien olosuhteidensa perusteella, mutta avio- ja siviilielämänkumppaneita varten on olemassa erityissääntöjä. Jos toinen puoliso tai avopuoliso on oikeutettu yksityisasuntohuojennukseen esimerkiksi siksi, että hän asuu työhön liittyvässä asunnossa, myös toinen puoliso tai avopuoliso on oikeutettu huojennukseen.

Jos kiinteistö on kahden tai useamman sellaisen henkilön omistuksessa, jotka eivät ole naimisissa tai parisuhteessa, kunkin henkilön osuus voitosta lasketaan erikseen. Tämä tarkoittaa sitä, että jos omistat kiinteistön yhdessä kumppanisi kanssa, mutta et ole hänen kanssaan naimisissa tai avoliitossa, hänen osuutensa pääasuntosi myynnistä saatavasta voitosta ei välttämättä ole oikeutettu huojennuksiin samalla tavalla kuin sinun osuudestasi kiinteistöstä saatava voitto.

Jos pääasunto tai osuus pääasunnosta siirretään puolisolta tai avopuolisolta toiselle, vastaanottavan puolison tai avopuolison katsotaan hankkivan kyseisen osuuden (a) ilman voittoa tai tappiota – toisin sanoen hän perii luovuttavan puolison tai avopuolison perushinnan, (b) vastaanottavan puolison tai avopuolison katsotaan hankkineen kiinteistön samana ajankohtana kuin luovuttava puoliso tai avopuoliso hankki sen, ja c) vastaanottava puoliso tai avopuoliso ”perii” luovuttavalta puolisolta tai avopuolisolta historian siitä, onko kyseistä kiinteistöä käytetty pääasiallisena asuinpaikkana vai ei.

Oletetaan esimerkiksi, että ostat kesäkuussa 2015 vuokrakiinteistön ja siirrät 50 prosentin omistusosuuden puolisollesi kesäkuussa 2020, jolloin molemmat muutatte siihen pääasiallisena asuinpaikkana, ja myytte sen jälkeen kiinteistön kesäkuussa 2025. Myynnin yhteydessä teidän molempien katsotaan omistaneen kiinteistön 10 vuotta ja käyttäneen sitä pääasiallisena asuntona 5 vuotta 10 vuodesta, vaikka puolisosi on tosiasiallisesti omistanut osuutensa vain 5 vuotta ja käyttänyt sitä pääasiallisena asuntona 100 prosenttia omistusajastaan.

Ennen 6. huhtikuuta 2020 tapahtuneisiin luovutuksiin edellä mainittua kohtelua voitiin soveltaa vain, jos kiinteistöä käytettiin pääasiallisena asuntona luovutushetkellä. Tämä mahdollisti sen, että veronmaksajat pystyivät välttämään CGT:n kokonaan kiinteistön myynnin yhteydessä siirtämällä sen puolisolleen tai avopuolisolleen ennen kuin he muuttivat siihen pääasiallisena asuinpaikkana ja myivät sen sitten. Tämä porsaanreikä on nyt suljettu.

Vuokraan huoneen kodissamme vuokralaiselle. Mitä vaikutuksia sillä on, kun myyn kotimme?

Olisit maksanut tuloveroa tästä toiminnasta saaduista omaisuustuloista, elleivät tulosi kuuluneet huoneenvuokrasäännösten tai omaisuusvähennyksen piiriin.

Nyt kun olet myymässä kiinteistöä, sillä, että sinulla oli vuokralainen, ei pitäisi olla mitään vaikutusta normaaleihin pääasunnon myyntiin sovellettaviin sääntöihin (ks. edellä) edellyttäen, että asuit kiinteistössä fyysisesti sinä aikana, kun sinulla oli vuokralainen, etkä harjoittanut elinkeinotoimintaa. Jos harjoitit liiketoimintaa, kuten ”bed and breakfast” -liiketoimintaa kotonasi, sinun on pyydettävä ammatillista neuvontaa ennen kiinteistön myyntiä.

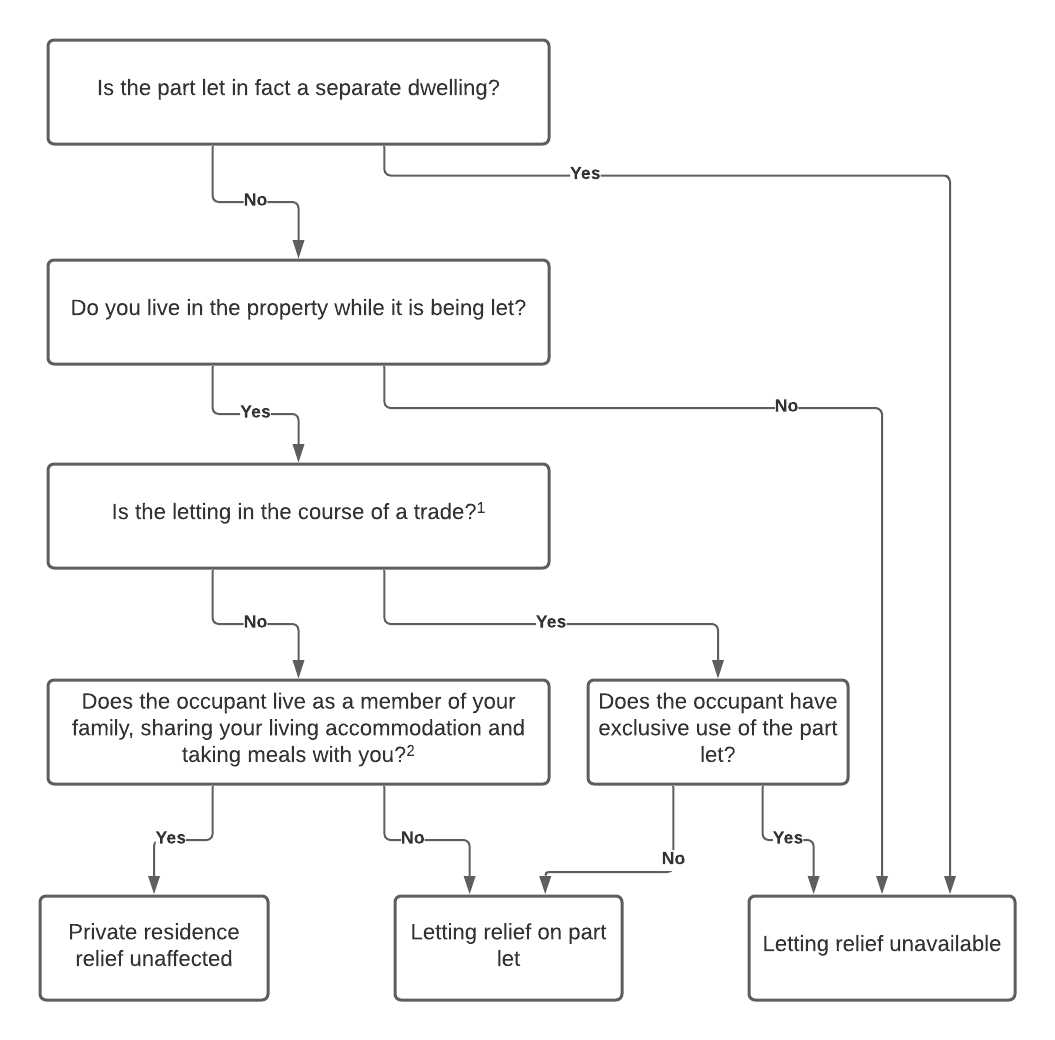

Jos sinulla on vuokralainen, joka on asunut perheesi jäsenenä (mikä tarkoittaa, että hän jakaa asunnon kanssasi ja aterioi kanssasi), HMRC:n käytännesäännön (Statement of Practice) mukaan mitään asunnon osaa ei kohdella siten, että se olisi lakannut olemasta pääasiallinen asuntosi. Tämä tarkoittaa sitä, että tällainen vuokralainen ei rajoita yksityisasuntovähennyksen saatavuutta.

Saattaa kuitenkin olla mahdollista perustella, että yksityisasuntovähennystä ei pitäisi rajoittaa laajemmissa olosuhteissa kuin mitä myönnytyksessä kuvataan, edellyttäen, että vuokralaisella ei ole ”yksinomaista käyttöoikeutta” mihinkään tiettyyn alueeseen ja että hän pääosin jakaa asunnon kanssasi.

Muissa tapauksissa lainsäädäntö sallii ”vuokraushelpotuksen” (ks. jäljempänä oleva kysymys), jos osaa asunnosta käytetään ainoana tai pääasiallisena asuinpaikkana ja toista osaa vuokrataan asuinhuoneistoksi.

HMRC myöntää, että ”yksityishenkilöiden kotijärjestelyt ovat loputtomasti vaihtelevia”. Näin ollen joskus voi olla epäselvää, mitä sääntöjä sovelletaan. Joskus voidaan kuitenkin päätellä, että CGT:tä ei ole maksettava missään kiistanalaisessa skenaariossa.

Kotisi osan vuokraamisen vaikutukset voidaan tiivistää seuraavaan vuokaavioon:

Huomautuksia

- HMRC tekee eron esimerkiksi sen välillä, ottaako yksityishenkilö vuokralaisen kotonaan vastaan, ja sen välillä, joka pyörittää majataloa liiketoimintana. Jos sinulla on useampi kuin yksi vuokralainen, HMRC voi pitää tätä merkkinä siitä, että harjoitat elinkeinotoimintaa. Kannattaa kysyä neuvoa, jos olet epävarma, mutta huomaa, että vuokraushelpotusta voidaan soveltaa joka tapauksessa.

- Lisätietoja on HMRC:n ohjeessa 14/1980.

⚠️ Huomaa, että 6. huhtikuuta 2020 tai sen jälkeen tapahtuvissa luovutuksissa on välttämätöntä, että omistaja asuu kiinteistössä samanaikaisesti vuokralaisen kanssa, jotta hän voi saada ”vuokraushelpotusta” myös ennen 6. huhtikuuta 2020 alkaneilta ajanjaksoilta vuokralle antamisen ajalta.

Jos annat kiinteistön vuokralle etkä asu siellä itse, sinun on harkittava, onko kyseisiltä ajanjaksoilta mahdollista saada huojennusta edellä kuvattujen ”asumiseen rinnastettavia ajanjaksoja” koskevien yleisten säännösten nojalla.

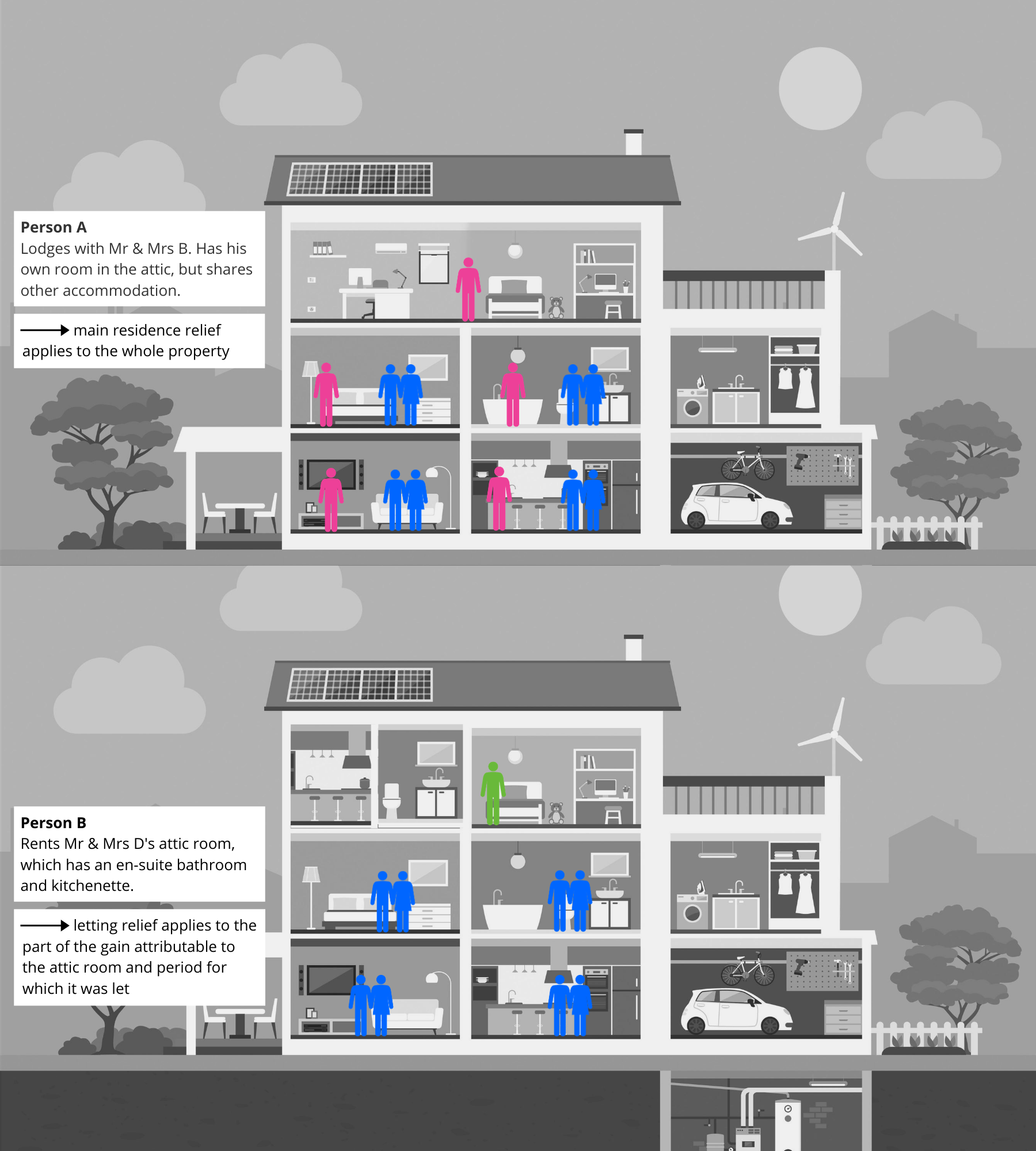

Vuokrasin osan kiinteistöstäni asuinhuoneistoksi samalla kun asuin toisessa osassa. Mitä vaikutuksia tällä on?

Sinun olisi pitänyt maksaa tuloveroa tästä toiminnasta saaduista kiinteistötuloista, elleivät tulosi kuuluneet huoneenvuokrasäännösten tai kiinteistövähennyksen piiriin.

Mikäli myyt kiinteistön myöhemmin, ”vuokraushyvitys” voi olla käytettävissä kattamaan sen voiton, joka johtuu kiinteistön vuokratusta osasta. Kuten edellä todettiin, tämä huojennus on käytettävissä vain 6. huhtikuuta 2020 jälkeen tapahtuvissa luovutuksissa, joissa omistaja asui kiinteistössä samaan aikaan kuin se vuokrattiin. Jos annat kiinteistön vuokralle etkä asunut siellä itse, sinun on harkittava, onko kyseisiltä ajanjaksoilta saatavissa huojennusta edellä kuvattujen ”asumiseen rinnastettavia ajanjaksoja” koskevien yleisten säännösten nojalla.

”Vuokralle antamisen huojennus”, jossa annat vuokralle tietyn ja yksilöitävissä olevan osan kiinteistöstä (jota asukkaalla on tavallisesti yksinoikeus käyttää), eroaa edellä kuvatusta ”vuokralaisen” tilanteesta, jossa yksityishenkilö asuu luonasi asuen ja jakaa asunnon kanssasi suurin piirtein samankaltaisissa olosuhteissa, joissa vuokratulot täyttävät edellytykset huoneenvuokrahuojennuksen saamiselle. Tätä havainnollistetaan seuraavasti:

Jos vuokrattavalla osalla on oma erillinen sisäänkäynti (esimerkiksi itsenäinen lisärakennus), HMRC voi katsoa, että kyseessä on itse asiassa kokonaan erillinen asunto. Jos et ole itse käyttänyt kyseistä erillistä asuntoa pääasiallisena asuinpaikkanasi, et ole tällöin oikeutettu vuokrausvähennykseen sen luovutuksen yhteydessä. Jos olet epävarma, kysy neuvoa.

Edellyttäen, että vuokralle annettua osaa pidetään osana pääasuntoasi eikä erillisenä asuntona, vuokralleantovähennyksen saamiseksi on tehtävä neljä vaihetta:

- Laskekaa syntyvä myyntivoitto.

- Seuraavaksi teidän on laskettava, kuinka suuri osa myyntivoitosta vapautetaan täysimääräisesti sen vuoksi, että käytitte (tai teidän katsottiin käyttäneen) koko kiinteistöä pääasiallisena asuinpaikkananne, mukaan luettuna omistuksen viimeiset yhdeksän kuukautta.

- Jos jäljelle jää lieventämätöntä voittoa, sinun on selvitettävä, kuinka suuri osa tästä lieventämättömästä voitosta liittyy ajanjaksoon, jonka aikana osa kiinteistöstä oli vuokrattuna.

- Tästä osasta voittoa sinun on sitten päätettävä, mikä osuus liittyy siihen osaan, jossa asuit, ja mikä osuus siihen osaan, joka vuokrattiin asuinhuoneistoksi. Jaottelu olisi tehtävä oikeudenmukaisin ja kohtuullisin perustein.

Vuokrausvähennys on tällöin pienempi seuraavista summista:

- 40 000 puntaa ja

- yksityisasuntovähennyksen määrä

Jos luulet olevasi oikeutettu vuokrausvähennykseen näiden sääntöjen nojalla, suosittelemme, että kysyt neuvoa neuvoa, koska laskelma voi olla monimutkainen.

Puolisoni/siviilipuolisoni työskentelee ulkomailla. Tarkoittaako tämä, että meillä voi olla kaksi pääasuntoa?

Yleisesti ottaen ei. Kuten edellä todettiin, puolisoilla ja avopuolisoilla voi olla vain yksi yhteinen pääasuinpaikka, kun ”asutte yhdessä”. Teitä kohdellaan edelleen yhdessä asuvina, paitsi jos avioliittonne/siviilisuhteenne on purkautunut ja katsotte olevanne erillään.

Lue lisää avioliiton tai siviilisuhteen purkautumisesta ja sen vaikutuksesta pääomatuloverotukseen täältä. Muista, että tuolloin tulee esiin myös muita verokysymyksiä.

Ostin asunnon ulkomailta työskennellessäni siellä. Maksanko myyntivoittoveroa, kun luovutan sen?

Ensin on tarkistettava, oletko velvollinen maksamaan myyntivoittoveroa siinä maassa, jossa kiinteistö sijaitsee.

Yhdistyneen kuningaskunnan myyntivoittovero riippuu siitä, mikä on asuinpaikkasi asema kiinteistöä myytäessäsi.

Jos asuinpaikkasi on Yhdistyneessä kuningaskunnassa, sinun on laskettava syntyvä myyntivoitto ottaen huomioon mahdolliset yksityisasuntovähennykset. Jos voittoa syntyy, sinun on laskettava maksettava vero. Voit ehkä kuitata tästä luovutuksesta maksamasi ulkomaisen myyntivoittoveron Yhdistyneessä kuningaskunnassa maksettavasta myyntivoittoverosta. Tätä kutsutaan kaksinkertaiseksi verohuojennukseksi. Tämä on monimutkainen alue, ja jos tämä koskee sinua, saatat tarvita ammattiauttajan neuvoja.

Jos asut tilapäisesti muualla kuin Yhdistyneessä kuningaskunnassa, sinun on suoritettava edellä mainitut laskelmat, kun palaat Yhdistyneeseen kuningaskuntaan, ja saatat joutua maksamaan veroa.

Jos et asu Yhdistyneessä kuningaskunnassa (etkä asu tilapäisesti muualla kuin Yhdistyneessä kuningaskunnassa), kun kiinteistö myydään, Yhdistyneessä kuningaskunnassa ei tarvitse maksaa luovutusvoittoveroa.