Les faits saillants

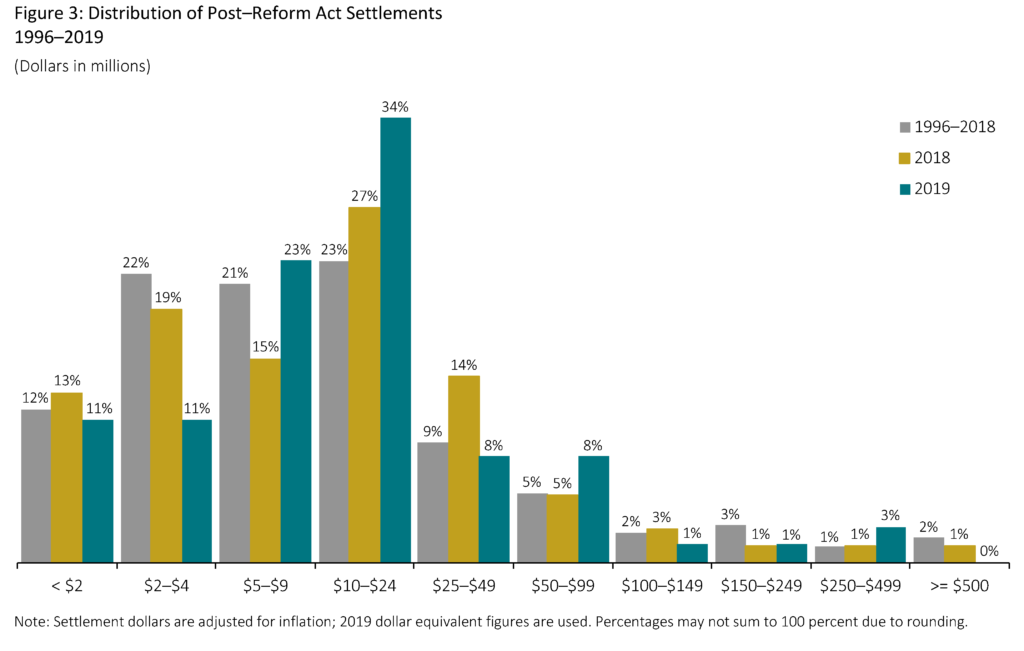

Les montants médians des règlements historiquement élevés ont persisté en 2019, principalement en raison d’une augmentation du pourcentage global de cas de taille moyenne dans la fourchette de 5 à 25 millions de dollars ainsi que d’une diminution du nombre de règlements plus petits.

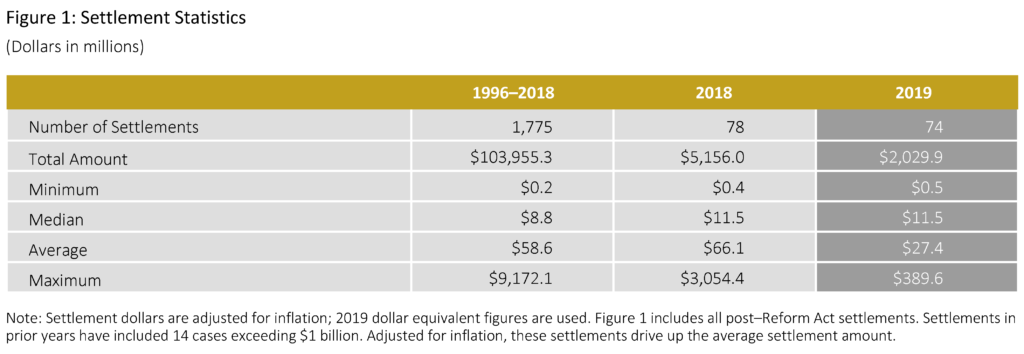

- Il y a eu 74 règlements totalisant 2 milliards de dollars en 2019.

- Le règlement médian en 2019, qui s’élevait à 11,5 millions de dollars, est resté inchangé par rapport à 2018 (ajusté en fonction de l’inflation) et était supérieur de 34 % à la médiane des neuf années précédentes.

- Le montant moyen des règlements en 2019 était de 27,4 millions de dollars, soit 43 % de moins que la moyenne des neuf années précédentes.

- Il y a eu quatre méga-règlements (règlements égaux ou supérieurs à 100 millions de dollars) en 2019.

- Le nombre de petits règlements (montants inférieurs à 5 millions de dollars) a diminué de 36 pour cent pour atteindre 16 cas en 2019, le plus petit nombre de ces règlements au cours de la dernière décennie.

- La proportion de règlements en 2019 avec un régime de retraite public en tant que demandeur principal a atteint son plus bas niveau au cours des 10 années précédentes.

- En 2019, 53 pour cent des cas réglés impliquaient une action dérivée d’accompagnement, le deuxième taux le plus élevé au cours de la dernière décennie.

- Les entreprises qui ont réglé des affaires après une décision sur une motion de rejet (MTD) étaient, en moyenne, 50 pour cent plus grandes (mesurées par les actifs totaux) que les entreprises qui ont réglé alors que la MTD était en cours.

Commentaire de l’auteur

2019 Findings

La taille des entreprises émettrices défenderesses (mesurée par le total des actifs) a continué de croître en 2019, augmentant de 59 pour cent par rapport à 2018 et de 117 pour cent par rapport à la médiane des 10 dernières années. Cela peut être dû, au moins en partie, à des changements prolongés dans la population des entreprises publiques. En particulier, comme cela a été largement observé, le nombre d’entreprises cotées en bourse a continué de diminuer ces dernières années – avec pour conséquence que les entreprises publiques restantes sont plus grandes.

Comme l’ont évoqué d’autres commentateurs, les grands émetteurs défendeurs peuvent inciter les avocats des plaignants à poursuivre plus vigoureusement les réclamations potentielles. Comme dans nos recherches antérieures, nous examinons le nombre d’inscriptions au registre comme un indicateur du temps et des efforts déployés par les avocats des plaignants et/ou de la complexité des affaires. En 2019, le nombre moyen d’inscriptions au plumitif était le plus élevé des 10 dernières années, principalement en raison des affaires comportant des dommages relativement importants, tels que mesurés par notre indicateur simplifié des dommages-intérêts de type plaignant (c’est-à-dire, « dommages étagés simplifiés » dépassant 500 millions de dollars).

Dans l’ensemble, notre proxy simplifié pour les dommages de style plaignant est resté à des niveaux élevés en 2019 par rapport aux années précédentes de la décennie, reflétant en partie les pertes de capitalisation boursière relativement élevées associées aux affaires déposées au cours des trois dernières années.

Un autre moteur de l’augmentation des dommages de style plaignant est la durée de la période de classe. En effet, les plaignants modifient souvent leurs plaintes initiales pour saisir des périodes de classe alléguées plus longues. En 2019, la durée médiane de la période collective selon la plainte en vigueur au moment du règlement était de 1,7 an – la plus longue des dix dernières années. En comparaison, la période médiane de la classe alléguée dans les premières plaintes identifiées entre 2015 et 2018 (la période au cours de laquelle la plupart des règlements de 2019 ont été déposés) était juste inférieure à un an. Cela indique qu’entre le moment du dépôt et le règlement, les plaignants ont considérablement élargi la période au cours de laquelle ils affirment que la fraude présumée s’est produite.

Malgré la grande taille des affaires réglées en 2019, les régimes de retraite publics ont servi de demandeurs principaux moins fréquemment, leur participation atteignant le niveau le plus bas au cours des 10 dernières années. La littérature antérieure a discuté des raisons possibles pour lesquelles les institutions choisissent de ne pas servir de demandeurs principaux, y compris un déséquilibre entre les coûts et les avantages de le faire.

Un résultat particulièrement frappant est la diminution des demandeurs principaux des régimes de retraite publics malgré une augmentation des grandes entreprises émettrices avec une exposition aux dommages potentiellement importante.

Les autres facteurs contribuant à la réduction de la participation des régimes de retraite publics peuvent inclure des changements dans la composition des cabinets d’avocats demandeurs servant d’avocats principaux, et peut-être l’augmentation récente de la propension des demandeurs à se retirer des recours collectifs, y compris dans les cas plus importants (voir Opt-Out Cases in Securities Class Action Settlements : 2014-2018 Update, Cornerstone Research).

Looking Ahead

Les tendances récentes dans les dépôts d’affaires de valeurs mobilières peuvent éclairer les attentes concernant l’évolution des règlements dans les années à venir.

Le nombre de dépôts alléguant des réclamations en vertu de la règle 10b-5 et/ou de la section 11 a atteint des niveaux record en 2019. En outre, pour la deuxième année consécutive, la médiane des pertes en dollars de divulgation (DDL) pour les dépôts de cas a atteint des niveaux inhabituellement élevés (voir Securities Class Action Filings-2019 Year in Review, Cornerstone Research).

Absence de changements dans les taux de rejet, ces résultats suggèrent que le volume des règlements d’affaires de valeurs mobilières, ainsi que leur valeur, est susceptible de se maintenir à des niveaux relativement élevés dans les années à venir.

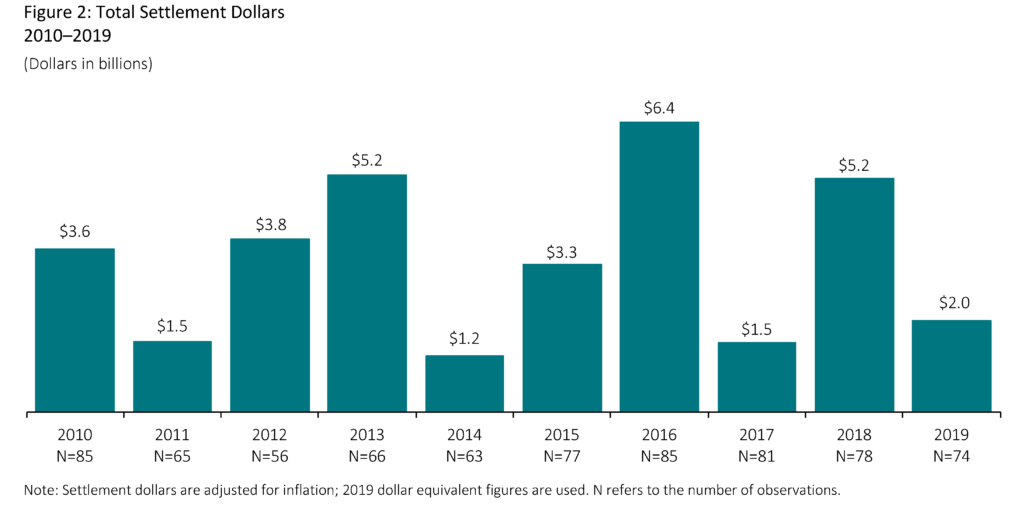

Dollars totaux des règlements

- La valeur totale des règlements approuvés par les tribunaux en 2019 a considérablement diminué par rapport à 2018 en raison de l’absence de très gros règlements. Si l’on exclut les règlements de 2018 supérieurs à 1 milliard de dollars, cependant, le montant total des règlements a diminué d’un modeste 3 pour cent en 2019 (ajusté pour l’inflation).

- Le montant médian des règlements en 2019, de 11,5 millions de dollars, est resté inchangé par rapport à l’année précédente (ajusté pour l’inflation).

- Par rapport aux neuf années précédentes, les montants de règlement médians plus importants en 2019 étaient accompagnés de niveaux plus élevés dans l’indicateur des dommages de type plaignant.

- Les médiateurs continuent de jouer un rôle central dans la résolution des règlements de recours collectifs en valeurs mobilières. En 2019, presque tous les cas de l’échantillon ont impliqué un médiateur.

Taille du règlement

Comme indiqué ci-dessus, le montant médian du règlement est resté inchangé par rapport à 2018. En général, la médiane est plus stable d’une année à l’autre que la moyenne, car la moyenne peut être affectée par la présence même d’un petit nombre de règlements importants.

- Le montant moyen des règlements en 2019 était de 27,4 millions de dollars, soit 43 % de moins que la moyenne des neuf années précédentes. (Voir l’annexe 1 de la publication complète pour une analyse des règlements par percentiles).

- Si les règlements supérieurs à 1 milliard de dollars sont exclus de la moyenne des neuf années précédentes, la baisse en 2019 était de 16 pour cent.

- Il y a eu quatre méga-règlements (égaux ou supérieurs à 100 millions de dollars) en 2019, avec des règlements allant de 110 millions à 389,6 millions de dollars. (Voir l’annexe 4 de la publication complète pour des informations supplémentaires sur les méga-règlements).

- Malgré une baisse du montant moyen des règlements par rapport à 2018, le nombre de petits règlements (moins de 5 millions de dollars) a également diminué de 36 % pour atteindre 16 cas en 2019, soit le plus petit nombre de règlements de ce type au cours de la dernière décennie. Les affaires qui aboutissent à des fonds de règlement inférieurs à 5 millions de dollars peuvent être considérées comme des poursuites pour » nuisance « , un changement à la hausse par rapport à un seuil de 2 millions de dollars prévalant dans les premières années post-Reform Act.

Estimations des dommages

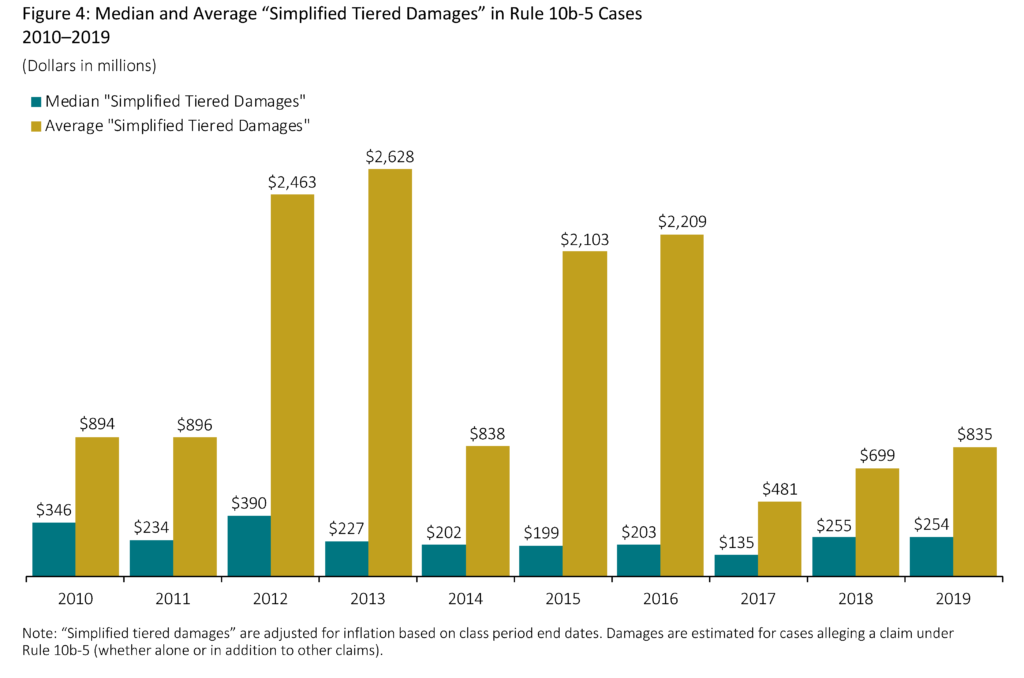

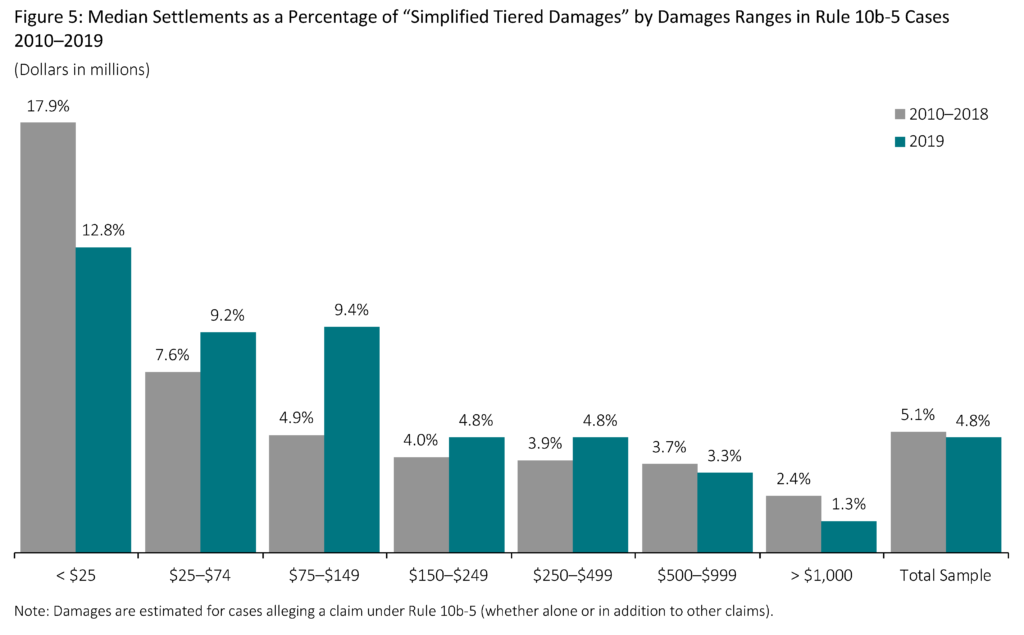

Règle 10b-5 Claims : « Simplified Tiered Damages »

« Simplified tiered damages » utilise des hypothèses simplificatrices pour estimer les dommages par action et le comportement de négociation. Il fournit une mesure des pertes potentielles des actionnaires qui permet d’assurer la cohérence d’un grand volume de cas, ce qui permet d’identifier et d’analyser les tendances potentielles.

Le modèle de prédiction de Cornerstone Research constate que cette mesure est le facteur le plus important pour prédire les montants des règlements. Toutefois, cette mesure n’est pas censée représenter les pertes économiques réelles supportées par les actionnaires.

La détermination de toute perte de ce type pour un cas donné nécessite une analyse économique plus approfondie.

- Les « dommages-intérêts simplifiés par paliers » médians sont restés largement inchangés par rapport à l’année précédente. (Voir l’annexe 5 de la publication complète pour des informations supplémentaires sur les règlements médians et moyens en pourcentage des « dommages-intérêts simplifiés par paliers »).

- Les « dommages-intérêts simplifiés à plusieurs niveaux » sont généralement corrélés à la durée de la période de recours. Parmi les affaires comportant des réclamations fondées sur la règle 10b-5, la durée médiane de la période de recours collectif en 2019 était à son niveau le plus élevé au cours des 10 dernières années.

- Les « dommages-intérêts échelonnés simplifiés » sont également généralement corrélés aux défendeurs émetteurs plus importants (mesurés par le total des actifs ou la capitalisation boursière de l’émetteur). Cependant, malgré l’absence de changement dans les « dommages-intérêts simplifiés échelonnés » médians par rapport à 2018, les actifs totaux médians des défendeurs émetteurs ont augmenté de plus de 67 pour cent en 2019.

- Les affaires plus importantes, telles que mesurées par les « dommages-intérêts simplifiés échelonnés », se règlent généralement pour un pourcentage plus faible des dommages.

- Les affaires plus petites (moins de 25 millions de dollars en « dommages-intérêts simplifiés étagés ») sont moins susceptibles d’inclure des facteurs tels que des demandeurs principaux institutionnels et/ou des actions connexes de la Securities and Exchange Commission (SEC) ou des accusations criminelles.

- Parmi les affaires de l’échantillon, les affaires plus petites se règlent généralement plus rapidement. En 2019, les affaires avec moins de 25 millions de dollars de « dommages-intérêts simplifiés à plusieurs niveaux » se sont réglées en 2,0 ans en moyenne, contre 3,5 ans pour les affaires avec des « dommages-intérêts simplifiés à plusieurs niveaux » supérieurs à 500 millions de dollars.

- L’augmentation constante du règlement médian en pourcentage des « dommages-intérêts simplifiés à plusieurs niveaux » observée de 2016 à 2018 s’est inversée en 2019. L’annexe 5 de la publication complète montre une augmentation substantielle en 2019 des règlements moyens en tant que pourcentage des « dommages-intérêts simplifiés à plusieurs niveaux ». Toutefois, ce résultat est déterminé par quelques cas aberrants. Si l’on exclut ces cas, le pourcentage moyen pour 2019 n’est pas inhabituel par rapport aux dernières années.

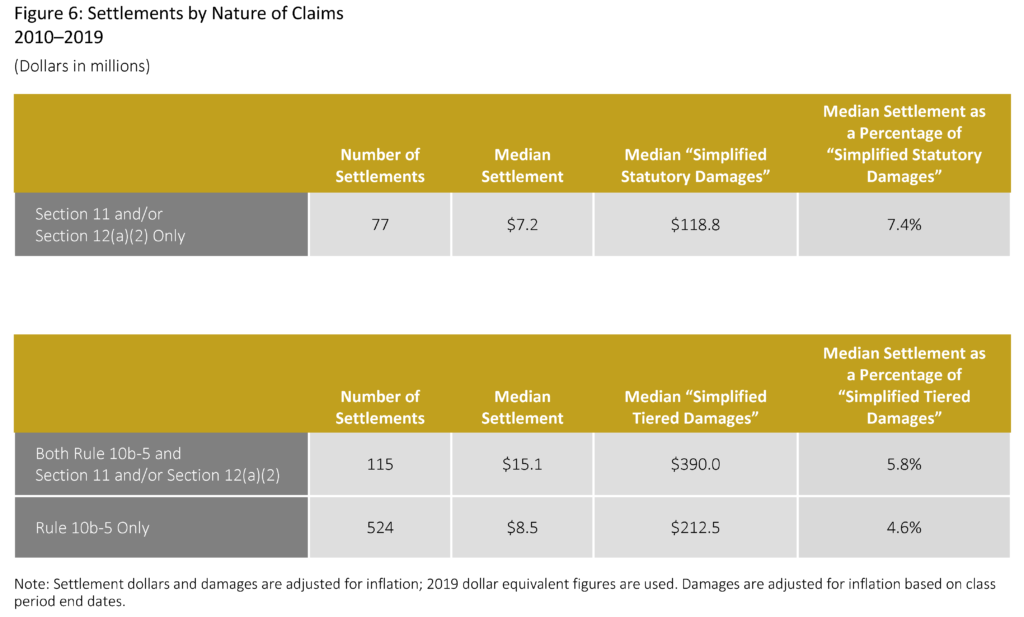

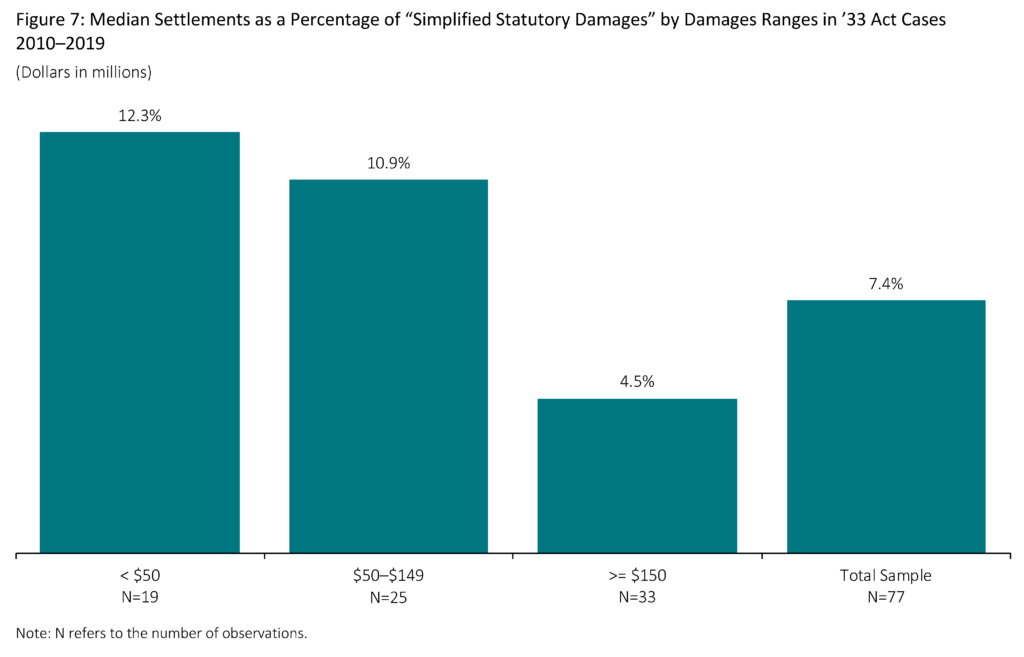

Réclamations en vertu de la loi ’33 : « Dommages statutaires simplifiés »

Pour les cas impliquant uniquement des réclamations en vertu de la section 11 et/ou de la section 12(a)(2) (’33 Act claims), les pertes des actionnaires sont estimées à l’aide d’un modèle dans lequel la perte statutaire est la différence entre le prix d’achat statutaire et le prix de vente statutaire, appelée ici « dommages statutaires simplifiés ». Seules les actions offertes sont supposées être éligibles aux dommages.

Les « dommages-intérêts légaux simplifiés » sont généralement plus petits que les « dommages-intérêts étagés simplifiés », reflétant les différences dans les méthodologies utilisées pour estimer l’inflation alléguée par action, ainsi que les différences dans les actions éligibles aux dommages (c’est-à-dire, seules les actions offertes sont incluses).

- Les affaires comportant uniquement des réclamations au titre de la loi ’33 ont tendance à se régler pour des montants médians plus faibles que les affaires qui incluent des réclamations au titre de la règle 10b-5.

- En 2019, parmi les règlements comportant uniquement des réclamations au titre de la loi ’33, le délai médian de règlement n’était que légèrement plus long que les affaires comportant uniquement des réclamations au titre de la règle 10b-5, soit 3,2 ans et 2,9 ans, respectivement. Par rapport à l’année précédente, cependant, les cas de réclamation ’33 Act ont pris plus de 36 pour cent plus de temps à résoudre en 2019 (3,2 ans par rapport à 2,3 ans).

- Les règlements en tant que pourcentage des « dommages statutaires simplifiés » sont plus petits pour les cas qui ont des dommages estimés plus importants. Cette constatation vaut pour les affaires comportant uniquement des réclamations au titre de la loi 33, ainsi que pour celles comportant des réclamations au titre de la règle 10b-5.

- Sur la période 2010-2019, la taille médiane des émetteurs défendeurs (mesurée par le total des actifs) était inférieure de 68 % pour les affaires comportant uniquement des réclamations au titre de la loi 33 par rapport à celles qui comportaient des réclamations au titre de la règle 10b-5.

- La plus petite taille des émetteurs défendeurs dans les affaires au titre de la loi 33 est cohérente avec la grande majorité de ces affaires impliquant des offres publiques initiales (IPO). De 2010 à 2019, 83 pour cent de tous les cas avec seulement des réclamations de la Loi ’33 ont impliqué des IPO.

La publication complète, y compris les notes de bas de page, est disponible ici.