By Kirk Sarff and Michael Sams

Az életjáradékok értékesítése hatalmas lehetőséget jelent a független ügynökök számára az idősek piacán. Ha meg akarja tanulni, hogyan adjon el járadékokat időseknek, akkor a legjobb helyen jár!

Minden, amit valaha is tudni akart vagy tudnia kellett az időskorúak piacán történő járadékértékesítésről, itt található. Nyugodtan ugorjon tovább bármelyik ponton:

- Járadékalapok

- A járadéktípusok

- Járadékképzés és E&O biztosítás

- Hogyan válasszuk ki a járadékszolgáltatókat, akikkel szerződhetünk

- A járadékról szóló beszélgetés megkezdése

- Járadékképzési forgatókönyv az előadás gyakorlásához

- 10 gyakori ügyféltiltakozás

- 401 (k) vagy IRA rollover

- Annuity papírmunka és nyomtatványok

- Annuity jutalékok

- How to Market Annuities to Seniors

- Staying Current on Annuities

![]()

Annuity Basics: Mi az és hogyan kell beállítani

Azok számára, akik jelenleg vagy korábban kizárólag Medicare Supplement ügynökök voltak, nehéz lehet elágazni és új termékeket bevezetni ügyfeleiknek.

Mégis határozottan arra bátorítom Önöket, hogy végre tekintsenek rá a járadékokra. Ezek nem csak nagyszerű megoldást jelentenek rengeteg idős ember számára, de segíthetnek Önnek is elérni a termelési céljait.

Michael Sams számára a járadékok a legtöbbet értékesített termék – még a Medicare-kiegészítőknél is többet, ami nagyon közel van a második helyre. Sams 2019-ben csak járadéktermeléssel 5.384.550 dollárt ért el.

Nem vicceltünk, amikor azt mondtuk, hogy ez egy hatalmas lehetőség!

Mi az a járadék?

A járadék egy nyugdíjcélú megtakarítási eszköz. Technikailag nem befektetés, mivel Ön valójában nem a piacra fektet be.

Mégis kap egy hozamot a pénzére, amely arra szolgál, hogy segítse Önt a nyugdíjcélú megtakarításokban.

A járadékot arra is használhatja, hogy pénzt adjon át a kedvezményezetteknek. Az életjáradékok segíthetnek elkerülni a hagyatéki eljárást halála esetén, ami költséges és időigényes lehet.

A legtöbb magánszemély az életjáradékokat nyugdíjcélú megtakarítási eszközként használja, miközben nyugodt lehet, hogy a pénz halálakor könnyen átutalható vagy szétosztható a megnevezett kedvezményezettek között.

Hogyan kell beállítani egy életjáradékot?

A járadékhoz szerződés szükséges a fogyasztó és a biztosító társaság között.

A fogyasztó befizet egy egyösszegű összeget (vagy rendszeres kifizetéseket), a biztosító társaság pedig teljesíti ígéretét, ahogy az a szerződésben szerepel.

A szerződés gyakori példája a pénz bizonyos mértékű megtérülése. Például a fogyasztó befizethet egy 50 000 dolláros egyösszegű összeget. A biztosító ezután teljesíti az ígéretét, amely szerint mondjuk 5 év alatt 4%-os kamatlábat ígér.

Vissza a tetejére

A járadéktípusok: A járadékoknak 3 fő típusa van, ezek a következők: fix járadékok, egyszeri díjas jövedelemjáradékok (Single Premium Income Annuities, SPIA) és változó járadékok. A “Fix” járadékok kategóriáján belül 3 további típus létezik, köztük a hagyományos fix, a többéves garantált járadékok (MYGA-k) és a fix indexjáradékok (FIA-k).

A három, amelyekkel a legtöbbet foglalkozunk, a következő:

Most csak annyit mondok, hogy nem támogatjuk a változó életjáradékokat idősek számára, de erről rövidesen bővebben is szólunk.

Fixált életjáradékok

A fix életjáradékoknak valójában 3 típusa van: Hagyományos fix, MYGA és FIA.

Tradicionális fix

A hagyományos fix járadékok eléggé “vaníliásak”. Minden évben garantált hozamot kap. Ennél az aránynál többet vagy kevesebbet nem kaphat. Ennyi az egész.

MYGA (Multi-Year Guaranteed Annuity)

A Multi-Year Guaranteed Annuity (MYGA) esetében garantált kamatlábat kap egy teljes visszavásárlási díjperiódusra. Az általános MYGA-szerződések 3, 5 vagy 10 évesek, de a kettő között is van minden.

A New Horizons esetében a MYGA-k a legnépszerűbb életjáradéki formáink. Az idősek szeretik a hozamot (általában valamivel jobb, mint 3%), a kockázat 0, és a legtöbb ember kényelmesen érzi magát, ha a pénzét 5 évre egy szerződésbe helyezi.

Amikor ez az 5 éves szerződés lejár, a pénzt kiveheti visszavásárlási díj nélkül, vagy automatikusan megújíthatja a szerződést további 5 évre.

Amint látható, a MYGA életjáradékok nagyon egyszerűen érthetők. Az idősek nem fognak olyan befektetési terméket vásárolni, amelyet nem értenek, ami miatt ez a fajta járadék különösen nagyszerű nemcsak ezen a piacon, hanem mindenki számára, aki biztonságosan szeretné megvédeni a pénzét.

Mivel a MYGA járadékok a legnépszerűbb járadékaink, összeállítottunk egy praktikus puskát, amelyet folyamatosan frissítünk. Ez tartalmazza az aktuális kamatlábat, a vállalat minősítését és az adott termékkel kapcsolatos legfontosabb jellemzőket.

![]()

FIA (Fixed Index Annuities)

A Fixed Index Annuities (FIA) esetében Ön választhat “kamatjóváírási stratégiákat”, amelyek általában az S&P 500-on alapulnak. Ez a lehetőség nem kockázatos, mert a legrosszabb, amit tehet, hogy változatlan marad. Nem veszíthet pénzt.

Ezért mondjuk, hogy az FIA-k a “legbiztonságosabb módja a kockázatosságnak”, mivel azokhoz az idősekhez szólnak, akik szeretnének részt venni a tőzsdén, de nem engedhetik meg maguknak, hogy egy csapásra mindent elveszítsenek.

Három fő indexálási opciótípus létezik:

- Éves pont-pont

- Havi átlag

- Havi összeg

Itt egy rövid klip, amelyben John elmagyarázza, hogyan működnek ezek a stratégiák. Videó formájában kicsit könnyebben érthető:

A lényeg az, hogy lehet, hogy 0%-os hozamot kapsz, de a tőzsde teljesítményétől függően nagyobb hozamot is elérhetsz. A veszteségeket soha nem tapasztalja meg, de a nyereségeket biztonságosan megtapasztalhatja.

Minket nagyon izgatnak az FIA-k, mert lehetővé teszi az idősek számára, hogy megtapasztalják a részvénypiac nyereségét anélkül, hogy kockázatot vállalnának. Az elmúlt néhány évben gyorsan népszerűvé váltak, és látjuk, hogy miért!

Ha szeretne kicsit jobban elmerülni az FIA-kban, számos további forrásunk van az Ön számára:

- The Safest Way to Be Risky:

How to Actually Present a Fixed Indexed Annuity (FIA) to a Client

And if you want to do more dive dive into actual product information, we recommend checking out these carrier-specific articles (Equitable’s FIAs are our favourite):

- Mi az Equitable Teton™ Fixed Index Annuity, és hogyan működik?

- Hogyan lehet eladni a Barclays Atlas 5-t, az Equitable Teton FIA új kiegészítőjét

- Mi az Equitable Denali™ Lifetime Income Annuity, és hogyan működik?

SPIA-k

A Single Premium Income Annuity (SPIA) így működik:

- Ön befizet a biztosítótársaságnak egy egyösszegű összeget

- A társaság egy bizonyos összeget fizet Önnek (rendszeresen) élete hátralévő részében

Egyszerű megjegyezni, hogy mi az SPIA, mert az “I” a jövedelmet jelenti, és a szerződés úgy van kialakítva, hogy élete hátralévő részében jövedelmet biztosít.

A SPIA-k szépsége más lehetőségekkel, például részvényekkel vagy kötvényekkel szemben az, hogy magasabb kifizetési arányt tesznek lehetővé, teljesen biztonságosak (nincs kockázat) és kiszámíthatóak.

Ha tudja, hogy nyugdíjas korában havi 2000 dollárra van szüksége, akkor pontosan ezt tervezheti.

Az ügyfelek gyakran a bankjuknál lévő CD- vagy megtakarítási számlán tartják a nehezen megkeresett megtakarításaikat, ahol a dolláronként filléreket keresnek. Készítettünk egy letölthető ügyfélismertetőt, amely egy kicsit világosabban bemutatja, hogyan viszonyul a CD a SPIA-hoz.

![]()

Változó járadékok

Mivel az idősek piacán vagyunk, nem is kínálunk változó járadékokat.

Sokkal zavarosabbak, mint a másik kettő, amit átnéztünk, értékpapír-engedélyre van szükséged ahhoz, hogy eladd őket (vagy akár csak beszélj róluk az ügyfeleknek), és nem biztonságos módja annak, hogy megtérüljön a pénzed.

Összefoglalva, a változó járadékok értékpapírként vannak nyilvántartva. A díjat “alszámlákba” fektetik be, amelyek hasonlóak a befektetési alapokhoz.

Az alszámlák részvényekből és kötvényekből álló portfóliók. Nagyobb a nyereség lehetősége, de az idősebbeknek nem fog tetszeni, hogy a veszteségek előfordulásának esélye is fennáll.

Ön jobban részt vesz a mögöttes index kockázatában. Az Ön pénze most már kockázatnak van kitéve. A többi általunk tárgyalt járadékkal ellentétben a nulla már nem a legrosszabb, amit elérhet – valóban veszíthet pénzt.

A változó járadékoknak lehetnek beágyazott díjaik is, amelyek gondot okoznak. Ezek önmagukban nem “rossz” termékek, és egy bizonyos korosztály és befektetői típus esetében biztosan megvan a helyük, de nem egy biztonságos módja a nyugdíjas évek finanszírozásának.

A változó járadékokkal kapcsolatos véleményünkről itt olvashat bővebben:

- Változó járadékok – nem időseknek

-

A 3 járadéktípus: Nem minden járadék egyforma

Vissza a tetejére

Képzés és E&O biztosítás a járadékértékesítéshez

A járadékértékesítéshez valóban ki kell pipálnia néhány pontot a teendői közül.

- E&O biztosításra lesz szüksége.

- Illinoisban el kell végeznie egy 4 órás Annuity Suitability tanfolyamot.

- El kell végeznie az egyes társaságok által biztosított termékképzést, amelyekkel szerződést köt.

Amikor kiválasztja a fuvarozókat, amelyekkel szerződést köt, megerősítjük a konkrét képzést, amelyre szüksége lesz az értékesítés megkezdéséhez.

Most, ezek a tételek kötelezőek, és lehetővé teszik, hogy életjáradék-értékesítést folytasson, de mindketten tudjuk, hogy sok mindent kell tanulnia.

Az átfogó életjáradéki képzésért, amely az ügyfeleknek való bemutatásra, az ellenvetések kezelésére és az életjáradék-értékesítési tippekre is megtanítja Önt, arra biztatom, hogy tekintse meg az All-Star képzési programunkat, amely egy egész hetet szentel az életjáradéki képzésnek.

![]()

Vissza a tetejére

Hogyan válasszuk ki a legjobb járadékszolgáltatókat, amelyekkel szerződhetünk

Mihelyt az E&O biztosítás, valamint a képzés megtörtént, érdemes kitalálni, hogy mely járadékszolgáltatókkal érdemes szerződést kötni.

Egy nagyszerű kiindulópont tulajdonképpen a mi annuitási tipplapunk, amely segít pontosan meghatározni, hogy mely szolgáltatók a legversenyképesebbek jelenleg. Ha a legjobb 5 éves fix annuitási kamatlábakat keresi, akkor itt találja meg!

Természetesen bármikor kapcsolatba léphet velem (Kirk Sarff) további betekintésért.

![]()

A legtöbb annuitásszolgáltató lehetővé teszi a just-in-time találkozót. Ginny itt az irodánkban azonban mindig azt javasolná az ügynöknek, hogy a szerződéskötést nyújtsa be és a képzést fejezze be az üzlet benyújtása előtt.

Vissza a tetejére

A járadékról szóló beszélgetés megkezdése az idősebb ügyfelekkel

A járadékok a következő okok miatt nehezen adhatók el:

- Az emberek általában eléggé zárkózottak, ha a pénzükről van szó

- Az életjáradékok gyakran rossz megítélés alá esnek a közvéleményben

- Mivel inkább befektetési/nyugdíjtermék, mint egészségügyi termék

Az említett akadályok miatt meg kell bizonyosodnia arról, hogy jól kezdi a beszélgetést, és hogy proaktívan kezeli az ügyfelek kifogásait.

Az oktatást előtérbe helyező megközelítést javasoljuk (mint minden termék esetében), és mindez az ügyfél szükségleteinek felmérésével (CNA) kezdődik.

Az ügyfél szükségleteinek felmérése az életjáradékok eladásához

Ez a felmérés tartalmaz egy kérdést – tulajdonképpen az utolsót -, amely azt kérdezi az ügyféltől, hogy elégedett-e a befektetései jelenlegi hozamával.

![]()

Néha felcserélem a megfogalmazást azzal a kérdéssel, hogy van-e véletlenül CD vagy pénzpiac a bankban. Ha erre nemet mondanak, megkérdezem, hogy van-e pénzük a tőzsdén.

Ha már tudjuk, hol van a pénzük, elmagyarázhatjuk, miért jobb – sok esetben – a fix életjáradék, mint a jelenlegi helyzetük.

CD-k, pénzpiacok vagy tőzsde vs. részvénypiac. Annuity

A cél az, hogy elmagyarázza, hogy a CD-k és a pénzpiacok nagyon alacsony kamatot kínálnak, és hogy jobban is járhatnak.

Ha a pénzük a részvénypiacon van, a cél az, hogy elmagyarázza, hogy a hozam nagy lehet, de ott is van kockázat. Még ha azt mondják is, hogy mérsékelt vagy alacsony a kockázat, akkor is van kockázat.

Egyik napról a másikra elveszítheted a fél hátsódat, de van egy olyan lehetőség, ahol NULLA kockázat mellett 4% körüli összeget kereshetsz (2019-től) a pénzeden.

Még mielőtt megpróbálnék eladni, az oktatásra koncentrálok. Egyszerűen elmagyarázom az ügyfelemnek, hogy milyen lehetőségeik vannak, anélkül, hogy nyomást, kötelezettséget vagy akár csak egy csipetnyi eladást éreznék. Azt akarom, hogy most úgy tekintsenek rám, mint egy erőforrásra – nem pedig egy értékesítőre.

És ezt őszintén mondom – inkább szeretném, ha az ügyfelem meghozná a saját, tájékozott döntését, minthogy megpróbáljak helyettük dönteni.

Azt tapasztaltam, hogy az emberek nem tudják, amit nem tudnak. Lehet, hogy elégedettek a jelenlegi felállásukkal, de ha nem is tudnak a járadékokról, akkor rossz szolgálatot teszek nekik, ha legalább nem oktatom őket.

Vissza a tetejére

Járadékképzési forgatókönyv a prezentáció gyakorlására

Ha készen áll a prezentáció gyakorlására, használhatja az alábbi járadékképzési forgatókönyvet útmutatóként. Mivel ez a CNA alapján készült, ez a forgatókönyv azután kezdődik, hogy feltette a járadékkérdést a jelenlegi befektetéseikről.

Azt szeretné követni: “A tőzsdével foglalkozik, vagy a bankokkal?”

Az alábbi információkat kell átadni.

A tőzsde

A tőzsde

A tőzsdén most nagyon, nagyon jól mennek a dolgok. De biztosan hamarosan jön egy korrekció – ezt minden nap halljuk.

Nem akarunk a tőzsdén lenni, amikor a mélypont leesik. Már nem igazán akarunk meggazdagodni. Mi csak egy biztonságos helyet akarunk a pénzünknek, ahol a pénzünk kamatozik.

Még mindig azt akarjuk, hogy a pénzünk Önért dolgozzon, de 100%-os biztonságot akarunk.

CD/Bank

A CD-k történelmileg nagyon jók voltak. Az első a biztonságuk, de a kamatlábak is – régen nagyon versenyképesek voltak.

Most nincs olyan bank az országban, amelyik versenyképes kamatot kínálna a CD-kre.

A prezentáció befejezése

Van egy garantált szerződésünk, amely 100%-os biztonságot nyújt Önnek – nulla kockázat -, és most azonnal 4% körüli kamatot kereshet a pénzén.

A járadékszerződéseknek három típusa van, és úgy gondolom, hogy nagyon fontos megérteni a különbséget.

Az első a változó járadék. Ezt nem tudom ajánlani, mert a tőzsdéhez kötött. A díjak túl magasak, ezért ezt kizárjuk.

A második az indexált járadék. Ez is a tőzsdéhez kötött, és szintén díjakkal jár, ezért ezt sem tudom mindig ajánlani.

A harmadik a fix járadék, és ezt szeretném ajánlani Önnek. Ez egy garantált, fix kamatozású, díjmentes, kockázatmentes járadék.

Megjegyzem: ha biztos vagy a fix indexű járadékokban, akkor a prezentáció végét megpiszkálhatod. Ezenkívül sok ügynök ráérez az ügyfél kockázati profiljára, és ha tudja, hogy jó jelölt a FIA-ra, akkor kicsit bővebben elmagyarázhatja ezt a terméket, és ajánlhatja ajánlásként.

Vissza a tetejére

10 gyakori ügyféltiltakozás az életjáradék-termékek eladásakor

Tapasztalataink szerint, ha ismeri a gyakori ellenvetéseket, akkor proaktívan elkerülheti azokat, ha a prezentációjában kitér rájuk.

1. kifogás: “Az életjáradékok túl bonyolultak.”

Minden lehet egyszerű vagy bonyolult, de ha a lényegre térünk, az általunk kínált életjáradékok nagyon egyszerűek.

Amikor a járadékok összes különböző ízét belevesszük, a beszélgetés bonyolulttá válhat.

De a nyugdíj előtt álló személyek biztonságot, hozamgaranciát és a pénzhez való hozzáférést keresnek. Nincsenek meglepetések.

A többéves garantált (MYGA) járadékok könnyen érthetőek, és ezek teszik ki az idősek számára kötött járadékok mintegy 95%-át.

Ha egy idős ember nem ért valamit, amikor a pénzéről van szó, akkor nem fogja megtenni. És ez az, amiért olyan sok életjáradék-ügyletet bonyolítunk – mindenki bizalommal távozhat belőle.”

2. ellenvetés: “Nem akarok beleragadni egy szerződésbe.”

Michael gyakran kerüli, hogy “szerződésnek” nevezze. Helyette inkább azzal kezdi, hogy programnak nevezi. Például: “Van ez a csodálatos 5 éves programunk, amely 4%-os kamatot kínál a pénzedre.”

Egy másik módja ennek a kezelésnek, hogy elmagyarázza, hogy különböző hosszúságúak a szerződések, így akár 1 év is elég lehet, hogy megismerd a terméket, mielőtt 3 vagy 5 éves szerződést választasz.”

Tiltakozás #3: “Túl sok a rejtett díj.”

Az általunk írtaknak nincsenek rejtett díjai. Más szóval, ha Ön egy 5 éves életjáradékot vásárol, és 100 000 dollárral kezdi, akkor ez az egész pénzdarab már holnaptól kezdve kamatozik.

Elmondhatja az ügyfeleinek, hogy a pénzük 100%-a az első naptól kezdve kamatozik. A biztosítótársaság közvetlenül az ügynöknek fizet, de ebből semmi sem tükrözi a te pénzedet. Önnek nem számítanak fel semmilyen díjat vagy ilyesmit.

Vannak azonban visszavásárlási díjak.

Ha 5 éves szerződésről van szó, és úgy dönt, hogy az összes pénzét vissza akarja kapni, mielőtt az 5 év letelik, akkor büntetést kell fizetnie. Ez a szerződés természetéből adódik.

Az összeg a szolgáltatótól és attól függ, hogy mikor akar mindent kivonni, de ezt előzetesen felkutathatja, és átbeszélheti az ügyfelével, mielőtt aláírja a pontozott vonalat.

![]()

4. kifogás: “A tőzsdén többet keresek.”

Ez határozottan igaz lehet. De ennek az a másik oldala, hogy kockázattal jár. Ez a kereskedés. A MYGA életjáradékoknál nincs kockázat. Mindig egy kicsit többet fog érni, mint amennyit előző nap.”

Minden alkalommal, amikor lefekszik, egy kis pénzt fog keresni. Soha nem fogsz a másik irányba menni.

Ez az oka annak, hogy a legtöbb idős ember nem aggódik annyira azért, hogy több pénzt keressen, mint amennyire azért, hogy megőrizze azt, amit már megkeresett.

Bővebben:

5. kifogás: “Büntetést kapok, ha kiveszem a pénzem a CD-mről.”

Ezzel a kérdéssel mindenképpen foglalkoznia kell, de tegye perspektívába.

A büntetés az utolsó 6 hónap kamataiból fog állni, de ha csak 0,5%-ot kap a pénzére, akkor ez a büntetés nem lesz sok.

Sokkal jobban jár, ha vállalja a büntetést, hogy elkezdjen 4% körüli kamatot keresni.

Gyakran leírom a számokat egy darab papírra, hogy az ügyfél láthassa, hogy a büntetés nem jelent valódi aggodalmat.

6. kifogás: “Aggódom a pénzem biztonsága miatt egy életjáradékban. Legalább tudom, hogy a bankban lévő pénzem biztonságban van.”

Néhányszor az FDIC forró téma. Ha a pénzed a bankban van, és a bank csődbe megy, akkor is vissza vagy biztosítva 250k-ig.

Mondhatod, hogy minden biztosítótársaság befizet a Garantált vagyonkezelői alapba. Ez azt jelenti, hogy 250k-ig vagy viszontbiztosítva, ami ugyanolyan biztonságot jelent, mint egy hagyományos bankszámla.

Azt azonban ne feledd, hogy biztosítótársaságonként személyenként 250k-ig vagy viszontbiztosítva. Tehát, ha van $750k, amit életjáradékba akarsz tenni, akkor 3 különböző biztosító társaság között kell felosztanod. Ez az egyetlen módja a teljes viszontbiztosításnak.”

7. kifogás: “A szerződés gondolata megijeszt engem. Mi van, ha hozzá kell férnem a pénzem egy részéhez?”

Az életjáradéki beszélgetés megkezdése előtt nyilvánvalóan ellenőriznie kell az alkalmasságot.

Ha azonban nincsenek tervei ezzel a pénzzel, de mégis szeretné a biztonságot, hogy hozzáférhessen, akkor elmagyarázhatja a 10%-os visszavonási lehetőséget, amely általában az 1. év után kezdődik.

Még havi visszavonásokra is feloszthatja, ha szeretné, mindaddig, amíg nem haladja meg az egy évre vonatkozó 10%-ot.

Kérlek, vedd figyelembe, hogy van egy minimális kifizetés. Ez szolgáltatónként változik, de egy jó ökölszabály a 100 dollár. Tehát ha a havi kifizetés kevesebb lenne, mint a minimum, mondjuk 40 dollár, akkor lehet, hogy át kell térnie a negyedéves kifizetésre.”

8. kifogás: “A pénzem 5 évig van ott? Felejtsd el.”

Soha ne kezdd a prezentációt a futamidő hosszával. Kezdje először a termék kiemelt pontjaival:

- 4% kamat

- Nulla kockázat

- A pénzének 10%-ához való hozzáférés az első év után

- És így tovább…

A végére az ügyfél kíváncsi lesz, hogy mi a futamidő. Azt mondhatod: “A kamatlába 5 évig garantált. Ezután az 5 év után ki kell értékelnünk, hogy van-e jobb kamatláb.”

Ha ügyfele óvatosnak tűnik az 5 éves futamidőtől, akkor áttérhet az 1 vagy 3 éves futamidőre. Ezzel itt foglalkozunk egy kicsit részletesebben: Annuity Q&A for Agents: Top Sales Experts Answer Your Trickiest Questions

Objection #9: “Nem akarok adózni, ha a megtakarításaimat életjáradékba helyezem át.”

A megtakarításban lévő pénz nem számít adóköteles eseménynek (az adó már befizetésre került a pénz után).

A pénzpiacon, CD-n vagy megtakarítási számlán lévő pénzt át lehet utalni az ügyfél folyószámlájára. Ezután az ügyfél ír egy csekket a biztosítótársaságnak, és nem következik be adóköteles esemény.

A nyugdíjas számlák, mint például az IRA vagy a 401k, még nem adóztak, ami ezt egy kicsit trükkösebbé teszi.

Az adóköteles esemény elkerülése érdekében a pénzt közvetlenül a biztosítótársaságnak kell átutalni (először soha nem az ügyfélnek). Ha csekket írnak, azt a biztosítótársaságnak kell kiállítani, nem az ügyfélnek. (Nagyon fontos!)

![]()

10. kifogás: “De a cég B minősítésű! A pénzem nem lesz biztonságban.”

Ez könnyű! Emlékeztesse ügyfelét, hogy 250 ezer dollárig viszontbiztosítva van, így a pénze biztonságban van.”

Ha ügyfele még mindig habozik

Néha nincs igazi ellenvetés, de érzi ügyfele tétovázását. Úgy tűnik, egyszerűen nem áll készen arra, hogy átcsoportosítsa a pénzét, még akkor sem, ha tudja, hogy ez a legjobb lehetőség a számára.

Próbáljon meg foglalkozni azzal a ténnyel, hogy a szokások rabjai vagyunk. Megszoktuk, hogy azt tesszük, amit mindig is tettünk, de néha meg kell szakítanunk a szokásainkat, hogy jobb helyzetbe kerüljünk.

Azzal, hogy ezzel foglalkozol, az ügyfelednél kigyulladhat a villanykörte.

Back to top

Rolling Over a 401 (k) or IRA Into an Annuity

Az egyik legnagyobb senior piaci életjáradéki lehetőség a 401 (k) vagy IRA-val rendelkező ügyfelek. Sok ügyfél megkérdezi, hogy “Lehet-e a 401 (k)-t életjáradékba forgatni?”. És a válasz igen!

A 401 (k) átváltásakor két nagy előnye van az ügyfélnek:

- Az ügyfélnek van valaki, aki vigyáz a befektetésére

- A nyugdíjmegtakarításai biztonságban vannak

Az ügyfelek gyakorlatiasabb megközelítést szeretnének, és tudni akarják, mi történik a befektetésükkel. El sem tudom mondani, hányszor ültem le egy ügyféllel, és az előadásom végére megdöbbentek, hogy végre megértették, hogyan működik ez az egész. Ezért megéri a munkámat.

Amikor egy ügyfél nyugdíjba megy, a felhalmozási szakaszból a megőrzési szakaszba lép. Amikor a megőrzési szakaszba lépünk, át kell alakítanunk a befektetési stratégiánkat. Konzervatívabbnak kell lenni, és a biztonságot magasabb prioritásként kell kezelni, mint a kockázatot. Először a biztonság, később a versenyképes kamatlábak.

A rollover folyamat működéséről itt olvashat bővebben: Vissza a tetejére

Annuity Paperwork and Must-Have Forms

When it comes to annuities, there are 4 forms that must be included:

- Annuity application

- Annuity suitability questionnaire (ezt a kötelező 4 órás Annuity Suitability tanfolyamon fogja megtanulni)

- Annuity disclosure statement

- Policy owner identification verification

Vannak más nyomtatványok is, amelyekre szüksége lehet, mint például a 1035 Exchange vagy az IRA 70 1/2 Required Minimum Distribution Form, de kérjük, ne legyen túlterhelt.

Irodánk munkatársai tájékoztatják Önt, ha szüksége van ezekre a további nyomtatványokra. Ha velünk dolgozik, soha nem kell aggódnia, hogy valamit kihagyott. Mi fedezzük a hátát.

Egy praktikus járadékfinanszírozási puskát is összeállítottunk, hogy tudja, hogyan kell átutalni a pénzt attól függően, hogy honnan származik.

![]()

A kötelezően kitöltendő űrlapokról és a további kitöltendő űrlapokról itt olvashat bővebben: The Ultimate Agent Checklist for Annuity Sales

Back to top

Annuity Commissions

Az általunk értékesített annuitásokban az a nagyszerű, hogy semmi sem kerül ki az ügyfél betétjéből – a betét 100%-a már az első napon kamatozni kezd. A járadékszolgáltatók külön fizetnek az ügynöknek, ami biztosítja az ügyfele számára a nyugalmat, hogy nincsenek díjak.

A jutalékok az adott terméktől és szolgáltatótól függően nagyban változnak, ezért javasoljuk, hogy vegye fel velünk a kapcsolatot, hogy megtudja, mennyi lenne a jutalék.

A fix indexált járadékok általában egy kicsit magasabbak, mint a többéves garantált járadékok, de mindkét esetben helyesen cselekszik az ügyfél számára, és fellendíti az üzletét.

Vissza a tetejére

Annuity Marketing ötletek | Hogyan marketingeljük az életjáradékokat az idősek számára

Míg az összes tipikus marketingstratégiát alkalmazhatja, mint például a rádióhirdetések, TV-reklámok, óriásplakátok, digitális reklámkampányok, közösségi média, e-mail marketing és közvetlen levelezés, a legjobb kiindulási pont a jelenlegi üzleti könyve.

Az ügyféligényfelmérés a legjobb életjáradéki marketingeszköz, mert olyan lehetőségeket fedez fel, amelyekről nem is tudta, hogy vannak.

![]()

El sem tudom mondani, hányszor hallottam már olyan ügynökökről, akik azt hitték, hogy az ügyfelüknek nincs pénze, pedig milliók hevertek a bankban. Ne tegyen feltételezéseket!

A jelenlegi üzleti könyvéhez való visszatérésen túl rengeteg életjáradéki marketinganyag és ötlet áll az Ön rendelkezésére – itt mutatunk néhány példát.

Csapatunk kidolgozott egy CD vs. SPDA ügyfélkalauzt, hogy megmutassa ügyfeleinek, mit hagynak ki, ha van pénzük a bankban. Ezt remekül ki lehet tenni az asztalára, vagy kézikönyvként használhatja, amikor ügyfelekkel beszélget az életjáradékokról. Ezt testre tudjuk szabni az Ön adataival, ha legalább egy szerződése van velünk!

![]()

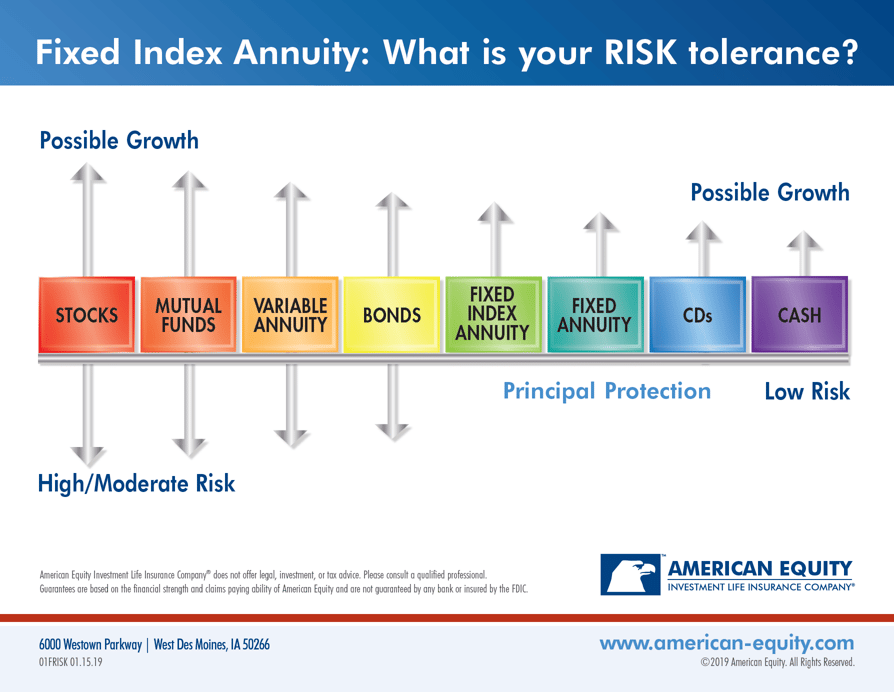

Az annuitásszolgáltatók gyakran rendelkeznek marketinganyagokkal és hirdetésekkel, amelyeket szintén letölthet és felhasználhat. Például az American Equity-nek rengeteg nagyszerű tájékoztató szórólapja van a Fixed Index Annuity-ről (FIA), többek között:

- How Does a Fixed Index Annuity Work?

- Traditional IRA 2019 Fact Sheet

- Preservation and Accumulation Chart

- The Rule of 72 Explained

- Don’t Go Backwards Flyer

- Help Protect Your Top Assets Flyer

Mindezek letölthetők az ügynökportáljukról a Marketing Materials szekcióból. Van egy szórólapjuk is, amely segít az ügyfelének meghatározni a kockázattűrő képességét:

‘What is your risk tolerance’ flyer from American Equity

Az American Equity személyre szabott Ad Slicks vagy képeslapokat is kínál az Ön információival. Olyan hirdetéseket választhat, amelyek a járadéktudatosságra, a kockázattűrésre, a FIA-kra vagy konkrét termékekre összpontosítanak.

Itt egy példa egy termékspecifikus hirdetési slickre, amelyet testre szabhat:

Ha van irodája, ahová az ügyfelek járnak, akkor egy képkeretet is elhelyezhet az asztalán, amely kiemeli a kamatokat és egyéb termékinformációkat. Gyakran előfordul, hogy az ügyfél megkérdezi Önt erről, mielőtt még felhozná a témát.

Itt egy példa arra, amit az ügynökeink használnak itt Decaturban, de az egyik ilyen Ad Slicks-t is testre szabhatja, amelyből remek szórólapot lehetne készíteni.

Itt van két példája az Equitable járadékhirdetésének, amely jelenleg az egyik legjobb 5 éves MYGA-társaság.

Ez az Equitable ügynökportálján található Secure Savings Elite – Consumer Ad 3

Ez az Equitable ügynökportálján található “Secure Savings Newspaper Ad 1 Full Color”

Mint láthatja, sok járadékszolgáltató rendelkezik olyan reklámanyagokkal, amelyeket testre szabhat és letölthet az ügynökportáljukról.

Ha van egy marketingdarab, amire nagy szüksége van, de nem találja, kérjük, értesítse marketing csapatunkat! Ha olyan dologról van szó, amit sok ügynök találna hasznosnak, akkor lehet, hogy el tudjuk készíteni és testre tudjuk szabni az Ön számára.

Vissza a tetejére

Folyamatosan tájékozódjon az életjáradékokról

Az életjáradéki díjak és egyéb termékadatok folyamatosan változnak, ezért annak érdekében, hogy naprakész maradjon, számos forrással állunk rendelkezésére:

- Negyedéves járadékfrissítések Kirk Sarffal

A negyedéves járadékfrissítésben rávilágítok az elmúlt negyedévben történt jelentős változásokra, és kitérünk arra, hogy mi a menő, és mit ír jelenleg a legtöbb ügynök. Ez egy jó módja annak, hogy mindig képben legyen a szenior piaci életjáradék-aréna pulzusán.

- életjáradéki kamatok

Az életjáradéki kamatok oldalunkat naprakészen tartjuk, így bármikor megnézheti, milyenek az aktuális kamatok. Sárgával kiemeltük azokat a lehetőségeket, amelyek jelenleg a legversenyképesebbek, így ez egy jó kiindulópont.

- Heti e-mailes hírlevelünk

Hírlevelünk alján mindig van egy link, amely az aktuális járadékkamatokhoz vezet. Ezen kívül láthatja, ha bármilyen új tartalom jelenik meg a járadékokkal kapcsolatban.

Vissza a tetejére

Ha bármikor bármilyen kérdése van bármivel kapcsolatban, mi vagyunk az Ön ügyfélszolgálata! Hívjon minket a 888-780-7676-os telefonszámon, és kérje Kirk Sarffot, Shannan Weavert vagy Ginny Dunkert. Bármilyen járadékkal kapcsolatos kérdésben tudnak segíteni!

Köszönjük az olvasást, és gratulálunk, hogy megtette az első lépést afelé, hogy egy nagyszerű járadéktermelővé váljon.

Kiegészítő tartalom, amely érdekelheti:

-

A járadékpénz felhasználása életbiztosítás finanszírozására: Egy új megoldás

-

10 kihagyhatatlan reklámszabály életbiztosítási és járadéktermelők számára

-

5 ügynöki tanács az életjáradékok értékesítésének megkezdéséhez

![]()

Újdonságok: Ez a cikk 2020 márciusában frissült Michael Sams 2019-es annuitás termelési számaival. Ezt a cikket 2020 júniusában frissítettük az Equitable FIA kínálatáról szóló új cikkekre mutató linkekkel, valamint a vadonatúj All-Star program weboldalára mutató frissített linkkel: allstar.training