Prenumerera på The Financial Brand via e-post GRATIS!

När jämförelser görs mellan American Express och bankbranschen säger många chefer inom bankbranschen snabbt till sig själva att ”kortorganisationer skiljer sig från bankbranschen”, eller ”AmEx riktar sig bara till premiumsegmentet” eller till och med ”AmEx är en monolinjebransch i motsats till att erbjuda ett brett sortiment av tjänster”. Även om vart och ett av dessa argument är giltiga kan American Express lära banker och kreditföreningar en hel del om hur man kan perfektionera allt från öppnande av nya konton till konsumentengagemang och korsförsäljning.

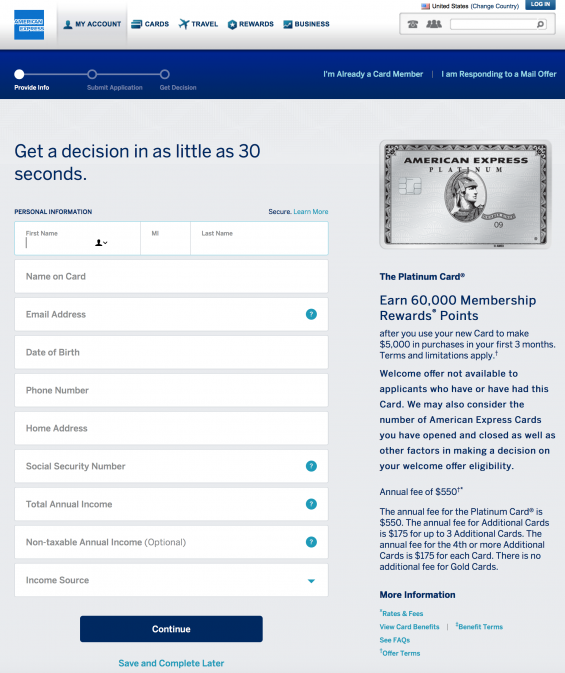

Jag blev påmind om det utmärkta sätt på vilket American Express utför byggandet av starka relationer när jag bestämde mig för att ansöka om deras Platinakort för en kort tid sedan. Min fru har varit AmEx Platinum-medlem sedan 1983, medan jag hade stängt mitt Gold Card-konto för mer än två decennier sedan. Mitt beslut att ansöka på nytt efter många år berodde på American Express utmärkta (och ihärdiga) personliga digitala marknadsföring under en längre period.

Betalningsbranschen står inför samma utmaningar och möjligheter som traditionell bankverksamhet, inklusive följande dynamik:

- Ett snabbt föränderligt ekosystem, framhävt av förändrade konsumentbehov, ökad konkurrens och kontinuerliga förändringar i regelverket

- Ökad betydelse av digitala kanaler

- Introduktion och acceptans av ny digital teknik

- Ökad betydelse av data och avancerad analys

- Nätverk som tränger undan traditionella kontant- och kredittransaktioner

För att lyckas i framtiden, måste varje steg i kundresan fulländas och digitaliseras på ett personligt och sömlöst sätt, genom att dra nytta av de ovan nämnda förändringarna på marknaden. Nedan följer några sätt som American Express har reagerat på detta.

Läs mer: Alliant Credit Union’s In-House Digital Lending Platform Fuels Growth

Make Digital Account Opening Simple

Framgången för en försäljningsorganisation som en bank, en kreditförening, ett värdepappersföretag, ett försäkringsbolag eller en kortspelare som American Express maximeras om du kan göra processen för ansökan om nytt konto enkel från en digital plattform. Ju färre tangenttryckningar och ju mer grundläggande informationen är, desto mindre sannolikt är det att den potentiella kunden avbryter processen.

På första sidan på American Express Platinum-webbplatsen (före ansökan) finns det en omedelbar hänvisning till fördelarna med att ansöka om kortet.

- VIP-status hos Uber, inklusive 15 dollar i kompensation för resekostnader varje månad och en bonuskompensation på 20 dollar i december (värde 200 dollar)

- 5X bonuspoäng på flyg och hotell som bokas med Platinum-kortet

- 200 dollar i kompensation för flygbolagsavgifter för oförutsedda utgifter (mat, bagage osv.).) när de betalas med Platinum-kortet

- 100$ kompensation för TSA PRE- eller Global Entry-avgifter

- Access till över 1000 flygplatslounger

- Övrig rese- och Amex conciergeförmåner

Ansökan för ett American Express-kort kunde inte vara enklare. Så enkel att de till och med säger att det ska ta bara 30 sekunder. På grund av möjligheten att fylla i information i förväg från en digital enhet tog min ansökningsprocess mindre än 30 sekunder.

Och om en potentiell kund vill avbryta processen och starta om den senare, finns alternativet längst ner i ansökan, även om det är ganska subtilt i ansökan. American Express upprepar också fördelarna med att få Platinum-kortet på ansökan samt beslutskriterier och avgifter.

Lärdomar för bankorganisationer: Den viktigaste lärdomen för banker är hur viktiga digitala end-to-end ansökningsprocesser kan (och bör) vara. American Express byggde sin ansökan för digitalt engagemang, inklusive möjligheten att stoppa och starta om processen. Ansökan är lätt att fylla i på en dator eller en mobil enhet.

För att göra konsumentupplevelsen ännu bättre sker godkännandet av ansökan medan du väntar. I mitt fall tog det mindre än en minut, vilket understryker att backoffice hos American Express har byggts upp för att stödja denna digitala process. Det finns ingen anledning till att en ansökan om ett checkkonto ska vara svårare.

Bjud ett starkt värdeerbjudande

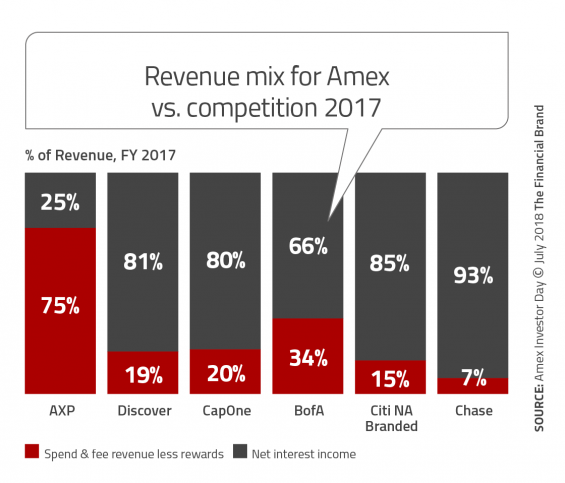

Medans bankbranschen har gått i riktning mot att erbjuda konsumenterna så mycket som möjligt till lägsta möjliga pris (ofta gratis), har American Express byggt ett värdeerbjudande för sina produkter som går emot majoriteten av sina konkurrenter. Till exempel består 75 procent av intäkterna för Platinum-kortet av utgifter och avgiftsintäkter i motsats till ränteintäkter. Bank of America är det enda kortföretag vars inkomster från utgifter och avgifter utgör mer än 30 % av intäkterna.

Den här typen av modell kan bara stödjas om konsumenterna tror att de har ett värde i förhållande till kostnaden för tjänsten. AmEx betjänar ett högklassigt segment av befolkningen, men den verkliga användaren av Platinum-produkten är en resenär. Som framgår av förstasidan på deras Platinum-webbplats illustrerar American Express hur en medelmåttig resenär lätt kan få ett värde för sin investering på 550 dollar. Man ber aldrig om ursäkt för att ta ut en avgift och konsumenten blir aldrig överraskad.

I vetskap om att de har ett högt värdeerbjudande har American Express till och med ett jämförelseverktyg som gör det möjligt för potentiella konsumenter att jämföra andra AmEx-kort eller kort från alternativa leverantörer. I likhet med vad Progressive Insurance gör, ökar denna öppenhet det upplevda värdet av produkten.

Lärdomar för bankorganisationer: Konsumenter betalar för produkter och tjänster som de finner värdefulla. Även om det kan vara svårt att bygga en förstklassig produkt eller en produkt som har förmåner till skillnad från konkurrenterna, är det inte en omöjlig uppgift. Det finns till och med leverantörer på marknaden som erbjuder nyckelfärdiga tjänster som kan hjälpa till.

Det är också möjligt att bygga produkter för att betjäna olika segment av befolkningen, som till exempel seniorer, millennials, digitala konsumenter, småföretag osv. Med maskininlärning och artificiell intelligens är det till och med möjligt att bygga produkter där man kan erbjuda utvalda komponenter på en skräddarsydd basis för varje konsument. Nyckeln är att förstå vem man vill betjäna och anpassa upplevelsen för att ge mervärde.

Maximera värdet av data

För att hålla driftskostnaderna nere och maximera värdet av varje kund utnyttjar American Express varje kunddatapunkt som är möjlig. Enligt den 209-sidiga Investor Day Presentation 2018 från American Express är fördelarna med att samla in data från kunder och handlare bl.a. följande:

- Nätverksutgifter skapar data i stor skala

- Bäst i klassen i fråga om bedrägeriförluster

- Djupa konsument- och handlardata och analyser

- Partneråtkomst

- Dynamiska underwriting-funktioner (kreditgodkännande i realtid och inga förinställda utgiftsgränser)

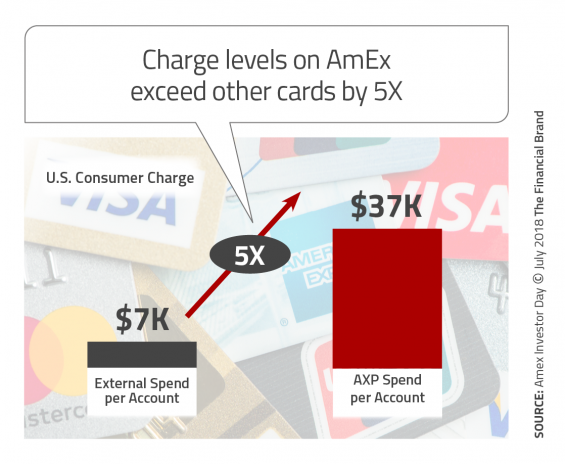

Kraften i stark underwriting och användning av data och historiska analyser, gör det möjligt för AmEx Platinum-kortet att uppnå en årlig utgiftsnivå som är fem gånger högre än branschgenomsnittet för konsumenter (37 000 dollar) och tre gånger högre än den genomsnittliga årliga utgiftsnivån för småföretag (57 000 dollar).

Lektioner för bankorganisationer: American Express illustrerar att ett fokus på data och analys inte bara kan minska kostnader och bedrägerier utan även generera ökade intäkter. Framtiden för alla organisationer kommer att avgöras av hur väl data kan samlas in och utnyttjas till förmån för finansinstitutet och konsumenten. Dessa insikter kan också hjälpa till i innovationsprocessen och ge ytterligare bränsle för utveckling av nya produkter, tjänster och och företagsstrategier.

Stödja digital (och fysisk) onboarding

American Express onboarding-process är snabb och effektfull och utnyttjar flera kanaler. Enligt min erfarenhet inleddes onboardingprocessen omedelbart efter godkännandeprocessen men innan jag ens fick se mitt fysiska Platinum-kort. Detta innefattade en förstärkning av mina Platinum-förmåner, möjligheten att anmäla sig till ytterligare tjänster (t.ex. funktionen Pay Over Time). E-postkommunikation kommer till och med från Platinum Partners som Amazon, som uppmuntrar till anslutning av Platinum-kortet till Amazon-kontot och möjligheten att använda AmEx-poäng för Amazon-köp.

Inom den digitala onboardingprocessen levereras ett kit för nya konton via direktreklam som förstärker de viktigaste komponenterna i värdeerbjudandet med hjälp av färgglada vykort (registrering för mobilappen, 200 dollar i VIP-kredit för Uber, 200 dollar i kredit för flygbolagsavgifter, Platinum concierge, tillgång till flygplanslounger, etc.). Det finns till och med ett vykort där nya kortmedlemmar uppmanas att ”dela kärleken”. Detta inkluderar att lägga till ett ytterligare kort för en annan familjemedlem eller att värva en vän för 15 000 bonuspoäng.

Men den förmodligen bästa komponenten i paketet för nya konton är själva kortet. Det nuvarande American Express platinakortet är av silverglänsande metall. Kortet levereras sittande i en fin träbärare som även fungerar som en mobiltelefonhållare. Det skapar en tydlig ”överraskning och glädje”.

Lärdomar för bankorganisationer: Även om de flesta banker och kreditföreningar inte kommer att välkomna nya kunder och medlemmar med ett glänsande metallkort i en trähållare, kan betydelsen av att förstärka den nya relationen med både digital och icke-digital kommunikation inte överskattas. American Express har insett att det enda sättet för relationen att bli lönsam är att den nya kunden använder sitt kort. Varje kommunikation i början av relationen påminner den nya kunden om att koppla det nya kortet till alla rese- och hotellkonton som det primära betalningssättet.

Banker och kreditföreningar måste använda onboarding-kommunikation för att uppnå samma resultat. Omedelbart engagemang och användning av kontot. Alla kanaler bör användas. För lokala organisationer är det viktigt att få digitala kontoöppnare in på filialen för att besöka deras ”lokala” team av proffs. American Express inser det höga värdet av engagemang genom att investera kraftigt i processen. Gör din organisation det?

Uppmuntra mobilt engagemang

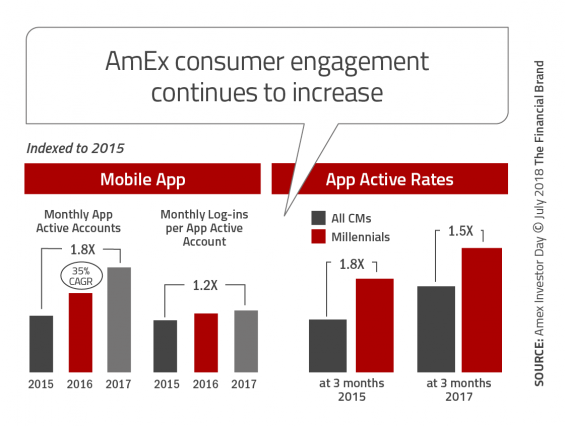

I samband med onboarding-processen är det viktigt för American Express att deras kunder aktivt använder deras mobilapplikation. Från de första ögonblicken i relationen förstärker all kommunikation (och incitament) fördelarna med att koppla Platinum-kortet till flera externa applikationer, inklusive Uber, stora hotell, stora flygbolag, återförsäljare osv. Detta är det enda sättet att tjäna in de kontanta avräkningar som gör Platinum-kortet till ett starkt finansiellt beslut. Det är också det enda sättet för American Express att erkänna det fulla värdet av en relation.

Bortom förstärkningen av att koppla Platinakortet till andra organisationers appar, främjar AmEx kontinuerligt användningen av Platinakortets möjlighet till mobila betalningar. De lämnar inte mobilt engagemang åt slumpen – de använder nuvarande kunder som sin ”plattform för tillväxt”. Mobilappen förstärker också fördelarna med användningen och ger enkla länkar till förmånsalternativ.

Lärdomar för bankorganisationer: Många traditionella bankorganisationer följer den berömda repliken från filmen Field of Dreams: ”Bygg det så kommer de” när de uppmuntrar mobilt engagemang. I motsats till att aktivt främja användningen av checkkonton, kreditkort, sparprodukter eller investeringstjänster, finns det få åtgärder för att främja aktiv användning efter den inledande onboarding-processen.

Lärdomar för bankorganisationer: Många traditionella bankorganisationer följer den berömda repliken från filmen Field of Dreams: ”Bygg det så kommer de” när de uppmuntrar mobilt engagemang. I motsats till att aktivt främja användningen av checkkonton, kreditkort, sparprodukter eller investeringstjänster, finns det få åtgärder för att främja aktiv användning efter den inledande onboarding-processen.

För att öka användningen, korsförsäljning, värdeförbättring och lojalitet krävs fysiskt och digitalt engagemang. Som American Express inser är organisk tillväxt mycket mer ekonomiskt än att försöka skaffa en ny kund.

Pursue Millennial Relationships

Ett av American Express viktigaste mål är att återvinna varumärkesvärdet för AmEx-varumärket, både för Millennials, som inte värdesätter samma komponenter i produkten som deras föräldrar gjorde, och för etablerade kunder som har uppvaktats av produkter som Chase Sapphire Reserve-kortet. Även om Platinum-kortets ”snobbiga” dragningskraft inte är lika viktig för millennials, är reseförmånerna och de aggressiva tekniska tillvägagångssätten det.

Bortsett från reseförmånerna tycks millennials också gilla Platinum-kortet i metall. Medan andra generationer hade vant sig vid tunna plastkort är metallkorten unika. Det introducerades först av American Express för deras Centurian-kort, följdes av Chase (Sapphire Reserve) och Citi (Prestige) och nu återigen av American Express som ett sätt för Platinum-kortet att vara särskiljande. N26 har nyligen meddelat att N26 Metal-kortet har införts.

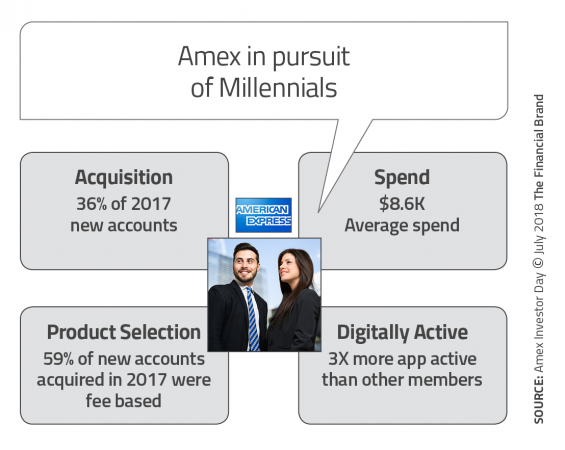

Ajusteringarna av Platinum-strategin för Millennials verkar fungera.

Lärdomar för bankorganisationer: Nästan alla organisationer för finansiella tjänster är mycket intresserade av millenniekonsumenter. Inte bara på grund av segmentets storlek, utan också på grund av det enormt ökande värdet hos millenniekonsumenterna, som når sina bästa år när det gäller att spendera, spara och låna pengar.

Lärdomar för bankorganisationer: Nästan alla organisationer för finansiella tjänster är mycket intresserade av millenniekonsumenter. Inte bara på grund av segmentets storlek, utan också på grund av det enormt ökande värdet hos millenniekonsumenterna, som når sina bästa år när det gäller att spendera, spara och låna pengar.

För att vinna över millenniekonsumenterna måste det finnas ett starkt engagemang för att vara tekniskt avancerad och för att göra upplevelsen personlig. Det skadar inte heller om man har en särskild fördel som är relaterad till behoven hos denna yngre befolkningsgrupp. Slutligen är marknadsföring i sociala medier viktigare för detta demografiska segment än något annat. Utmaningen – vilka kanaler som ska användas och valet av budskap och erbjudanden.

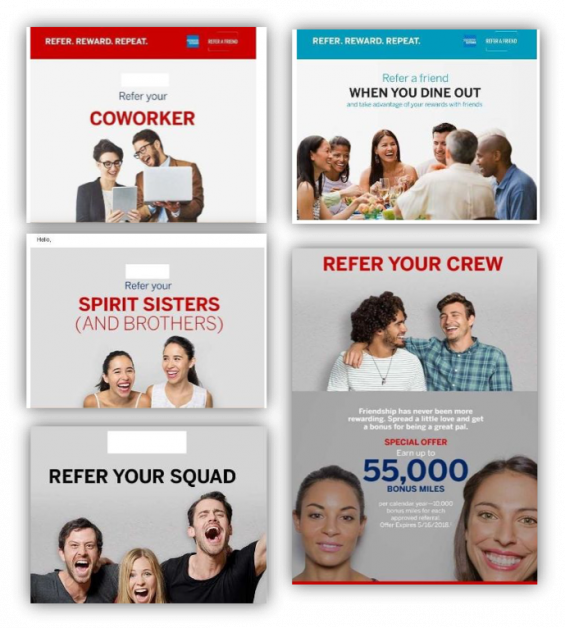

Bygg upp ett ”Refer-a-Friend Program”

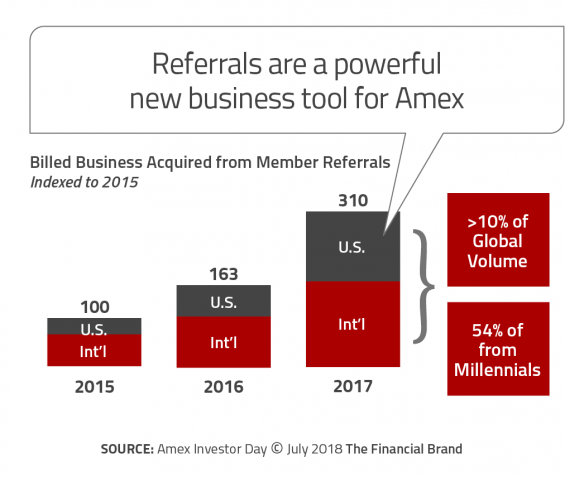

American Express har fattat ett strategiskt beslut om att fokusera på att använda ”kunden som en plattform för tillväxt”. Detta inkluderar att bygga upp ett refer-a-friend-program som kombinerar flerkanalig kommunikation med incitament och målinriktning som ökar chanserna för framgång. American Express marknadsför refer-a-friend-programmet via online- och mobilkanaler, på sociala medier och via e-post. Varje kampanj innehåller bilder av Millennials.

Exempel på e-postmeddelanden med tillstånd av Comperemedia

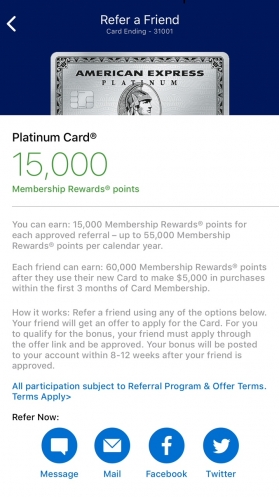

Refer-a-Friend Mobile Application

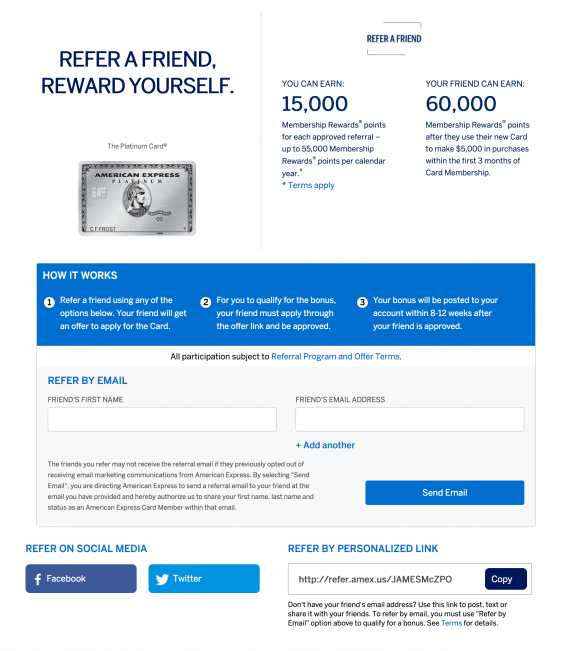

Refer-a-Friend Online Application

Ansträngningarna för att använda ett refer-a-Friend-program för att generera hänvisningar verkar fungera, mer än 10 % av de nya kunderna kommer som ett resultat av programmet, och 54 % av dessa hänvisningar kommer från millenniekunder. Lektioner för bankorganisationer: Väldigt få banker eller kreditföreningar har byggt upp ett så robust refer-a-friend-program som American Express har för sitt platinakort. De organisationer som har gjort det använder vanligtvis en ganska ostrukturerad process som inte integrerar alla kanaler.

Lektioner för bankorganisationer: Väldigt få banker eller kreditföreningar har byggt upp ett så robust refer-a-friend-program som American Express har för sitt platinakort. De organisationer som har gjort det använder vanligtvis en ganska ostrukturerad process som inte integrerar alla kanaler.

Som vi har sett i flera av lärdomarna från AmEx verkar det löna sig att göra en investering för att uppnå ett mål. Så är fallet med American Express Platinum refer-a-friend-programmet. Och vilken organisation skulle inte gilla en potentiell tillväxttakt på över 10 % från hänvisningar.

Vi håller med Comperemedia och deras bedömning av AmEx-programmet. ”Företag bör överväga att inkludera länkar till sociala medier för hänvisningar i mobilappar för att visa sitt intresse för att göra sådana program lättillgängliga för kunderna och så småningom bidra till att vårda relationer med nya kunder. Om man dessutom använder ett generationellt marknadsföringsspråk för att tilltala unga kohorter kan det tyda på att bankerna kan relatera sig till unga kunders livsstil.”

”Dessutom, även om den frekventa användningen av fristående hänvisningsmeddelanden skulle kunna avskräcka kunderna, kan det hjälpa till att etablera strategin om man gör det enkelt genom att inkludera ”Värva en vän”-länkar längst ner i diverse kommunikationer. Att förlita sig på befintliga kunder när det gäller korsförsäljning och hänvisningar sparar tid och pengar för företagen och bidrar också till att förbättra kundrelationerna.”