av Kirk Sarff och Michael Sams

Annuity sales are a huge opportunity for independent agents in the senior market. Om du vill lära dig hur man säljer annuiteter till seniorer har du kommit till rätt ställe!

Allt du någonsin velat eller behövt veta om annuitetsförsäljning på seniormarknaden finns här. Du är välkommen att hoppa vidare när som helst:

- Grundläggande om livräntor

- Typer av livräntor

- Livränteutbildning och E4271>O-försäkringar

- Hur man väljer livränteföretag att ingå avtal med

- Starta samtalet om livräntor

- Livränteutbildning som manus för att öva på din presentation

- 10 vanliga invändningar från kunder

- 401 (k) eller IRA Rollovers

- Räntepapper och blanketter

- Ränteprovisioner

- Hur man marknadsför livräntor till seniorer

- Hålla sig uppdaterad om livräntor

![]()

Livräntekunskap: Vad det är och hur man sätter upp det

För de av oss som för närvarande är eller har varit ombud för enbart Medicare Supplement kan det vara svårt att ta steget ut och introducera nya produkter för sina kunder.

Jag vill dock starkt uppmuntra dig att till sist titta på livräntor. De är inte bara en bra lösning för ett stort antal seniorer, utan de kan hjälpa dig att nå dina produktionsmål.

För Michael Sams är livräntor hans mest sålda produkt – till och med mer än Medicare Supplements, som är en mycket nära tvåa. Under 2019 gjorde Sams 5 384 550 dollar enbart i produktion av livräntor.

Vi skojade inte när vi menade att detta är en enorm möjlighet!

Vad är en livränta?

En livränta är ett pensionssparande instrument. Tekniskt sett är det inte en investering, eftersom du faktiskt inte investerar på marknaden.

Du får dock en avkastning på dina pengar som är utformad för att hjälpa dig att spara till pensionen.

Du kan också använda en livränta för att överföra pengar till dina förmånstagare. Livräntor kan hjälpa dig att undvika bouppteckning vid dödsfall, vilket kan vara dyrt och tidskrävande.

De flesta personer använder livräntor som ett pensionssparande, samtidigt som de behåller sinnesfriden att pengarna enkelt kan överföras eller spridas till namngivna förmånstagare vid dödsfall.

Hur inrättar man en livränta?

En livränta kräver ett avtal mellan konsumenten och försäkringsbolaget.

Konsumenten sätter in en klumpsumma (eller periodiska utbetalningar), och försäkringsbolaget uppfyller sitt löfte enligt vad som anges i avtalet.

Ett vanligt exempel på ett avtal är en viss avkastningsgrad på pengarna. Konsumenten kan till exempel sätta in en klumpsumma på 50 000 dollar. Försäkringsbolaget levererar sedan sitt löfte om en ränta på 4 % under loppet av till exempel 5 år.

Tillbaka till början

Typer av livräntor: Det finns tre huvudtyper av livräntor: fasta livräntor, SPIA och variabla livräntor

Det finns tre huvudtyper av livräntor: fasta livräntor, SPIA (Single Premium Income Annuities) och variabla livräntor. Inom kategorin ”fasta” livräntor finns det ytterligare tre typer, däribland traditionella fasta livräntor, fleråriga garanterade livräntor (MYGA) och fasta indexlivräntor (FIA).

De tre som vi behandlar mest är följande:

Jag ska bara säga nu att vi inte rekommenderar variabla livräntor för seniorer, men vi ska ta upp det lite mer inom kort.

Fasta livräntor

Det finns faktiskt 3 typer av fasta livräntor: Traditional Fixed, MYGAs och FIAs.

Traditional Fixed

Traditionella fasta livräntor är ganska ”vanilj”. Du har en garanterad avkastning varje år. Du får varken mer eller mindre än den räntan. Det är egentligen allt som gäller.

MYGA (Multi-Year Guaranteed Annuity)

Med en Multi-Year Guaranteed Annuity (MYGA) har du en garanterad ränta för en hel period med återköpsavgift. Vanliga MYGA-avtal är 3, 5 eller 10 år långa, men det finns också allt däremellan.

För New Horizons är MYGAs vår mest populära form av annuiteter över hela linjen. Seniorer gillar avkastningen (i allmänhet lite bättre än 3 %), den har 0 risk och de flesta känner sig bekväma med att sätta sina pengar i ett kontrakt i 5 år.

När det 5-åriga kontraktet löper ut kan du ta ut pengarna utan någon återköpsavgift eller så kan du automatiskt förnya kontraktet i ytterligare 5 år.

Som du ser är MYGA-livräntorna mycket enkla att förstå. Seniorer kommer inte att köpa en investeringsprodukt som de inte förstår, vilket gör den här typen av annuitet särskilt bra inte bara för den här marknaden, utan för alla som vill skydda sina pengar på ett säkert sätt.

Då MYGA:s är våra mest populära annuiteter har vi sammanställt ett behändigt fuskblad som vi håller uppdaterat. Det innehåller den aktuella räntan, företagets rating och viktiga funktioner om den produkten.

![]()

FIA (Fixed Index Annuities)

Med Fixed Index Annuities (FIAs) har du möjlighet att lägga till ”räntebelåningsstrategier” som vanligen är baserade på S&P 500. Detta alternativ är inte riskabelt eftersom det värsta du kan göra är att förbli oförändrad. Du kan inte förlora pengar.

Det är därför vi säger att FIA:er är ”det säkraste sättet att vara riskfylld”, eftersom de tilltalar seniorer som gillar att vara en del av aktiemarknaden men som inte har råd att förlora allt i en handvändning.

Det finns 3 huvudsakliga typer av indexeringsalternativ:

- Årlig punkt-till-punkt

- Månadsgenomsnitt

- Månadssumma

Här är ett kort klipp där John förklarar hur dessa strategier fungerar. Det är lite lättare att förstå i videoform:

Kärnan är att du kanske får 0 % avkastning, men du har möjlighet att få högre avkastning beroende på hur aktiemarknaden utvecklas. Du upplever aldrig förlusterna, men du kan säkert uppleva vinsterna.

Vi är ganska entusiastiska över FIA:er, eftersom det gör det möjligt för seniorer att uppleva vinsterna på aktiemarknaden utan att ta någon risk. Under de senaste åren har de snabbt vunnit i popularitet, och vi kan se varför!

Om du vill dyka ner lite mer i FIAs har vi flera ytterligare resurser för dig:

- The Safest Way to Be Risky: Fixed Annuities with an Indexing Option

- 6 Reasons You Should Begin Selling Fixed Index Annuities

- How to Actually Present a Fixed Indexed Annuity (FIA) to a Client

Och om du vill dyka ner mer i faktisk produktinformation rekommenderar vi att du kollar in dessa operatörsspecifika artiklar (Equitable’s FIAs är vår favorit):

- Vad är Equitable Teton™ Fixed Index Annuity och hur fungerar den?

- Hur man säljer Barclays Atlas 5, ett nytt tillägg till Equitables Teton FIA

- Vad är Equitable Denali™ Lifetime Income Annuity och hur fungerar den?

SPIAs

En Single Premium Income Annuity (SPIA) fungerar så här:

- Du betalar en klumpsumma till försäkringsbolaget

- Bolaget betalar dig en viss summa pengar (regelbundet) under resten av ditt liv

Det är lätt att komma ihåg vad en SPIA är, eftersom ”I” står för inkomst, och kontraktet är uppbyggt så att det ska ge dig en inkomst under resten av ditt liv.

Skönheten med SPIAs jämfört med andra alternativ som aktier eller obligationer är att de tillåter en högre uttagsfrekvens, de är helt säkra (ingen risk) och de är förutsägbara.

Om du vet att du behöver 2 000 dollar i månaden under pensioneringen kan du planera för exakt det.

Klienterna har ofta sina surt förvärvade besparingar på ett CD- eller sparkonto på sin bank, där de tjänar småpengar på dollarn. Vi har skapat ett kundblad som du kan ladda ner och som visar lite tydligare hur en CD-skiva kan jämföras med en SPIA.

![]()

Variabla livräntor

Vi erbjuder inte ens variabla livräntor eftersom vi är verksamma på seniormarknaden.

De är mycket mer förvirrande än de andra två vi har gått igenom, man måste ha en värdepapperslicens för att sälja dem (eller ens prata om dem med kunderna) och de är inte ett säkert sätt att få avkastning på dina pengar.

Sammanfattningsvis är variabla livräntor registrerade som ett värdepapper. Premien investeras i ”underkonton”, som liknar värdepappersfonder.

Underkontona är portföljer med aktier och obligationer. Det finns en högre potential för vinster, men seniorer kommer inte att gilla att det också finns en chans att uppleva förluster.

Du deltar mer i risken för det underliggande indexet. Dina pengar är nu i riskzonen. Till skillnad från de andra annuiteter som vi har behandlat är noll inte längre det värsta du kan göra – du kan faktiskt förlora pengar.

Variabla annuiteter kan också ha inbäddade avgifter som är besvärliga. Det är inte ”dåliga” produkter i sig, och de har säkert sin plats i ett visst åldersintervall och hos en viss typ av investerare, men det är inte ett säkert sätt att finansiera en pension.

Du kan läsa mer om vår syn på rörliga livräntor här:

- Variabla livräntor – inte för seniorer

-

De 3 livräntetyperna: Inte alla livräntor är lika

Tillbaka till början

Utbildning och E&O Försäkring för försäljning av livräntor

För att kunna sälja livräntor måste du bocka av ett par saker från din att-göra-lista.

- Du behöver E&O försäkring.

- I Illinois måste du gå en 4 timmars kurs i Annuity Suitability.

- Du måste slutföra den produktutbildning som tillhandahålls av varje företag som du ingår avtal med.

När du väljer med transportörer att ingå avtal med bekräftar vi den specifika utbildning som du behöver för att börja sälja.

Nu är dessa punkter obligatoriska och gör det möjligt för dig att bedriva försäljning av annuiteter, men både du och jag vet att det finns mycket att lära.

För mer omfattande annuitetsutbildning som också lär dig om att presentera för kunder, hantera invändningar och tips om annuitetsförsäljning vill jag uppmuntra dig att titta på vårt All-Star Training Program, som ägnar en hel vecka åt annuitetsutbildning.

![]()

Tillbaka till början

Hur man väljer de bästa livränteföretagen att ingå avtal med

När du har din E&O-försäkring samt utbildningen ur vägen är det en bra idé att ta reda på vilka livränteföretag du bör få avtal med.

Ett bra ställe att börja på är faktiskt vårt tipsblad om livräntor, som hjälper till att peka ut vilka bolag som är mest konkurrenskraftiga just nu. Om du letar efter de bästa 5-åriga fasta annuitetsräntorna är det här som gäller!

Självklart kan du alltid kontakta mig (Kirk Sarff) för mer insikt.

![]()

De flesta annuitetsföretag kommer att tillåta ett just-in-time möte. Ginny här på vårt kontor skulle dock alltid föreslå att en agent får kontraktet inlämnat och utbildningen avslutad innan verksamheten lämnas in.

Tillbaka till början

Starta samtalet om livränta med äldre kunder

Livräntor kan vara svåra att sälja av följande skäl:

- Människor är i allmänhet ganska privata när det gäller sina pengar

- Annuities har ofta en dålig allmän uppfattning

- De är mer en investerings-/pensioneringsprodukt än en sjukvårdsprodukt

På grund av dessa hinder måste du se till att du inleder samtalet på rätt sätt och att du hanterar kundernas invändningar på ett proaktivt sätt.

Vi rekommenderar att man använder utbildning först (som vi gör med alla produkter), och allt börjar med en bedömning av klientens behov (Client Needs Assessment, CNA).

Användning av bedömningen av kundens behov för att sälja livräntor

Det finns en fråga i den här bedömningen – den sista faktiskt – som frågar kunden om de är nöjda med den nuvarande avkastningen på sina investeringar.

![]()

Ibland byter jag ordalydelse genom att fråga om de råkar ha några CD:er eller penningmarknader på banken. Om de säger nej till det frågar jag om de har några pengar på aktiemarknaden.

När du vet var deras pengar finns kan du förklara varför en fast livränta – i många fall – är bättre än deras nuvarande situation.

CDs, penningmarknader eller aktiemarknaden vs. Annuitet

Målet är att förklara att CD-skivor och penningmarknader erbjuder riktigt låga räntor och att de kan få bättre.

Om de har pengar på aktiemarknaden är målet att förklara att avkastningen kan vara stor, men att det finns en risk där. Även om de säger att de har måttlig till låg risk finns det fortfarande en risk.

Du kan förlora halva din bakdel över en natt, men det finns ett alternativ där ute där du kan tjäna cirka 4 % (från och med 2019) på dina pengar med NOLL risk.

Förut jag någonsin försöker göra ett säljande samtal är jag fokuserad på utbildning. Jag förklarar helt enkelt för min klient vad deras alternativ är utan någon känsla av press, skyldighet eller ens en antydan till försäljning. Jag vill att de ska se mig som en resurs just nu – inte som en försäljare.

Och jag är uppriktig när det gäller detta – jag ser hellre att min klient fattar sitt eget, välgrundade beslut än att jag försöker bestämma mig åt dem.

Vad jag har upptäckt är att människor inte vet vad de inte vet. De kanske är nöjda med sin nuvarande situation, men om de inte ens vet något om livräntor gör jag dem en björntjänst om jag inte åtminstone informerar dem.

Tillbaka till början

Skript för utbildning i livräntor för att öva på din presentation

När du är redo att öva på din presentation kan du använda följande skript för utbildning i livräntor som en guide. Eftersom detta är baserat på CNA börjar det här manuset efter att du har ställt en fråga om deras nuvarande investeringar.

Du vill följa upp med: Du ska följa upp: ”Har du att göra med aktiemarknaden eller har du att göra med bankerna?”

Därifrån följer den information du vill förmedla.

Aktiemarknad

Just nu, på aktiemarknaden, blomstrar saker och ting – de går väldigt, väldigt bra. Men säkert kommer en korrigering mycket snart – det hör vi varje dag.

Vi vill inte vara på aktiemarknaden när botten faller ut. Vi försöker egentligen inte bli rika längre. Vi vill bara ha en säker plats att parkera dina pengar på där de kommer att tjäna lite ränta.

Vi vill fortfarande att dina pengar ska arbeta för dig, men vi vill ha 100 % säkerhet.

CD/Bank

CD:s har historiskt sett varit mycket bra. Först och främst är de säkra, men även räntorna – de brukade vara mycket konkurrenskraftiga.

Nu finns det inte en bank i landet som erbjuder en konkurrenskraftig ränta på en CD.

Färdigställ presentationen

Vi har ett garanterat kontrakt som ger dig 100 % säkerhet – noll risk – och du kan tjäna runt 4 % ränta på dina pengar just nu.

Det finns tre typer av livräntekontrakt, och jag tror att det är mycket viktigt att förstå skillnaden.

Den första är en rörlig livränta. Jag kan inte rekommendera detta eftersom det är knutet till aktiemarknaden. Avgifterna är orimliga, så vi kommer att utesluta den.

Den andra är en indexerad livränta. Den är också knuten till aktiemarknaden, och det är också avgifter inblandade, så jag kan inte alltid rekommendera den heller.

Den tredje är en fast livränta, och det är den jag vill rekommendera dig. Det är en garanterad, fast ränta utan avgifter och utan risk.

Notera: Om du är säker på att du känner dig trygg med Fixed Index Annuities kan du justera slutet av den här presentationen. Dessutom får många agenter en känsla för sin kunds riskprofil, och om du vet att de är en bra kandidat för en FIA kan du förklara den produkten lite mer och erbjuda den som en rekommendation.

Tillbaka till början

10 Common Client Objections When Selling Annuity Products

Enligt vår erfarenhet kan du, om du känner till de vanligaste invändningarna när du går in i det, proaktivt undvika dem genom att ta upp dem i din presentation.

Invändning nr 1: ”Annuiteter är för komplicerade.”

Vad som helst kan vara enkelt eller komplicerat, men när det kommer till kritan är den typ av annuiteter vi erbjuder mycket enkla.

När man tar med alla de olika varianterna av livräntor kan samtalet bli komplicerat.

Men personer som närmar sig pensionen söker säkerhet, en garanti för avkastning och tillgång till pengarna. Inga överraskningar.

Multi-Year Guaranteed (MYGA) annuities är lätta att förstå, och de står för cirka 95 % av de annuities vi gör för seniorer.

Om en senior inte förstår något när det gäller sina pengar kommer de inte att göra det. Och det är därför vi gör så mycket affärer med livräntor – alla kan gå därifrån med förtroende för det.

Objektion nr 2: ”Jag vill inte fastna i ett kontrakt.”

Michael undviker ofta att kalla det för ett ”kontrakt”. Han börjar istället med att kalla det för ett program. Till exempel: ”Vi har ett underbart 5-årigt program som ger dig 4 % ränta på dina pengar.”

Ett annat sätt att hantera detta är att förklara att det finns olika längder, så du kan till och med gå så kort som ett år för att få en känsla för produkten innan du väljer ett 3- eller 5-årigt kontrakt.”

Invändning nr 3: ”Det finns för många dolda avgifter.”

Den typ av kontrakt som vi skriver har inga dolda avgifter. Med andra ord, om du ska köpa en 5-årig livränta och du börjar med 100 000 dollar, kommer hela den summan att börja tjäna pengar i morgon.

Du får berätta för dina kunder att 100 procent av deras pengar tjänar ränta från och med dag 1. Försäkringsbolaget betalar agenten direkt, men inget av detta återspeglar dina pengar. Du debiteras inga avgifter eller liknande.

Det finns dock återköpsavgifter.

Om det är ett femårigt avtal och du bestämmer dig för att du vill ha tillbaka alla dina pengar innan de fem åren är slut måste du betala en straffavgift. Det är bara en del av kontraktets natur.

Bidraget beror på försäkringsbolaget och den tid du vill ta ut allt, men du kan undersöka det i förväg och gå igenom det med din kund innan de skriver under på den streckade linjen.

![]()

Invändning nr 4: ”Jag tjänar mer på aktiemarknaden.”

Det kan definitivt vara sant. Men baksidan av det är att det finns en risk. Det är det som är handeln. Det finns ingen risk med MYGA-livräntor. Det kommer alltid att vara värt lite mer än vad det var dagen innan.

Varje gång du går till sängs kommer du att tjäna lite pengar. Du kommer aldrig att gå åt andra hållet.

Det är därför som de flesta seniorer inte är lika intresserade av att tjäna mer pengar som de är av att bevara det de har tjänat.

Läs mer:

Objektion #5: ”Jag kommer att straffas om jag tar ut mina pengar från min CD.”

Du vill definitivt ta upp den här frågan, men sätt den i perspektiv.

Påföljden kommer att vara de senaste sex månadernas ränta, men om du bara får 0,5 % betalt på dina pengar, kommer den påföljden inte att vara så stor.

Det är mycket bättre att ta straffet för att börja tjäna omkring 4 % i ränta.

Jag skriver ofta ner siffrorna på ett papper så att kunden kan se att straffet inte är något verkligt bekymmer.

Invändning #6: ”Jag är orolig för säkerheten för mina pengar i en livränta. Jag vet åtminstone att mina pengar på banken är säkra.”

Många gånger är FDIC ett hett ämne. Om dina pengar finns på banken och banken går i konkurs är du fortfarande återförsäkrad upp till 250 000 kronor.

Du får säga att varje försäkringsbolag betalar in till Guaranteed Trust Fund. Det betyder att du är återförsäkrad upp till 250 000, vilket är samma säkerhet som ett vanligt bankkonto.

Håller dock i minnet att du är återförsäkrad upp till 250 000 dollar per person och försäkringsbolag. Så om du har 750 000 dollar som du vill placera i livräntor måste du fördela dem på tre olika försäkringsbolag. Detta är det enda sättet att vara helt återförsäkrad.

Invändning nr 7: ”Tanken på ett kontrakt skrämmer mig. Vad händer om jag behöver komma åt en del av mina pengar?”

Du måste naturligtvis kontrollera lämpligheten innan du inleder samtalet om livränta.

Och om de inte har några planer för dessa pengar, men ändå vill ha tryggheten att kunna komma åt dem, får du förklara uttagsalternativet på 10 % som i allmänhet startar efter år 1.

Du kan till och med dela upp det i månadsvisa uttag om du vill, så länge som det inte överskrider de 10 % för året.

Vänligen bör du notera att det finns ett minsta uttag. Det varierar beroende på operatör, men en bra tumregel är 100 dollar. Så om ett månatligt uttag var mindre än miniminivån, säg 40 dollar, kan du behöva byta till kvartalsvisa uttag.

Invändning #8: ”Mina pengar ligger där i 5 år? Glöm det.”

Inled aldrig din presentation med längden på löptiden. Börja med produktens höjdpunkter först:

- 4 % ränta

- Noll risk

- Access till 10 % av dina pengar efter det första året

- Och så vidare och så vidare…

Till slut kommer din kund att fråga sig vad löptiden är. Du får säga: ”Din ränta är garanterad i fem år. Efter dessa fem år får vi utvärdera om det finns en bättre ränta där ute.”

Om din kund verkar tveksam till en femårig löptid kan du flytta ditt fokus till en ett- eller treårig löptid. Vi tar upp det lite mer i detalj här: Annuity Q&A for Agents: Jag vill inte bli beskattad om jag flyttar mina besparingar till en livränta.”

Pengar som är sparade räknas inte som en skattepliktig händelse (skatt har redan betalats på de pengarna).

Pengar på en penningmarknad, en CD eller ett sparkonto kan överföras till kundens checkkonto. Kunden skriver sedan en check till försäkringsbolaget och ingen skattepliktig händelse har inträffat.

Pensionskonton som IRA eller 401k har ännu inte beskattats, vilket gör detta lite knepigare.

För att undvika en skattepliktig händelse måste pengarna överföras direkt till försäkringsbolaget (aldrig till kunden först). Om en check skrivs ut måste den ställas ut till försäkringsbolaget, inte till kunden. (Mycket viktigt!)

![]()

Invändning nr 10: ”Men företaget är B-klassat! Mina pengar kommer inte att vara säkra.”

Den här är lätt! Påminn din kund om att de är försäkrade upp till 250 000 dollar, så deras pengar är säkra.

När din kund fortfarande tvekar

Ibland finns det ingen riktig invändning, men du kan känna din kunds tvekan. De verkar helt enkelt inte redo att flytta sina pengar, trots att du vet att det är den bästa möjligheten för dem.

Försök att ta itu med det faktum att vi är vanemänniskor. Vi är vana vid att göra det vi alltid har gjort, men ibland måste vi bryta den vanan för att komma in i en bättre situation.

Det räcker med att ta upp detta för att få en glödlampa att tändas hos din kund.

Tillbaka till början

Rulla över en 401 (k) eller IRA till en annuitetsränta

En av de största möjligheterna till annuitetsräntor för seniorer som finns där ute är kunder med en 401 (k) eller IRA. Många kunder frågar: ”Kan man överföra en 401 (k) till en livränta?”. Och svaret är ja!

Det finns två stora fördelar för kunden när man gör en 401 (k) rollover:

- Klienten har någon som ser till sin investering

- Dess pensionssparande är tryggt och säkert

Klienterna vill ha ett mer praktiskt tillvägagångssätt och de vill veta vad som händer med deras investering. Jag kan inte säga hur många gånger jag har satt mig ner med en kund, och i slutet av min presentation är de bara chockade och förvånade över att de äntligen har förstått hur allt detta fungerar. Det gör mitt arbete värt det.

När en kund går i pension går han eller hon från ett ackumulationsstadium till ett bevarandestadium. När vi går över till bevarandeskedet måste vi justera vår investeringsstrategi. Man vill vara mer konservativ och prioritera säkerhet högre än risk. Säkerhet först, konkurrenskraftiga räntor senare.

Du kan mycket mer om hur rollover-processen fungerar här: Hur man hjälper en kund att rulla sin 401(k) eller IRA till en fast livränta

Tillbaka till början

Livräntepapper och obligatoriska blanketter

När det gäller livräntor finns det fyra blanketter som måste bifogas:

- Annuity application

- Annuity suitability questionnaire (du lär dig om detta i den obligatoriska 4-timmars kursen Annuity Suitability)

- Annuity disclosure statement

- Policy owner identification verification

Det finns andra formulär som du kan behöva, såsom en 1035 Exchange eller IRA 70 1/2 Required Minimum Distribution Form, men bli inte överväldigad.

Vår kontorspersonal meddelar dig om du behöver någon av dessa extra blanketter. När du arbetar med oss behöver du aldrig oroa dig för att du har missat något. Vi har din rygg.

Vi har också sammanställt ett praktiskt fuskblad för annuitetsfinansiering så att du vet hur pengarna måste överföras beroende på varifrån de kommer.

![]()

Du kan läsa mer om obligatoriska blanketter och ytterligare blanketter som du kan behöva fylla i här: Den ultimata checklistan för agenter vid försäljning av livräntor

Tillbaka till början

Provisioner för livräntor

Det fina med den typ av livräntor som vi säljer är att ingenting kommer från kundens insättning – 100 % av deras insättning börjar tjäna ränta på dag 1. Annuitetsbärarna betalar agenten separat, vilket ger din klient sinnesro att det inte finns några avgifter.

Kommissionerna varierar mycket beroende på den specifika produkten och bäraren, så vi rekommenderar att du kontaktar oss för att ta reda på vad dina provisioner skulle vara.

Fixed Indexed Annuities är vanligtvis lite högre än Multi-Year Guaranteed Annuities, men i båda fallen gör du rätt för din klient, och du ger din verksamhet ett uppsving.

Back to top

Annuity Marketing Ideas | How to Market Annuities to Seniors

Och även om du kan använda alla typiska marknadsföringsstrategier, t.ex. radioreklam, TV-reklam, affischtavlor, digitala annonskampanjer, sociala medier, e-postmarknadsföring och direktreklam, så är det bästa stället att börja på din nuvarande affärsbok.

Klientens behovsbedömning är det bästa marknadsföringsverktyget för annuiteter, eftersom du kommer att upptäcka möjligheter som du aldrig visste att du hade.

![]()

Jag kan inte säga hur många gånger jag har hört talas om agenter som trodde att deras klient inte hade några pengar, men som ändå hade miljoner liggande på banken. Gör inga antaganden!

Bortsett från att gå tillbaka till din nuvarande affärsbok finns det massor av marknadsföringsmaterial och idéer för annuiteter som du kan använda dig av – vi visar dig några exempel här.

Vårt team har utvecklat en CD vs SPDA-klientguide för att visa dina klienter vad de går miste om om de har pengar på banken. Den är bra att visa på ditt skrivbord eller att använda som en handout när du diskuterar annuiteter med kunderna. Vi kan anpassa denna med din information om du har minst ett avtal med oss!

![]()

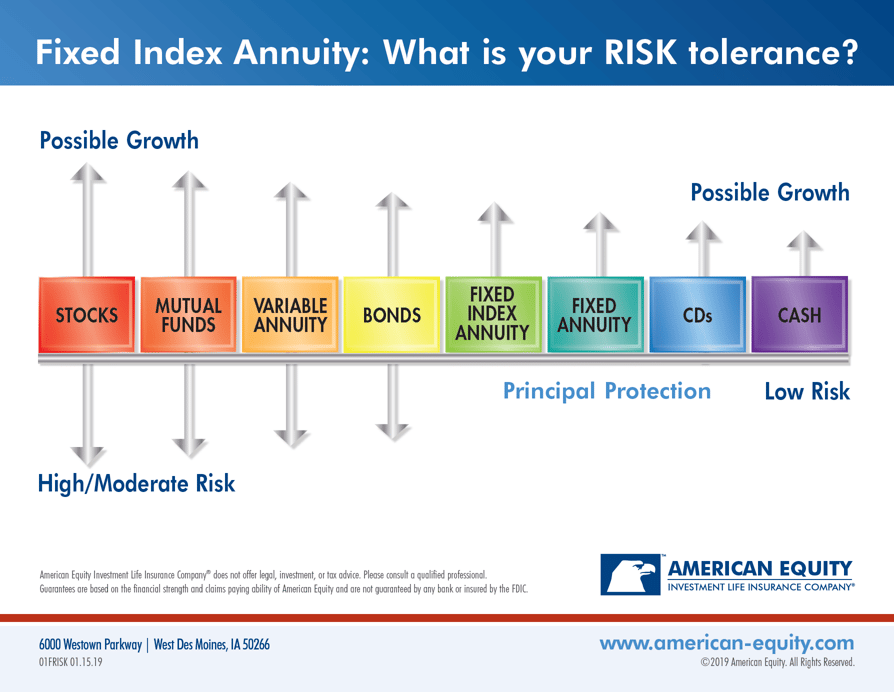

Räntebärare har ofta marknadsföringsmaterial och annonser som du också kan ladda ner och använda. American Equity har till exempel massor av bra informationsblad om Fixed Index Annuity (FIA), bland annat:

- Hur fungerar en Fixed Index Annuity?

- Traditional IRA 2019 Fact Sheet

- Preservation and Accumulation Chart

- The Rule of 72 Explained

- Don’t Go Backwards Flyer

- Hjälpa till att skydda dina främsta tillgångar Flyer

Alla dessa kan laddas ner från deras Agent Portal i avsnittet Marketing Materials. De har också en broschyr som hjälper din kund att fastställa sin risktolerans:

”What is your risk tolerance” broschyr från American Equity

American Equity erbjuder också skräddarsydda Ad Slicks eller vykort med din information på. Du kan välja annonser som fokuserar på kännedom om annuiteter, risktolerans, FIA:er eller specifika produkter.

Här är ett exempel på en produktspecifik ad slick som du skulle kunna ha anpassat:

Också, om du har ett kontor som kunderna kommer till, kan du sätta en tavelram på skrivbordet som belyser räntor och annan produktinformation. Ofta kommer kunden att fråga dig om det innan du ens tar upp det.

Här är ett exempel på vad våra agenter använder här i Decatur, men du kan också få en av dessa Ad Slicks skräddarsydda, vilket skulle göra en bra flyer här.

Här är två exempel på annuitetsannonser från Equitable, som är en av de bästa 5-åriga MYGA-aktörerna just nu.

Detta finns i Equitables agentportal som Secure Savings Elite – Consumer Ad 3

Detta finns i Equitables agentportal som ”Secure Savings Newspaper Ad 1 Full Color”

Som du kan se har många annuitetsbolag reklammaterial som du kan anpassa och ladda ner från deras agentportaler.

Om det finns ett marknadsföringsmaterial som du verkligen behöver, men som du inte kan hitta, kan du kontakta vårt marknadsföringsteam! Om det är något som många agenter skulle tycka är användbart kan vi kanske skapa det och anpassa det åt dig.

Tillbaka till början

Håll dig uppdaterad om livräntor

Livräntor och andra produktdetaljer utvecklas ständigt, så för att hålla dig uppdaterad har vi flera resurser för dig:

- Quarterly Annuity Updates with Kirk Sarff

I den kvartalsvisa annuitetsuppdateringen kommer jag att kasta lite ljus över alla betydande förändringar under det senaste kvartalet, och vi kommer att täcka vad som är hett och vad de flesta agenter skriver för närvarande. Det är ett bra sätt att hålla fingret på pulsen på seniormarknadens annuitetsarena.

- Annuitetsräntor

Vi håller vår sida med annuitetsräntor uppdaterad, så du kan när som helst kolla vad de aktuella räntorna är. Vi har markerat de alternativ som är mest konkurrenskraftiga just nu med gult, så det är ett bra ställe att börja.

- Vårt veckovisa nyhetsbrev via e-post

Det finns alltid en länk längst ner i vårt nyhetsbrev som tar dig till de aktuella räntorna för livräntor. Dessutom kan du se om något nytt innehåll släpps om annuiteter.

Tillbaka till början

Om du någonsin har några frågor om något alls är vi ditt supportteam! Ring oss på 888-780-7676 och fråga efter Kirk Sarff, Shannan Weaver eller Ginny Dunker. De kan hjälpa till med alla annuitetsrelaterade frågor!

Tack för att du läste och grattis till att du tagit det första steget mot att bli en fantastisk annuitetsproducent.

Tillkommande innehåll som du kan vara intresserad av:

-

Använd Annuitetspengar för att finansiera en livspolicy: A New Solution

-

10 Can’t-Miss Advertising Compliance Rules for Life Insurance and Annuity Producers

-

5 Agents’ advice for getting started selling annuities

![]()

Updates: Den här artikeln uppdaterades i mars 2020 med Michael Sams produktionssiffror för livräntor för 2019. Den här artikeln uppdaterades också i juni 2020 med länkar till nya artiklar om Equitables FIA-erbjudanden samt en uppdaterad länk till den helt nya webbplatsen för All-Star-programmet: allstar.training

.