Immer mehr Verbraucher entscheiden sich für die Digitalisierung ihres Bankinstituts und wählen reine Online-Banken. Simple Bank und Ally Bank gelten als zwei der führenden reinen Online-Banken. Die Kunden können sich bei diesen Banken auf gute Online-Banking-Plattformen und niedrige Gebühren verlassen.

Zwei der besseren Namen, wenn es um Online-Banking geht, sind Ally und Simple Banks, wobei letztere ihre Dienste über Compass Bank und The Bancorp Bank anbietet. Wenn Sie sich fragen, welche Bank die richtige für Sie ist, lesen Sie weiter, denn wir werden diese Finanzangebote genauer unter die Lupe nehmen, einschließlich der Konten, die sie anbieten, ihrer Gebühren und mehr.

Auch wenn sich beide Banken von anderen abheben, tun sie dies auf recht unterschiedliche Weise. Zum Beispiel kann das Safe-to-Spend-Tool der Simple Bank Ihnen helfen, Ihr Budget fest im Griff zu haben, während das hochverzinsliche Sparkonto der Ally Bank es Ihnen leicht macht, Ihren Notfallfonds aufzustocken.

Auf den ersten Blick werden Sie feststellen, dass die Ally Bank verschiedene Finanzprodukte anbietet, die von Sparkonten über langfristige Einlagenzertifikate bis hin zu hochverzinslichen Rentenkonten reichen.

Welches Konto Sie auch immer bei der Ally Bank eröffnen, Sie können sicher sein, dass Sie einen der höchsten Zinssätze der Branche erhalten. Sogar das einfache Online-Sparkonto bringt Zinsen, die weit über dem nationalen Durchschnitt liegen.

Auch bei den Gebühren und Entgelten, die für ein Konto anfallen, bemüht sich die Ally Bank um Transparenz. Es werden Ihnen keine Gebühren für Standardschecks, Kassenschecks, Kontoführung, eingehende Überweisungen, Ausweiskopien usw. berechnet. Sie werden nur für einige Vorkommnisse wie zurückgegebene Einlagen und Überziehungen berechnet.

Um Zugang zu Ihrem Geld zu haben, müssen Sie sich mobil einloggen, online gehen, einen Geldautomaten benutzen oder die Bank anrufen. Die Kunden der Ally Bank haben Zugang zu mehr als 40.000 kostenlosen Allpoint®-Geldautomaten in den Vereinigten Staaten, und wenn Sie einen Geldautomaten benutzen, der nicht von Allpoint® ist, kann die Bank Ihnen maximal 10 Dollar pro Abrechnungszyklus an Geldautomatengebühren erstatten.

Simple Bank

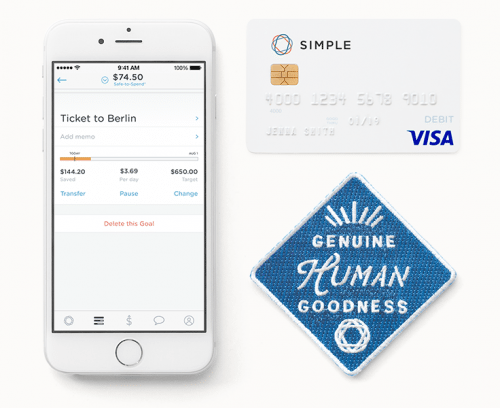

Die Simple Bank wurde gegründet, als ihre Gründer erkannten, dass viele Menschen unbequeme und komplizierte Bankerfahrungen hatten. Sie wollten eine Bank gründen, die einfach zu bedienen ist. Durch die Zusammenarbeit mit der Bancorp Bank und der Compass Bank ist Simple in der Lage, dem Bankgeschäft einen persönlicheren Charakter zu verleihen. Dies wird vor allem durch die ästhetisch ansprechende Website und die mobile App deutlich.

Es ist wichtig zu beachten, dass Simple im Moment nur Girokonten anbietet, was beim ersten Besuch der Website vielleicht nicht auffällt. Außerdem kann man mit diesem Konto keine Schecks ausstellen, was für die meisten Menschen ein Nachteil sein dürfte. Das Girokonto bietet jedoch zahlreiche Vorteile, die das Sparen und die Bankgeschäfte einfacher und automatischer machen.

Zu den Dienstleistungen gehört Goals, eine Funktion, mit der Sie Bargeld in virtuellen Umschlägen für künftige Ausgaben wie den Kauf eines neuen Fernsehers oder die Bezahlung der Miete aufbewahren können. Simple verfügt auch über ein Safe-to-Spend®-Tool, das Sie automatisch über den Geldbetrag informiert, den Sie für eine bestimmte Anschaffung ausgeben können. Dabei werden Ihr aktueller Kontostand, das, wofür Sie sparen wollen, und die Kosten der möglichen Anschaffung berücksichtigt.

Simple geht im Vergleich zu Ally sogar noch weiter, wenn es darum geht, keine zusätzlichen Gebühren zu verlangen. Sie müssen keine Gebühren für den Kartenersatz, die Nutzung von Allpoint®-Geldautomaten und sogar für Überziehungen zahlen. Da Simple jedoch keine Gebühren erhebt, erstattet sie Ihnen auch keine Gebühren für die Nutzung von Geldautomaten, die nicht zu Allpoint® gehören.

Es ist wichtig, dass Sie wissen, wonach Sie bei einer Bank suchen, wenn Sie einen Vergleich anstellen. Wenn Sie zum Beispiel eine Bank suchen, bei der Sie eine Vielzahl von Konten eröffnen können, sollten Sie sich für die Ally Bank entscheiden. Allerdings, wenn Sie nur auf der Suche nach einem einfachen und niedrigen Gebühr Girokonto, die Ihnen helfen, in der Verwaltung Ihres Geldes könnte, wählen Sie Simple Bank.

Quick Vergleiche

Im Folgenden sind einige der Produkte und Dienstleistungen, die von beiden Banken mit ihren Zinssätzen und die Höhe der Gebühren, die sie kostenlos angeboten werden.

Checking-Konten

Beide Ally Bank und Simple Bank bieten Girokonten für ihre Kunden. Ally bietet das Ally Interest Checking an, während Simple das Simple Fee-Free Checking hat. Beide haben keine monatlichen Gebühren und verlangen auch keine Mindesteinlagen.

| Ally Interest Checking | Simple Fee-Free Checking | |

| Monatliche Gebühren | $0 | $0 |

| Mindesteinzahlungsbetrag bei Eröffnung | $0 | $0 |

| Zinsen auf Guthaben | a. Für Einlagen unter 15.000 $: 0,10% APY

b. Für größere Einlagen: 0,60% APY |

0,01% APY |

| Geldautomatennetz | a. Zugang zu Tausenden von Allpoint-Geldautomaten

b. Erstattet maximal 10 $ pro Monat für Gebühren für Geldautomaten außerhalb des Netzes |

a. Zugang zu Tausenden von Allpoint-Geldautomaten

b. Keine Gebühren für die Nutzung von Geldautomaten außerhalb des Netzes (der Eigentümer des Geldautomaten kann eine Gebühr erheben); keine Rückerstattung von Geldautomatengebühren |

Beide Banken bieten kostengünstige Optionen und einen hervorragenden Zugang zu Geldautomaten. Sie sollten beachten, dass Sie bei der Ally Bank mehr an Zinsen verdienen werden. Der Unterschied macht sich jedoch nicht bemerkbar, es sei denn, Sie haben ein hohes Guthaben auf Ihrem Konto. Beide Banken bieten ihren Kunden Zugang zu demselben großen Geldautomatennetz, so dass die Suche nach einem kostenlosen Geldautomaten in der Nähe nicht schwierig sein dürfte.

2. Sparkonten

Die Ally Bank bietet ein Produkt namens Ally Savings an. Es hat einen Zinssatz von 1,45 % und erfordert keine monatliche Gebühr. Die Simple Bank hingegen hat kein Sparkonto im Angebot.

| Ally Online Savings | Simple Bank | |

| Monatliche Gebühren | $0 | Nicht anwendbar |

| Mindesteinzahlungsbetrag bei Eröffnung | $0 | Nicht anwendbar |

| Guthabenverzinsung | 1.45% APY | Nicht anwendbar |

| Automatische Überweisung von verknüpften Girokonten | Ja | Nicht anwendbar |

Eines der besten Sparkonten auf dem Markt wird von der Ally Bank angeboten. Der durchschnittliche Zinssatz für ein Sparkonto liegt derzeit bei 0,07%, teilweise verglichen mit dem APY der Ally Bank. Bei der Eröffnung des Kontos ist keine Mindesteinlage erforderlich, und es ist einfach, Geld zwischen Ihren Spar- und Girokonten zu überweisen.

Auch wenn Simple kein Sparkonto anbietet, kann sein Goals-Tool Ihnen helfen, Geld zu sparen. Sie können auch wiederkehrende und automatische Überweisungen auf diese Ziele einrichten, damit Sie Ihre Sparziele nicht aus den Augen verlieren. Mit Safe-to-Spend® kommen Sie weniger in Versuchung, zu viel Geld auszugeben, da es Ihnen zeigt, was Sie sich nur leisten können.

Einlagenzertifikate

Die Ally Bank hat die Ally Certificates of Deposits (CD) Zinssätze, während Simple sie nicht anbietet. Die Zinssätze der Ally-CDs liegen zwischen 1,75% und 2% bei einer Laufzeit von 1 Jahr und zwischen 2,25% und 2,50% bei einer Laufzeit von 5 Jahren. Es ist auch keine Mindesteinlage erforderlich.

| Ally High-Yield CD | Simple Bank | |

| Mindesteinzahlungsbetrag bei Eröffnung | $0 | Nicht anwendbar |

| APY auf einjährige Laufzeit | 1.75%-2,00% | Nicht zutreffend |

| APY bei dreijähriger Laufzeit | 1,85%-2,10% | Nicht zutreffend |

Einige der besten CDs auf dem Markt werden von der Ally Bank angeboten. Einige Banken verlangen Mindesteinlagen von bis zu 1.000 $. Bei der Ally Bank können die Kunden jedoch eine CD mit einem beliebig kleinen Betrag eröffnen. Die Laufzeiten variieren, und die Zinssätze gelten durchweg als gut.

Überziehungsgebühr

Die Ally Bank erhebt eine Überziehungsgebühr von 25 $, die nur maximal einmal pro Tag berechnet wird, während die Simple Bank keine Überziehungsgebühren erhebt.

| Ally Bank | Simple Bank | |

| Überziehungsgebühr | $25 | Nicht zutreffend |

| Überziehungsschutzüberweisung Gebühr | $0 | Nicht zutreffend |

| Erweiterte Überziehungsgebühr | $0 | Nicht zutreffend |

Bei der Ally Bank und der Simple Bank sind die Gebühren niedrig. Mit 25 $ liegt die Überziehungsgebühr der Ally Bank bereits deutlich unter dem nationalen Median von 34 $, und die Bank begrenzt diese Art von Gebühren auf maximal eine pro Tag.

Die Bank erhebt keine erweiterten Überziehungsgebühren und bietet einen kostenlosen Überziehungsschutz. Bei der Simple Bank werden Transaktionen, die zu einer Überziehung führen würden, in der Regel an den Kunden zurückgegeben oder verweigert.

Überziehungsschutz-Überweisungsgebühr

Die Ally Bank erhebt keine Überziehungsschutz-Überweisungsgebühr; die Simple Bank bietet diese Art von Dienstleistung nicht an.

Filialen

Beide Banken haben keine physische Filiale.

Web und Mobile App Erscheinungsbild

Auch wenn die Web- und Mobile Apps von Simple im Vergleich zu denen der Ally Bank unvergleichlich ausgefeilter und besser gestaltet sind, ist es dennoch wahr, dass beide Banken benutzerfreundliche Schnittstellen bieten und fast alle anderen Wettbewerber in den Schatten stellen.

Kundendienst

Der Kundendienst der Ally Bank und der Simple Bank ist rund um die Uhr per Telefon erreichbar. Die Ally Bank bietet mehr Produkte und Dienstleistungen an als die Simple Bank, die nur Girokonten anbietet.

- Wählen Sie die Ally Bank, wenn Sie Zugang zu einer breiten Palette von Bankprodukten haben möchten, wenn Sie Zinsen für wichtig halten und wenn Sie Wert darauf legen, den Kundenservice der Bank auf verschiedenen Wegen zu erreichen, einschließlich Online-Chat.

- Wählen Sie die Simple Bank, wenn Sie keine Überziehungsgebühren zahlen möchten und wenn Sie ein Instrument zur Verwaltung Ihrer Ausgaben benötigen.

Bank Erfahrung

| Ally Bank | Simple Bank | |

| Filialen | 0 | 0 |

| Banking-Apps (Bewertungen von App-Store-Nutzern) | 3.4 von 5 Sternen für Android und 4,7 von 5 Sternen für iOS | 4.4 von 5 Sternen für Android und 3,9 von 5 Sternen für iOS |

| Kundenservice | Erreichbar per Chat, Telefon, E-Mail und Social Media | Erreichbar per Telefon und In-App-Messaging |

Das Safe-to-Spend-Tool der Simple Bank hebt sie von der Masse ab. Sowohl die Simple Bank als auch die Ally Bank haben ausgezeichnete Websites. Die Simple Bank geht jedoch noch einen Schritt weiter und bietet ihren Kunden das Safe-to-Spend-Tool. Durch die Berechnung der Rechnungen und Sparziele seiner Kunden zeigt dieser Dienst den Betrag auf, den man sich für nicht unbedingt notwendige Anschaffungen leisten kann.

Die Simple Bank bietet ihren Kunden jedoch nicht so viele Möglichkeiten, ihre Kunden zu erreichen, wie die Ally Bank. Der Online-Chat-Service von Ally ist zuverlässig und listet sogar geschätzte Wartezeiten auf, so dass die Kunden ihren Tag fortsetzen können, wenn die virtuelle Schlange zu lang ist.

Fazit

Insgesamt sind Ally Bank und Simple Bank ausgezeichnete Optionen, die unterschiedliche Stärken haben. Sie sind beide erstklassige Online-Banken, und die Dienstleistungen, die von diesen Banken angeboten werden, sind eine willkommene Abwechslung für Menschen, die an hohe Gebühren gewöhnt sind.

- Wenn Sie sich einen besseren Überblick über Ihre täglichen Finanzen verschaffen wollen, sollten Sie sich für die Simple Bank entscheiden und ihr Safe-to-Spend-Tool in Anspruch nehmen.

- Wenn Sie jedoch getrennte Spar- und Girokonten wünschen, werden Sie mit der starken Palette an Sparprodukten der Ally Bank gut bedient sein.

Sie müssen daran denken, dass es immer wichtig ist, Ihre eigenen spezifischen Bankbedürfnisse und Anforderungen zu berücksichtigen, bevor Sie ein Konto bei einer bestimmten Bank eröffnen oder die Bank ganz wechseln. Von dort aus können Sie die Produkte und Dienstleistungen, die die Banken anbieten, leicht vergleichen und feststellen, welche Bank für Sie am besten geeignet ist.