Highlights

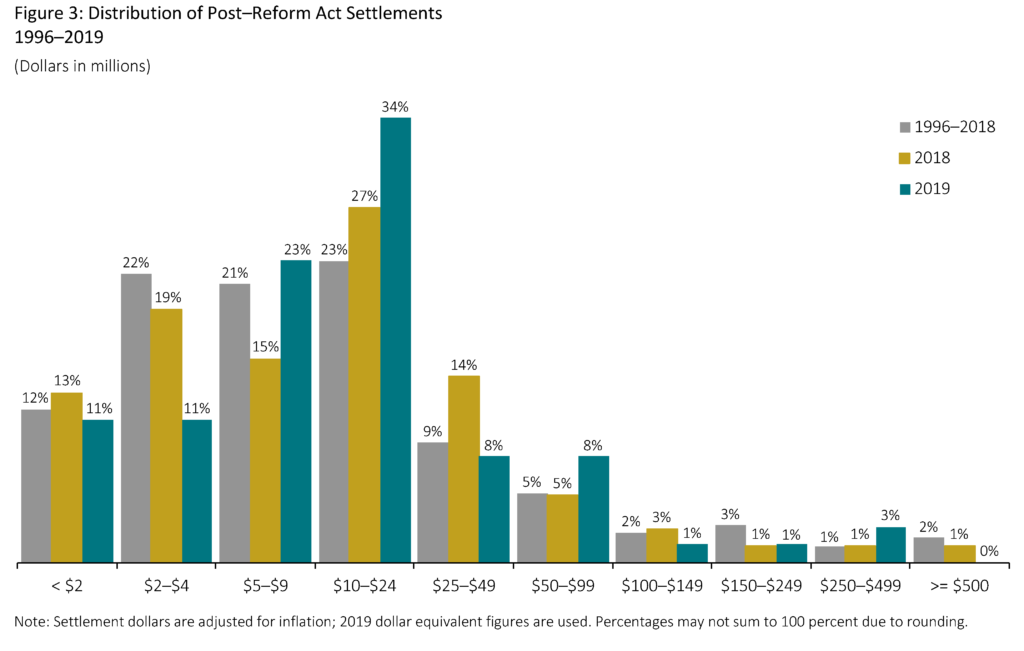

Sumele mediane ale decontărilor, ridicate din punct de vedere istoric, au persistat în 2019, determinate în principal de o creștere a procentului general de cazuri de dimensiuni medii în intervalul de 5 milioane de dolari până la 25 de milioane de dolari, precum și de o scădere a numărului de deconturi mai mici.

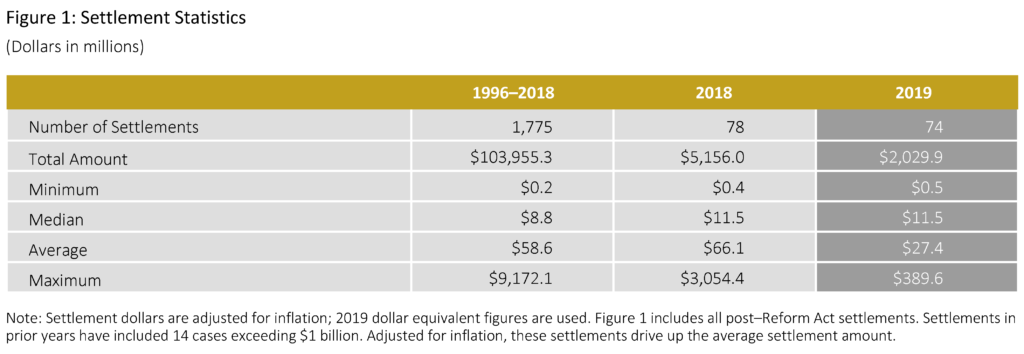

- Au existat 74 de deconturi în valoare totală de 2 miliarde de dolari în 2019.

- Mediana înțelegerilor din 2019, de 11,5 milioane de dolari, a rămas neschimbată față de 2018 (ajustată la inflație) și a fost cu 34% mai mare decât mediana din ultimii nouă ani.

- Mediana înțelegerilor din 2019 a fost de 27,4 milioane de dolari, ceea ce a fost cu 43% mai mică decât media din ultimii nouă ani.

- Au existat patru mega-înțelegeri (înțelegeri egale sau mai mari de 100 de milioane de dolari) în 2019.

- Numărul de înțelegeri mici (sume mai mici de 5 milioane de dolari) a scăzut cu 36%, ajungând la 16 cazuri în 2019, cele mai puține astfel de înțelegeri din ultimul deceniu.

- Procentul de înțelegeri din 2019 cu un plan de pensii publice ca reclamant principal a atins cel mai scăzut nivel din ultimii 10 ani.

- În 2019, 53% dintre cazurile soluționate au implicat o acțiune derivată însoțitoare, a doua cea mai mare rată din ultimul deceniu.

- Companii care au soluționat cazuri după o hotărâre privind o cerere de respingere (MTD) au fost, în medie, cu 50 % mai mari (măsurate în funcție de activele totale) decât companiile care au soluționat în timp ce MTD era în curs de soluționare.

Comentariul autorului

Constatări din 2019

Dimensiunea firmelor pârâte de emitenți (măsurată în funcție de activele totale) a continuat să crească în 2019, crescând cu 59% față de 2018 și cu 117% peste mediana din ultimii 10 ani. Acest lucru se poate datora, cel puțin în parte, schimbărilor prelungite în populația de societăți publice. În special, după cum s-a observat pe scară largă, numărul firmelor cotate la bursă a continuat să scadă în ultimii ani – cu rezultatul că firmele publice rămase sunt mai mari.

După cum au discutat și alți comentatori, pârâții emitenți de mari dimensiuni pot determina avocații reclamanților să urmărească mai viguros eventualele cereri de despăgubire. La fel ca în cercetările noastre anterioare, examinăm numărul de înregistrări pe rol ca indicator al timpului și efortului depus de avocații reclamanților și/sau al complexității cazului. În 2019, media înregistrărilor pe rol a fost cea mai mare din ultimii 10 ani, determinată în principal de cazurile cu daune relativ mari, măsurate prin indicatorul nostru simplificat pentru daunele de tip reclamant (de ex, „despăgubiri simplificate pe niveluri” care depășesc 500 de milioane de dolari).

În general, proxy-ul nostru simplificat pentru despăgubirile de tip reclamant a rămas la niveluri ridicate în 2019 în comparație cu anii anteriori ai deceniului, reflectând, în parte, pierderile relativ mari de capitalizare bursieră asociate cu cazurile înregistrate în ultimii trei ani.

Un alt factor care determină daune mai mari de tip reclamant este durata perioadei de exercitare a acțiunii colective. Într-adevăr, reclamanții își modifică adesea plângerile inițiale pentru a surprinde perioade mai lungi ale clasei pretinse. În 2019, durata mediană a perioadei de clasă conform plângerii operative la momentul soluționării a fost de 1,7 ani – cea mai lungă din ultimii 10 ani. În comparație, perioada mediană a clasei pretinse în primele plângeri identificate în perioada 2015-2018 (perioada în care au fost depuse cele mai multe dintre tranzacțiile din 2019) a fost de puțin sub un an. Acest lucru indică faptul că, între momentul depunerii și cel al tranzacției, reclamanții au extins în mod substanțial perioada în care susțin că a avut loc presupusa fraudă.

În ciuda dimensiunii mari a cazurilor soluționate în 2019, planurile de pensii publice au servit ca reclamanți principali mai puțin frecvent, implicarea lor atingând cel mai scăzut nivel din ultimii 10 ani. Literatura de specialitate anterioară a discutat posibilele motive pentru care instituțiile au ales să nu servească drept reclamanți principali, inclusiv un dezechilibru în ceea ce privește costul/beneficiul de a face acest lucru.

O constatare care este deosebit de izbitoare este scăderea numărului de reclamanți principali din partea planurilor de pensii publice, în ciuda unei creșteri a numărului de firme emitente mai mari cu o expunere la daune potențial considerabilă.

Alți factori care contribuie la reducerea implicării planurilor de pensii publice pot include schimbări în mixul de firme de avocatură reclamante care servesc ca avocați principali și, posibil, creșterea recentă a tendinței reclamanților de a renunța la acțiunile colective, inclusiv în cazurile mai mari (a se vedea Opt-Out Cases in Securities Class Action Settlements: 2014-2018 Update, Cornerstone Research).

Looking Ahead

Tendințele recente în ceea ce privește depunerea de dosare în cauze privind valorile mobiliare pot informa așteptările privind evoluția tranzacțiilor în anii următori.

Numărul de dosare care invocă reclamații în temeiul Regulii 10b-5 și/sau al Secțiunii 11 a atins niveluri record în 2019. În plus, pentru al doilea an consecutiv, mediana Disclosure Dollar Loss (DDL) pentru depunerile de cazuri a atins niveluri neobișnuit de ridicate (a se vedea Securities Class Action Filings-2019 Year in Review, Cornerstone Research).

Absentând modificări în ceea ce privește ratele de respingere, aceste rezultate sugerează că volumul tranzacțiilor în cauzele privind valorile mobiliare, precum și valoarea acestora, este probabil să continue la niveluri relativ ridicate în anii următori.

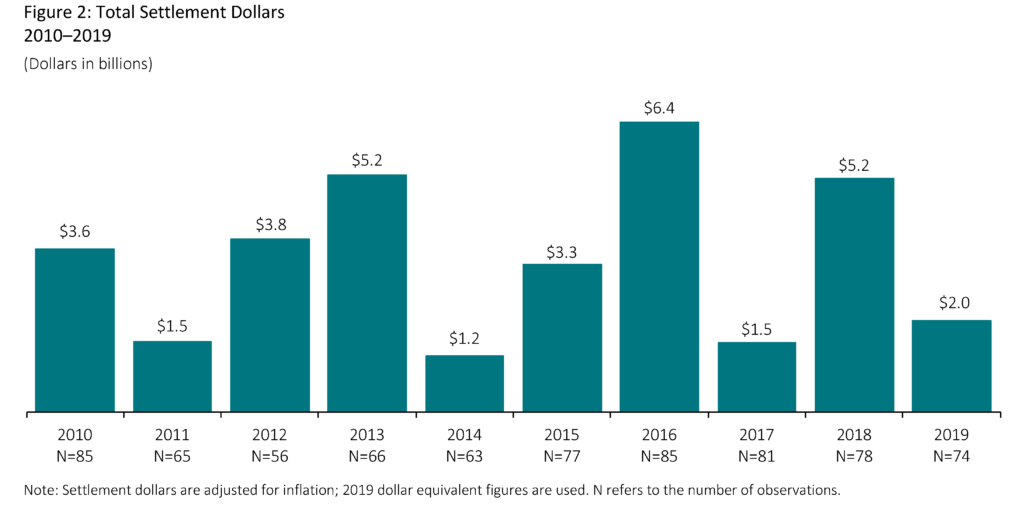

Total Settlement Dollars

- Valoarea totală a tranzacțiilor aprobate de instanțe în 2019 a scăzut dramatic față de 2018 din cauza absenței unor tranzacții foarte mari. Cu toate acestea, excluzând înțelegerile din 2018 de peste 1 miliard de dolari, valoarea totală a decontărilor a scăzut cu un procent modest de 3 % în 2019 (ajustată la inflație).

- Suma mediană a decontărilor în 2019, de 11,5 milioane de dolari, a rămas neschimbată față de anul precedent (ajustată la inflație).

- În comparație cu cei nouă ani precedenți, sumele mediane mai mari ale tranzacțiilor în 2019 au fost însoțite de niveluri mai mari în proxy-ul pentru daunele de tip reclamant.

- Mediatorii continuă să joace un rol central în soluționarea tranzacțiilor privind acțiunile colective în materie de valori mobiliare. În 2019, aproape toate cazurile din eșantion au implicat un mediator.

Dimensiunea tranzacției

Cum s-a discutat mai sus, valoarea mediană a tranzacției a rămas neschimbată față de 2018. În general, mediana este mai stabilă de la un an la altul decât media, deoarece media poate fi afectată de prezența chiar și a unui număr mic de înțelegeri mari.

- Mărimea medie a înțelegerilor în 2019 a fost de 27,4 milioane de dolari, cu 43 % mai mică decât media din ultimii nouă ani. (A se vedea apendicele 1 din publicația completă pentru o analiză a decontărilor pe percentile).

- Dacă deconturile care depășesc 1 miliard de dolari sunt excluse din media celor nouă ani anteriori, scăderea în 2019 a fost de 16 %.

- Au existat patru mega deconturi (egale sau mai mari de 100 de milioane de dolari) în 2019, cu deconturi cuprinse între 110 milioane de dolari și 389,6 milioane de dolari. (A se vedea apendicele 4 din publicația completă pentru informații suplimentare privind mega-înțelegerile).

- În ciuda unei scăderi a sumei medii a deconturilor față de 2018, numărul de deconturi mici (mai puțin de 5 milioane de dolari) a scăzut, de asemenea, cu 36%, ajungând la 16 cazuri în 2019, cele mai puține astfel de deconturi din ultimul deceniu. Cazurile care se soldează cu fonduri de decontare mai mici de 5 milioane de dolari pot fi privite ca procese de „pacoste”, o schimbare în sens ascendent față de pragul de 2 milioane de dolari prevalent în primii ani post-Reform Act.

Stimarea daunelor

Rule 10b-5 Claims: „Despăgubiri simplificate pe niveluri”

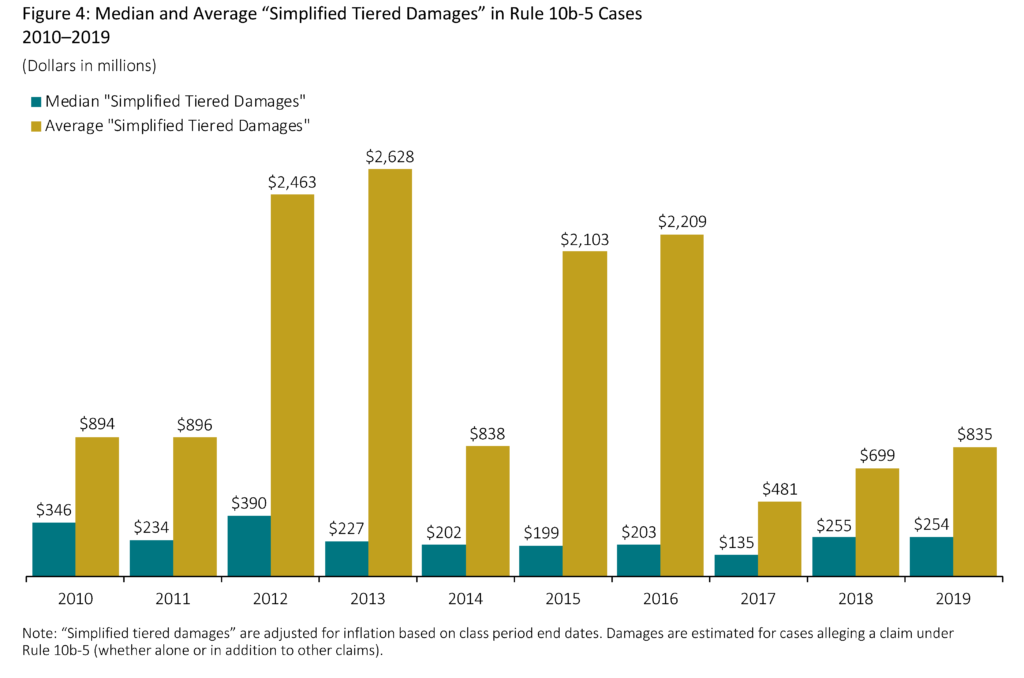

„Despăgubiri simplificate pe niveluri” utilizează ipoteze simplificatoare pentru a estima despăgubirile pe acțiune și comportamentul de tranzacționare. Aceasta oferă o măsură a pierderilor potențiale ale acționarilor care permite o coerență într-un volum mare de cazuri, permițând astfel identificarea și analiza potențialelor tendințe.

Modelul de predicție al Cornerstone Research consideră că această măsură este cel mai important factor de predicție a sumelor de decontare. Cu toate acestea, această măsură nu este menită să reprezinte pierderile economice reale suportate de acționari.

Determinarea unor astfel de pierderi pentru un anumit caz necesită o analiză economică mai aprofundată.

- Mediana „despăgubirilor diferențiate simplificate” a rămas în mare parte neschimbată față de anul precedent. (A se vedea apendicele 5 din publicația completă pentru informații suplimentare privind despăgubirile medii și mediane ca procent din „daunele diferențiate simplificate”).

- „Despăgubirile diferențiate simplificate” sunt, în general, corelate cu durata perioadei de desfășurare a clasei. În rândul cazurilor cu pretenții în temeiul normei 10b-5, durata mediană a perioadei clasei în 2019 a fost la cel mai ridicat nivel din ultimii 10 ani.

- „Despăgubirile diferențiate simplificate” sunt, de asemenea, în mod obișnuit corelate cu pârâții emitenți mai mari (măsurate în funcție de activele totale sau de capitalizarea de piață a emitentului). Cu toate acestea, în ciuda lipsei de schimbări în mediana „despăgubirilor diferențiate simplificate” în comparație cu 2018, activele totale mediane ale pârâților emitenți au crescut cu peste 67 % în 2019.

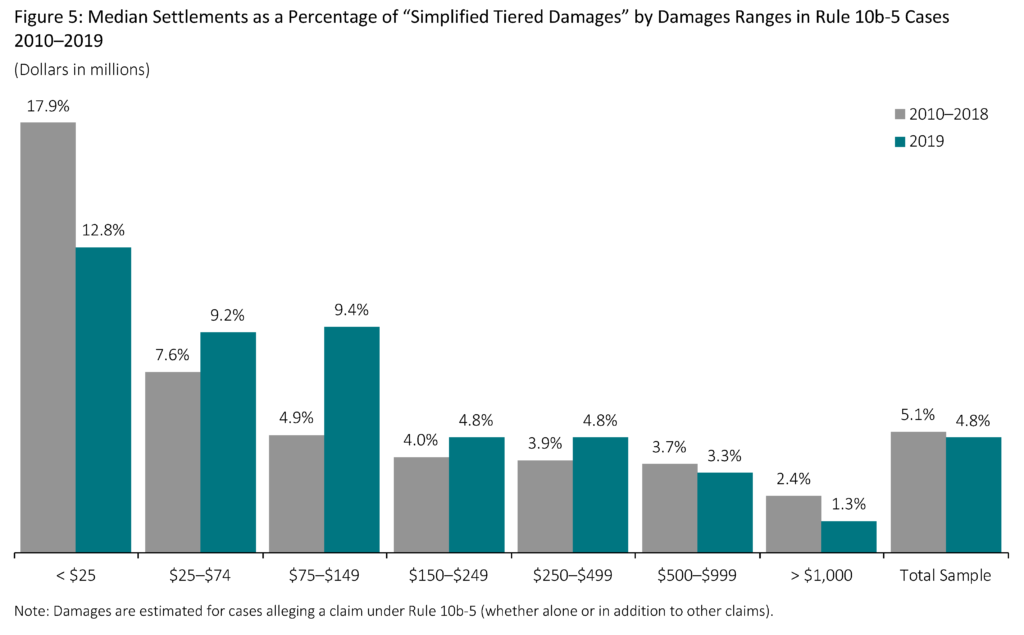

- Cazurile mai mari, măsurate prin „despăgubiri diferențiate simplificate”, se soluționează, de obicei, pentru un procent mai mic din despăgubiri.

- Cazurile mai mici (mai puțin de 25 de milioane de dolari în ceea ce privește „daunele diferențiate simplificate”) sunt mai puțin susceptibile de a include factori precum reclamanți principali instituționali și/sau acțiuni conexe ale Comisiei pentru valori mobiliare și burse (SEC) sau acuzații penale.

- Între cazurile din eșantion, cazurile mai mici se soluționează de obicei mai rapid. În 2019, cazurile cu mai puțin de 25 de milioane de dolari în „despăgubiri diferențiate simplificate” au fost soluționate în medie în termen de 2,0 ani, comparativ cu 3,5 ani pentru cazurile cu „despăgubiri diferențiate simplificate” mai mari de 500 de milioane de dolari.

- Dispoziția mediană în creștere constantă ca procent din „despăgubirile diferențiate simplificate” observată din 2016 până în 2018 s-a inversat în 2019. Anexa 5 din publicația completă arată o creștere substanțială în 2019 a decontărilor medii ca procent din „daunele diferențiate simplificate”. Cu toate acestea, acest rezultat este determinat de câteva cazuri aberante. Excluzând aceste cazuri, procentul mediu pentru 2019 nu este neobișnuit în comparație cu anii trecuți.

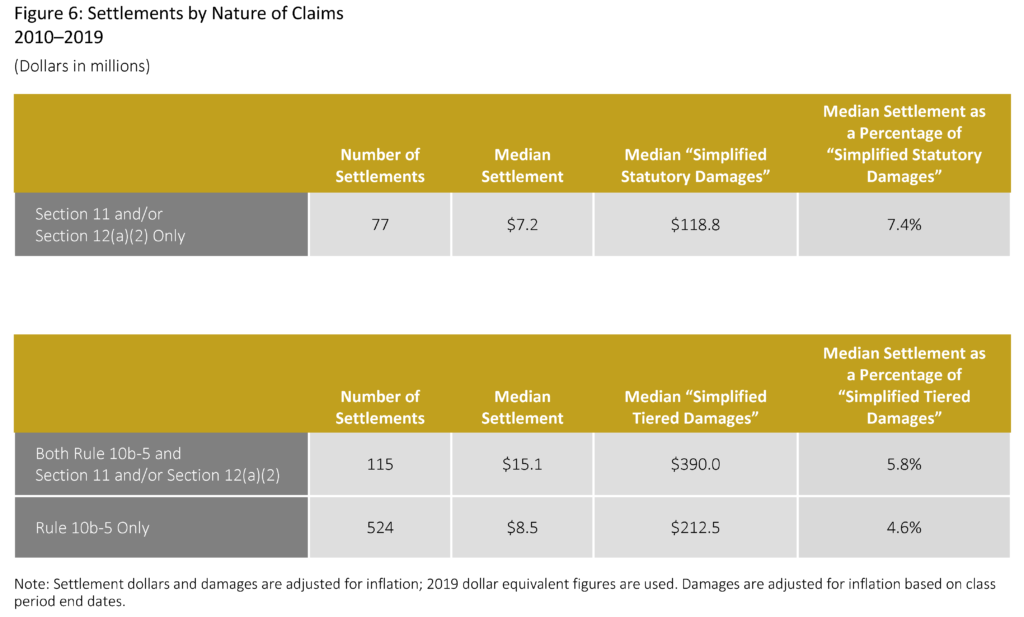

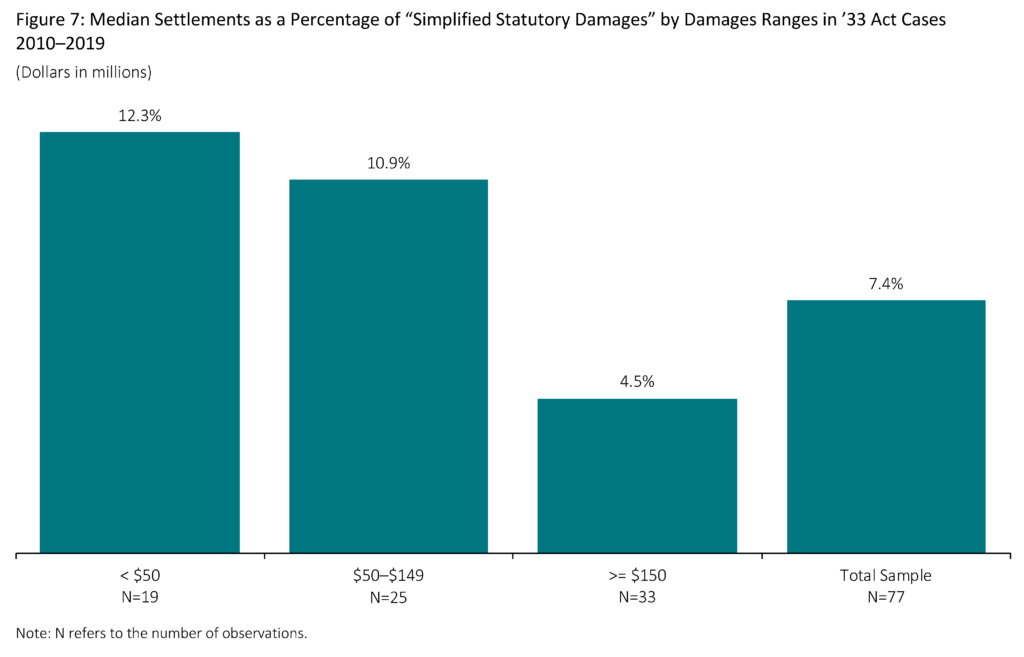

Revendicări în temeiul Legii 33: „Despăgubiri statutare simplificate”

Pentru cazurile care implică doar reclamații în temeiul secțiunii 11 și/sau al secțiunii 12(a)(2) („33 Act claims”), pierderile acționarilor sunt estimate folosind un model în care pierderea statutară este diferența dintre prețul legal de achiziție și prețul legal de vânzare, denumit aici „despăgubiri statutare simplificate”. Se presupune că numai acțiunile oferite sunt eligibile pentru despăgubiri.

„Despăgubirile legale simplificate” sunt de obicei mai mici decât „despăgubirile diferențiate simplificate”, reflectând diferențele dintre metodologiile utilizate pentru a estima pretinsa inflație pe acțiune, precum și diferențele dintre acțiunile eligibile pentru a fi despăgubite (de ex, sunt incluse doar acțiunile oferite).

- Cazurile care implică doar reclamații în temeiul Legii 33 tind să se soluționeze cu sume mediane mai mici decât cele care includ reclamații în temeiul Regulii 10b-5.

- În 2019, în rândul soluțiilor care implică doar reclamații în temeiul Legii 33, timpul median până la soluționare a fost doar puțin mai lung decât în cazul cazurilor care implică doar reclamații în temeiul Regulii 10b-5, 3,2 ani și, respectiv, 2,9 ani. Cu toate acestea, în comparație cu anul precedent, cazurile de revendicări în temeiul Legii ’33 au avut nevoie de mai mult de 36% mai mult timp pentru a fi soluționate în 2019 (3,2 ani față de 2,3 ani).

- Soluțiile ca procent din „daunele legale simplificate” sunt mai mici pentru cazurile care au daune estimate mai mari. Această constatare este valabilă atât pentru cazurile care includ numai reclamații în temeiul Legii 33, cât și pentru cele care includ reclamații în temeiul Regulii 10b-5.

- În perioada 2010-2019, dimensiunea mediană a pârâților emitenți (măsurată în funcție de activele totale) a fost cu 68 % mai mică pentru cazurile care includ numai reclamații în temeiul Legii 33 în raport cu cele care includ reclamații în temeiul Regulii 10b-5.

- Dimensiunea mai mică a pârâților emitenți în cazurile în temeiul Legii 33 este în concordanță cu marea majoritate a acestor cazuri care implică oferte publice inițiale (IPO). Din 2010 până în 2019, 83 la sută din toate cazurile care au implicat numai reclamații în temeiul Legii ’33 au implicat IPO-uri.

Publicația completă, inclusiv notele de subsol, este disponibilă aici.