C’est l’une des nombreuses stratégies que les sociétés de capital-investissement immobilier (et d’autres types de sociétés d’investissement) suivent pour acquérir, exploiter et vendre des propriétés.

Le » core » est considéré comme la stratégie la plus sûre et celle qui se rapproche le plus des revenus fixes (obligations) en termes de risque et de rendement potentiel.

Elle a tendance à utiliser moins de levier que les autres stratégies, très peu de choses sur la propriété changent, et les flux de trésorerie sont stables et prévisibles.

Alors, qu’est-ce qui pourrait mal tourner ?

Si vous vous fiez à la plupart des descriptions et explications en ligne de cette catégorie, vous pourriez dire : » Rien – cela semble assez simple. »

Mais comme vous le verrez, il y a quelques subtilités que la plupart des sources passent sous silence :

Les principales catégories d’investissement immobilier

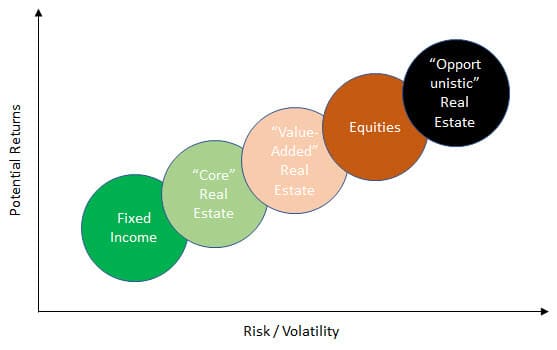

Les quatre principales façons d’investir dans des propriétés individuelles dans l’immobilier commercial sont :

- Core : Acquérir des actifs stabilisés et matures, les garder presque identiques, et les vendre dans le futur.

- Core Plus : Faire quelque chose de similaire, mais apporter plus de changements, tels que des améliorations légères aux unités ou à l’ameublement.

- Valeur ajoutée : Acquérir une propriété, effectuer une rénovation majeure qui prend des mois ou des années, puis la vendre dans le futur.

- Opportuniste : Développer une nouvelle propriété à partir de la base, ou acquérir une propriété existante et la « redévelopper » dans un type différent (par ex, centre commercial à un complexe industriel), et le vendre dans le futur.

Vous pouvez voir le risque et les rendements potentiels de ces stratégies ici (« Core Plus » serait juste à droite de « Core Real Estate »):

Le TRI probable de nombreuses transactions Core se situe dans la fourchette haute à un chiffre, alors que les sociétés de PE visent souvent des rendements de 15-20%+.

Donc, même si une société de PE prétend faire des transactions Core, le plus souvent, elle poursuit également des transactions Core-Plus – ou elle acquiert des propriétés à un point bas du cycle du marché.

Les véritables transactions Core ont tendance à attirer des investisseurs plus conservateurs, tels que les pensions et les dotations, qui visent des rendements annualisés plus faibles.

Qu’est-ce qui différencie ces catégories ?

De nombreux articles soulignent les points suivants comme étant des différences entre les transactions Core, Core-Plus, Value-Added et Opportunistic :

- Locataires : Les propriétés Core ont tendance à avoir des locataires de premier ordre et de haute qualité avec des baux à long terme ; cela est moins vrai pour les autres catégories.

- Emplacements : Les propriétés du noyau ont tendance à se trouver dans les grands centres urbains où la demande est abondante.

- Dépenses d’investissement : Les propriétaires/investisseurs du noyau dépensent peu en améliorations du capital parce que rien de majeur ne change ; c’est le contraire pour les transactions à valeur ajoutée et opportunistes.

- Stabilité : Les propriétés Core ont tendance à avoir des taux d’occupation et des loyers stabilisés avec des flux de trésorerie prévisibles chaque année ; les autres catégories fluctuent davantage.

- Période de détention : La période de détention des transactions Core est souvent plus longue que pour les autres (par exemple, 10 ans plutôt que 3-5 ans).

- Effet de levier : Les transactions Core ont tendance à utiliser un effet de levier moins important (40 % ou moins) que celles des autres catégories, qui peuvent souvent aller jusqu’à 60-70 % (ou plus).

- Sources de rendement : Les propriétés de base génèrent la plupart de leurs rendements via le revenu dans la période actuelle, mais les autres types de transactions génèrent la plupart de leurs rendements via l’appréciation du capital.

J’ai fait une bonne partie de l’investissement immobilier via les sites de crowdfunding, les marchés publics et les fonds d’investissement immobilier, et j’ai également vu de nombreux mémos d’investissement pour les transactions immobilières.

Et j’ai créé plusieurs versions de notre cours de modélisation financière immobilière basé sur des études de cas et des tests de modélisation donnés lors d’entretiens réels.

Sur cette base, je ne suis pas d’accord avec tous ces points.

Par exemple, j’ai vu beaucoup de transactions « Core » et « Core-Plus » qui utilisent un effet de levier plus élevé, comme 50-70%, tant que les statistiques et les ratios de crédit restent sains à ces niveaux.

Cet effet de levier plus élevé est en partie dû au fait que les taux d’intérêt ont été très bas au cours de la décennie environ qui a suivi la crise financière de 2008-2009 (voir : plus sur les prêts immobiliers commerciaux et les fonds de dette immobilière).

La période de détention varie également beaucoup, et dans la vraie vie, cela se résume souvent à « Nous vendrons dès que nous obtiendrons un bon prix ».

De nombreuses propriétés Core se trouvent dans les grands centres urbains, mais l’emplacement seul n’est pas la meilleure façon de différencier ces catégories.

Enfin, les propriétés Core génèrent des flux de trésorerie plus stables que les autres, mais ce n’est pas nécessairement le cas que la plupart des rendements proviennent des flux de trésorerie dans la période de détention.

Par exemple, lorsque le marché immobilier est à un creux cyclique, de nombreuses sociétés d’investissement vont acquérir des propriétés stables et sous-évaluées.

Puis elles attendront que les prix augmentent et vendront les propriétés plus tard dans le cycle afin qu’une majorité de leurs rendements proviennent de l’appréciation du capital.

Cette stratégie devient moins réalisable à mesure que le cycle progresse, de sorte que de nombreux investisseurs se tournent plutôt vers les transactions à valeur ajoutée et opportunistes.

L’essentiel est de distinguer les stratégies en fonction de ce que l’investisseur/propriétaire FAIT pendant la période de détention : si la propriété change à peine, il s’agit d’une transaction Core.

Pourquoi les rendements de l’immobilier Core sont-ils » limités » ?

Il est plus exact de dire que l’environnement du marché et le timing jouent un rôle plus important dans les rendements des transactions Core que dans ceux des transactions des autres catégories.

Ce qui rend la catégorie Core excellente pour les investisseurs passifs qui ne veulent pas être impliqués dans la gestion quotidienne, mais moins bonne pour quiconque achète en haut du cycle, ou toute personne qui veut plus de contrôle.

Pour illustrer, nous allons examiner des exemples de rendements d’une transaction Core pour une propriété multifamiliale (immeuble d’habitation) dans plusieurs environnements de marché différents.

Ces exemples sont basés sur une version modifiée de l’un des échantillons de l’article pro-forma sur l’immobilier.

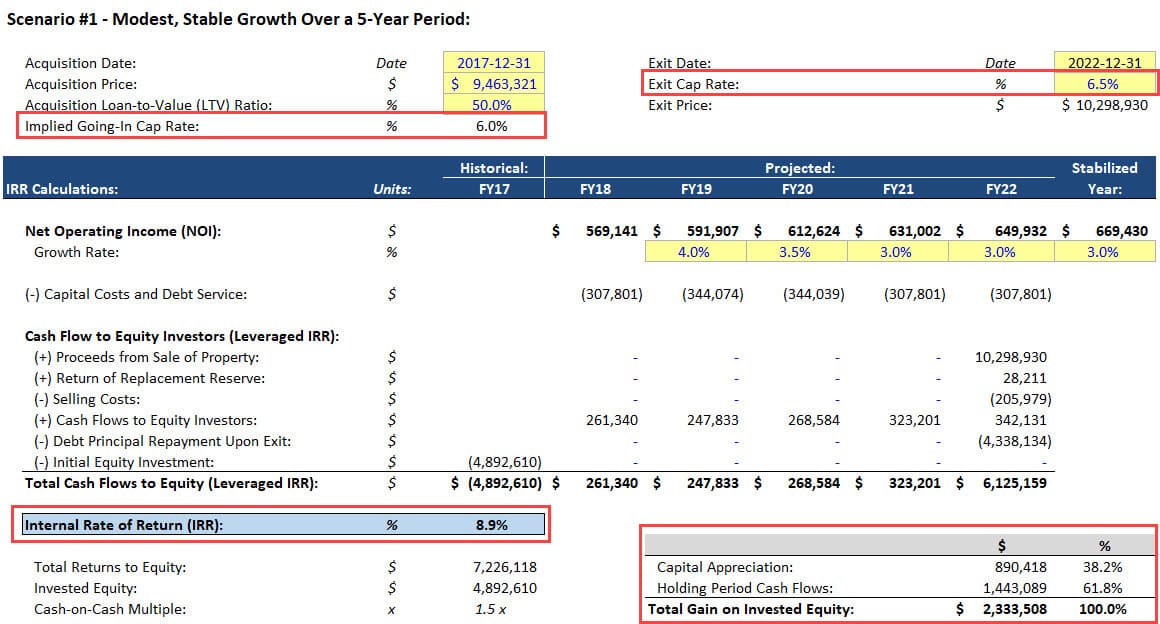

Dans tous les cas, nous acquérons la propriété pour 9,5 millions de dollars à un LTV de 50%, ce qui implique un Going-In Cap Rate de 6.0%.

Le service de la dette et les coûts en capital restent les mêmes dans tous les cas, mais la croissance du revenu net d’exploitation (NOI) et le taux de capitalisation de sortie changent en fonction du marché.

Scénario #1 – Croissance modeste et stable sur une période de 5 ans

Dans ce cas, le NOI de la propriété augmente de 3 à 4% par an, et le taux de capitalisation de sortie augmente modestement à 6.5% parce que la propriété vieillit et ne subit pas d’améliorations majeures:

La plupart des descriptions en ligne de l’immobilier de base s’arrêtent ici, mais c’est plus compliqué que cela car le marché pourrait également changer pendant la période de détention.

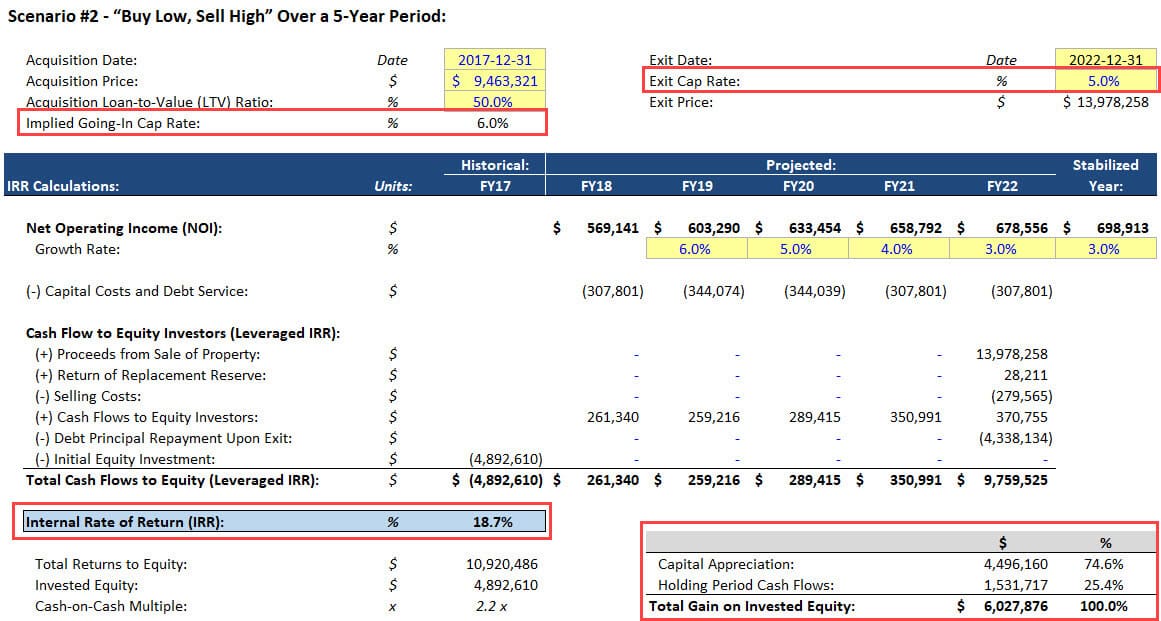

Scénario #2 – « Acheter bas, vendre haut » sur une période de 5 ans

Dans ce scénario, nous supposons que nous acquérons la propriété vers le bas du cycle du marché, puis nous la vendons après que les prix ont augmenté pendant plusieurs années (c’est-à-dire, taux de capitalisation en baisse).

La croissance du RNI est également plus élevée que la normale au cours des premières années, alors que le marché se redresse :

Il n’est pas invraisemblable d’acquérir une propriété à un taux de capitalisation de 6,0%, de ne faire aucun changement majeur et de la vendre à 5.0%, mais cela ne se produit généralement que dans un marché à forte croissance avec une inadéquation entre l’offre et la demande.

Si vous présentez une analyse comme celle-ci pour une transaction immobilière Core, les gens seront naturellement sceptiques à moins que vous n’ayez beaucoup de données pour soutenir votre argument.

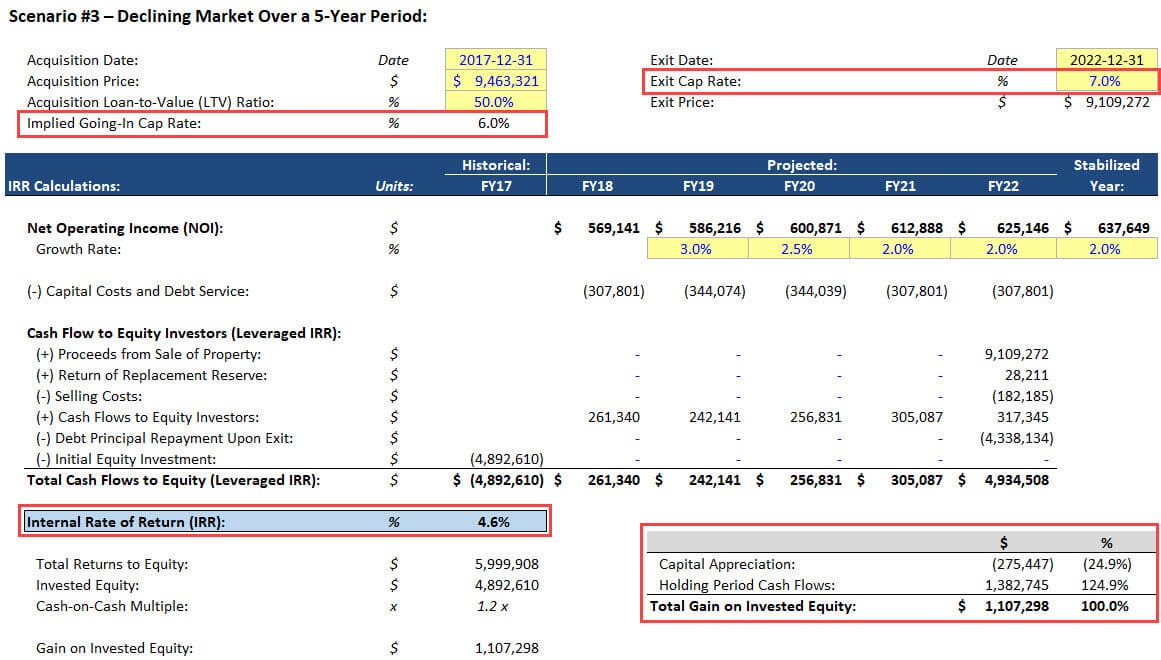

Scénario #3 – Marché en déclin sur une période de 5 ans

Dans le dernier scénario, nous supposerons que nous n’avons pas de chance et qu’il se trouve que nous acquérons la propriété juste au moment où le marché commence à décliner.

En conséquence, le taux de capitalisation augmente d’ici la fin, et le NOI croît plus lentement :

Cela dit, ce n’est toujours pas un « désastre » – nous évitons toujours de perdre de l’argent en raison de la stabilité des flux de trésorerie au cours de la période de détention.

Même si le NOI diminuait modestement pendant 1 à 2 ans, puis recommençait à croître, le TRI serait toujours positif.

L’intérêt de ces exemples est d’illustrer que les transactions Core sont beaucoup plus dépendantes de l’environnement du marché et du timing que les autres catégories.

Oui, si tout est stable, un rendement élevé à un chiffre est un résultat probable, et la plupart des gains proviendront des flux de trésorerie de la propriété.

Mais si ce n’est pas le cas, la gamme de résultats est assez large, et le propriétaire ou l’investisseur a un contrôle limité sur les résultats.

Carrières immobilières Core : Pourquoi travailler dans le domaine ?

Comme mentionné ci-dessus, il ne s’agit pas d’un véritable » choix « , car de nombreuses entreprises d’investissement immobilier utilisent différentes stratégies.

Cependant, il est juste de dire que les groupes ou les entreprises qui se concentrent sur les stratégies Core sont les meilleurs si vous aimez l’analyse du marché et trouver des propriétés et des régions qui pourraient être sous-évaluées.

Vous ne construirez pas nécessairement les modèles les plus complexes puisque les propriétés acquises restent en grande partie les mêmes.

Mais vous devrez comprendre les cycles du marché, la démographie et l’offre et la demande pour prendre les bonnes décisions.

De nombreux investisseurs conservateurs, tels que les pensions et les fonds de dotation, aiment également l’immobilier de base en raison de la perception qu’il s’agit d’une classe d’actifs « plus sûre » qui offre toujours des rendements annualisés plus élevés que la plupart des titres à revenu fixe.

Donc, si vous finissez par vous concentrer sur l’immobilier de base, ce sera peut-être dans l’une de ces de firmes – ce qui signifie un salaire inférieur, mais aussi des heures et un stress réduits.

Pourquoi investir dans l’immobilier de base ?

Pour les investisseurs individuels, l’immobilier de base est attrayant pour toutes les raisons mentionnées ci-dessus : le potentiel de rendements élevés à un chiffre, la possibilité d’être relativement passif et un risque relativement faible même si le marché baisse.

Il y a aussi un autre avantage clé : la stabilité.

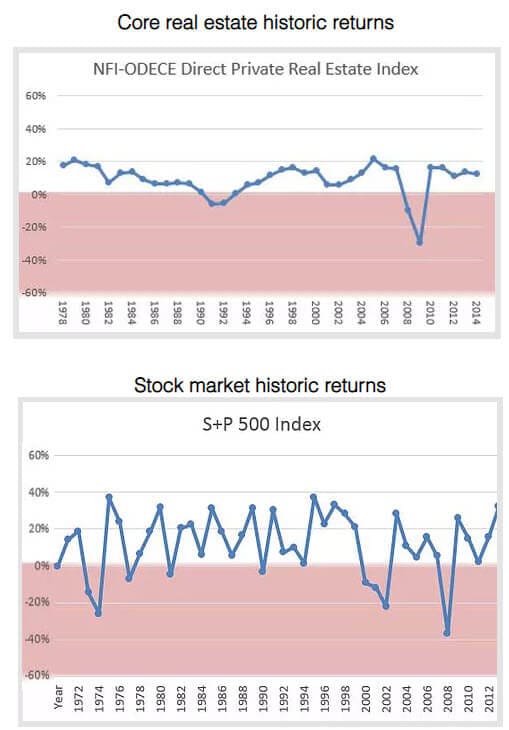

Le S&P 500 a un rendement annualisé moyen plus élevé si vous investissez dans un fonds indiciel S&P et le conservez pendant des décennies, mais il fluctue aussi considérablement d’une année à l’autre.

En revanche, les rendements de l’immobilier Core ont tendance à être beaucoup plus lisses, et ils restent souvent positifs même lorsque les rendements des actions tombent d’une falaise (comme dans la période 2000 – 2002).

Ce graphique de Real Estate Crowdfunding Review le résume assez bien:

L’immobilier de base a également de profonds tirages (voir les chiffres de 2008-2009 ci-dessus), mais ils ont tendance à être moins fréquents et moins graves que ceux des actions.

Skin in the Game : Pourquoi j’investis dans l’immobilier de base

Dans l’intérêt d’une divulgation complète, j’aime l’immobilier de base en tant que catégorie et j’y ai investi via des sites tels que Fundrise.

Environ 5-10% de mes actifs totaux sont dans des fonds d’actions immobilières ou des propriétés individuelles, et une bonne partie de cela est dans la catégorie « Core ».

Je le fais pour les raisons décrites ci-dessus : la stabilité, la nature passive et des rendements ajustés au risque assez bons.

L’inconvénient est que la liquidité est limitée parce que la vente d’une propriété ou le rachat de parts dans un fonds sont beaucoup plus difficiles que la vente d’actions ou d’obligations cotées en bourse.

Mais je suis prêt à accepter cela si cela signifie des rendements positifs dans une année où la plupart des autres marchés sont en baisse.

Autre chose ?

C’est à peu près tout pour la catégorie de l’immobilier de base.

Après, nous passerons aux catégories de la valeur ajoutée et de l’opportunisme et (peut-être) nous examinerons aussi le Core-Plus.