Este una dintre mai multe strategii pe care firmele de private equity în domeniul imobiliar (și alte tipuri de firme de investiții) le urmează pentru a achiziționa, opera și vinde proprietăți.

„Core” este considerată cea mai sigură strategie și cea mai apropiată de veniturile fixe (obligațiuni) în ceea ce privește riscul și randamentele potențiale.

Tinde să folosească mai puțin efect de levier decât alte strategii, se schimbă foarte puține lucruri despre proprietăți, iar fluxurile de numerar sunt stabile și previzibile.

Atunci, ce ar putea merge prost?

Dacă vă ghidați după majoritatea descrierilor și explicațiilor online ale acestei categorii, ați putea spune: „Nimic – sună destul de simplu.”

Dar, după cum veți vedea, există unele subtilități pe care majoritatea surselor le trec cu vederea:

Principalele categorii de investiții imobiliare

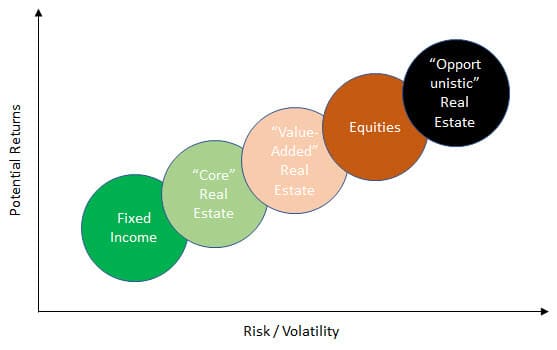

Cele patru modalități principale de a investi în proprietăți individuale în domeniul imobiliar comercial sunt:

- Core: Achiziționați active stabilizate, mature, păstrați-le aproape la fel și vindeți-le în viitor.

- Core Plus: Faceți ceva similar, dar faceți mai multe schimbări, cum ar fi îmbunătățiri ușoare ale unităților sau ale mobilierului.

- Valoare adăugată: Achiziționați o proprietate, efectuați o renovare majoră care durează luni sau ani de zile și apoi vindeți-o în viitor.

- Oportunist: Dezvoltați o nouă proprietate de la zero sau achiziționați o proprietate existentă și o „reamenajați” într-un tip diferit (de ex, centru comercial în complex industrial), și să o vândă în viitor.

Puteți vedea riscul și randamentele potențiale ale acestor strategii aici („Core Plus” ar fi chiar la dreapta de „Core Real Estate”):

RIRR-ul probabil al multor tranzacții Core se situează în intervalul ridicat de o singură cifră, în timp ce firmele de PE urmăresc adesea randamente de peste 15-20%.

Deci, chiar dacă o firmă de PE pretinde că face tranzacții Core, cel mai probabil, aceasta urmărește, de asemenea, tranzacții Core-Plus – sau achiziționează proprietăți într-un punct scăzut al ciclului de piață.

Adevăratele tranzacții Core tind să atragă investitori mai conservatori, cum ar fi pensiile și dotările, care vizează randamente anualizate mai mici.

Ce face ca aceste categorii să fie diferite?

Multe articole evidențiază următoarele puncte ca diferențe între tranzacțiile Core, Core-Plus, Value-Added și oportuniste:

- Chiriași: Proprietățile de bază tind să aibă chiriași de top, de înaltă calitate, cu contracte de închiriere pe termen lung; acest lucru este mai puțin adevărat pentru celelalte categorii.

- Locații: Proprietățile de bază tind să se afle în centre urbane majore cu o cerere abundentă.

- Cheltuieli de capital: Proprietarii/investitorii de bază cheltuiesc puțin pe îmbunătățiri de capital, deoarece nu se schimbă nimic major; este opusul pentru tranzacțiile cu valoare adăugată și oportuniste.

- Stabilitate: Proprietățile de bază tind să aibă rate de ocupare și chirii stabilizate, cu un flux de numerar previzibil în fiecare an; celelalte categorii fluctuează mai mult.

- Perioada de deținere: Perioada de deținere pentru tranzacțiile Core este adesea mai lungă decât pentru celelalte categorii (de exemplu, 10 ani în loc de 3-5 ani).

- Pârghie: Operațiunile Core tind să utilizeze un efect de levier mai mic (40% sau mai puțin) decât cele din celelalte categorii, care pot ajunge adesea până la 60-70% (sau mai mult).

- Surse de randament: Proprietățile de bază generează cea mai mare parte a randamentelor lor prin venituri în perioada curentă, dar celelalte tipuri de tranzacții generează cea mai mare parte a randamentelor lor prin aprecierea capitalului.

Am făcut destul de multe investiții imobiliare prin intermediul site-urilor de crowdfunding, al piețelor publice și al fondurilor de investiții imobiliare și am văzut, de asemenea, multe memorii de investiții pentru tranzacții imobiliare.

Și am creat mai multe versiuni ale cursului nostru de modelare financiară a proprietăților imobiliare pe baza studiilor de caz și a testelor de modelare date în interviuri reale.

Pe baza acestora, nu sunt de acord cu toate aceste puncte.

De exemplu, am văzut o mulțime de tranzacții „Core” și „Core-Plus” care folosesc un efect de levier mai mare, cum ar fi 50-70%, atâta timp cât statisticile și ratele de credit rămân sănătoase la aceste niveluri.

Acest efect de levier mai mare se datorează parțial faptului că ratele dobânzilor au fost foarte scăzute în deceniul de aproximativ zece ani care a urmat crizei financiare din 2008-2009 (a se vedea: mai multe despre împrumuturile imobiliare comerciale și fondurile de datorie imobiliară).

Perioada de deținere variază, de asemenea, destul de mult și, în viața reală, de multe ori se reduce la „Vom vinde imediat ce vom obține un preț bun.”

Multe proprietăți Core se află în centre urbane importante, dar numai locația nu este cea mai bună modalitate de a diferenția aceste categorii.

În cele din urmă, proprietățile Core generează fluxuri de numerar mai stabile decât celelalte, dar nu este neapărat cazul că majoritatea randamentelor provin din fluxurile de numerar în perioada de deținere.

De exemplu, atunci când piața imobiliară se află la un minim ciclic, multe firme de investiții vor achiziționa proprietăți stabile și subevaluate.

Apoi vor aștepta ca prețurile să crească și vor vinde proprietățile mai târziu în ciclu, astfel încât majoritatea randamentelor lor să provină din aprecierea capitalului.

Această strategie devine mai puțin fezabilă pe măsură ce ciclul avansează, astfel încât mulți investitori trec în schimb la tranzacții cu valoare adăugată și oportuniste.

Limbajul final este că ar trebui să distingeți strategiile în funcție de ceea ce face investitorul/proprietarul în timpul perioadei de deținere: dacă proprietatea abia se schimbă, este o tranzacție Core.

De ce sunt „limitate” randamentele Core Real Estate?

Este mai corect să spunem că mediul de piață și sincronizarea joacă un rol mai important în randamentele pentru tranzacțiile Core decât pentru tranzacțiile din celelalte categorii.

Acest lucru face ca categoria Core să fie excelentă pentru investitorii pasivi care nu doresc să se implice în gestionarea zilnică, dar nu este la fel de bună pentru oricine cumpără în vârful ciclului sau pentru oricine dorește mai mult control.

Pentru a ilustra, vom examina exemple de randamente ale unei tranzacții Core pentru o proprietate multifamilială (clădire de apartamente) în mai multe medii de piață diferite.

Aceste exemple se bazează pe o versiune modificată a unuia dintre eșantioanele din articolul pro-forma imobiliară.

În toate cazurile, achiziționăm proprietatea pentru 9,5 milioane de dolari la un LTV de 50%, ceea ce implică o rată de capitalizare de intrare de 6.0%.

Serviciul de îndatorare și costurile de capital rămân aceleași în toate cazurile, dar creșterea venitului net de exploatare (NOI) și rata de capitalizare la ieșire se schimbă în funcție de piață.

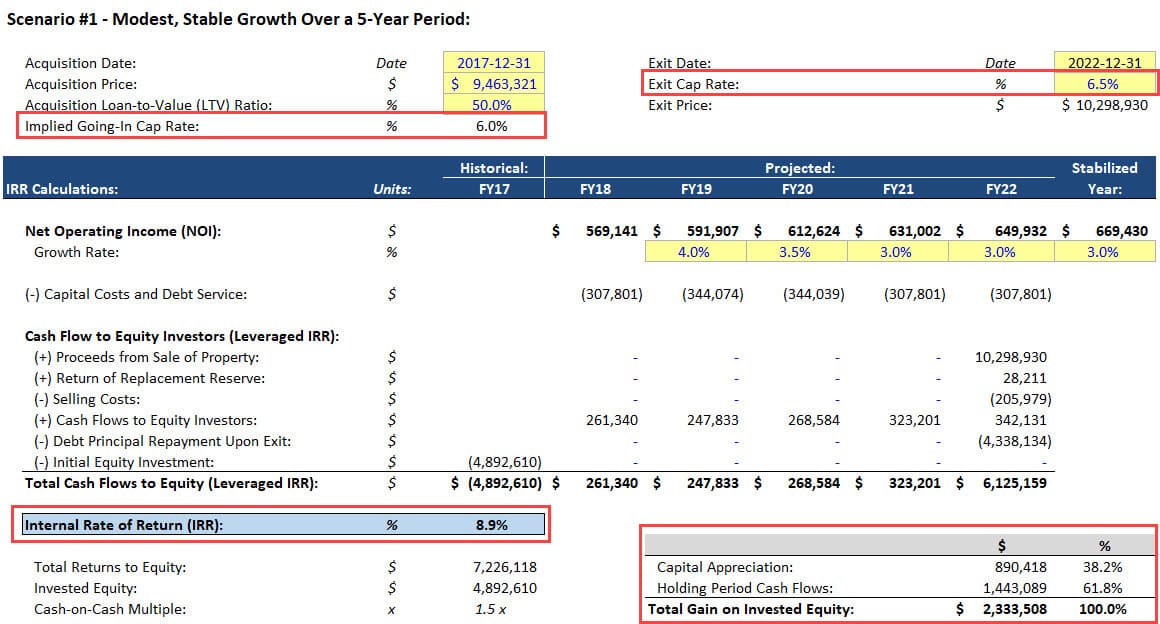

Scenariu #1 – Creștere modestă, stabilă pe o perioadă de 5 ani

În acest caz, NOI al proprietății crește cu 3-4% pe an, iar rata de capitalizare la ieșire crește modest până la 6,5%.5%, deoarece proprietatea îmbătrânește și nu suferă îmbunătățiri majore:

Majoritatea descrierilor online ale Core real estate se opresc aici, dar este mai complicat decât atât, deoarece piața s-ar putea schimba și în timpul perioadei de deținere.

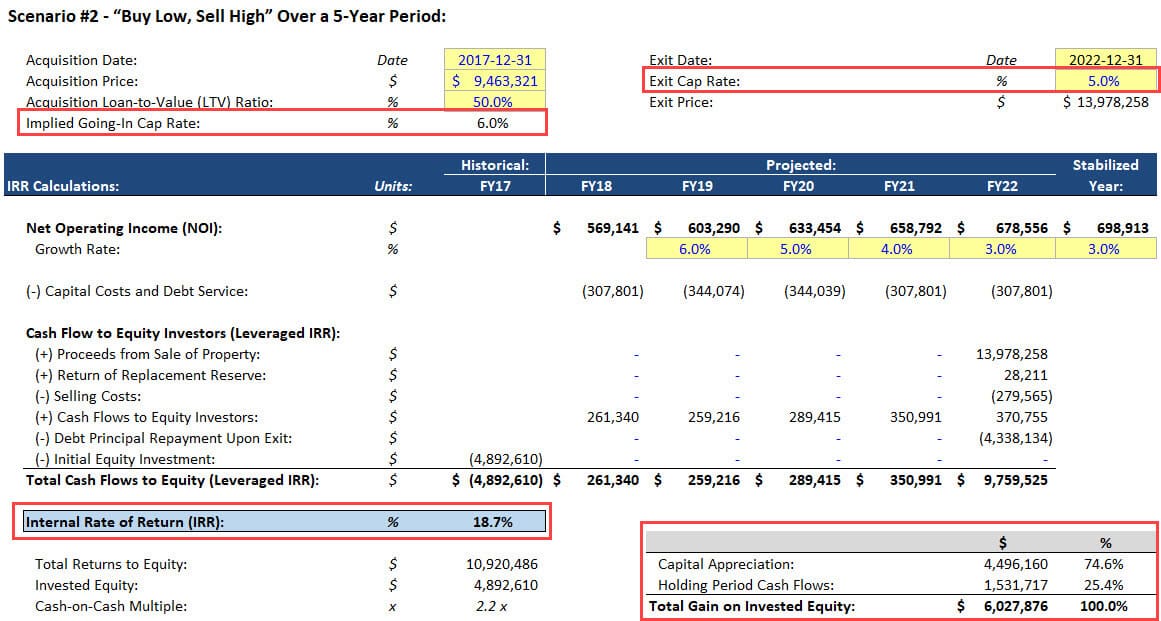

Scenariul #2 – „Buy Low, Sell High” pe o perioadă de 5 ani

În acest scenariu, presupunem că achiziționăm proprietatea spre partea de jos a ciclului de piață, iar apoi o vindem după ce prețurile au crescut timp de mai mulți ani (de ex, scăderea Cap Rate).

Creșterea NOI este, de asemenea, mai mare decât în mod normal în primii câțiva ani, pe măsură ce piața își revine:

Nu este implauzibil să achiziționăm o proprietate la o Cap Rate de 6,0%, să nu facem nicio schimbare majoră și să o vindem la 5.0%, dar, de obicei, acest lucru se întâmplă doar pe o piață cu o creștere ridicată și cu o neconcordanță între cerere și ofertă.

Dacă prezentați o astfel de analiză pentru o tranzacție imobiliară Core, oamenii vor fi în mod natural sceptici, cu excepția cazului în care aveți o mulțime de date care să vă susțină argumentul.

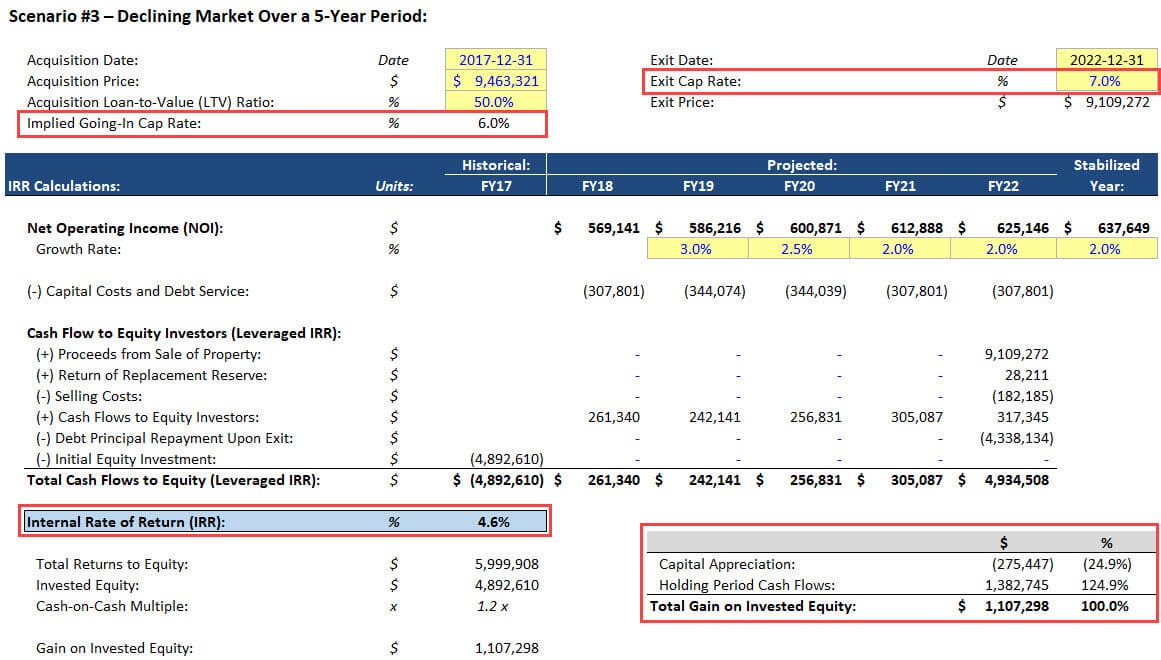

Scenariul #3 – Piața în declin pe o perioadă de 5 ani

În scenariul final, vom presupune că avem ghinion și se întâmplă să achiziționăm proprietatea chiar în momentul în care piața începe să scadă.

Ca urmare, rata Cap Rate crește până la sfârșit, iar NOI crește mai lent:

Acesta fiind spus, tot nu este un „dezastru” – încă evităm să pierdem bani datorită fluxurilor de numerar stabile în perioada de deținere.

Chiar dacă NOI ar scădea modest timp de 1-2 ani și apoi ar începe să crească din nou, IRR ar fi încă pozitivă.

Scopul acestor exemple este de a ilustra faptul că tranzacțiile Core sunt mult mai dependente de mediul de piață și de sincronizare decât celelalte categorii.

Da, dacă totul este stabil, un randament ridicat de o singură cifră este un rezultat probabil, iar cea mai mare parte a câștigurilor va proveni din fluxurile de numerar ale proprietății.

Dar dacă nu, gama de rezultate este destul de largă, iar proprietarul sau investitorul are un control limitat asupra rezultatelor.

Cariere în domeniul imobiliar Core: De ce să lucrezi în domeniu?

După cum am menționat mai sus, aceasta nu este o adevărată „alegere”, deoarece multe firme de investiții imobiliare folosesc strategii diferite.

Cu toate acestea, este corect să spunem că grupurile sau firmele care se concentrează pe strategiile Core sunt cele mai bune dacă vă place să analizați piața și să găsiți proprietăți și regiuni care ar putea fi subevaluate.

Nu veți construi neapărat cele mai complexe modele, deoarece proprietățile achiziționate rămân în mare parte aceleași.

Dar va trebui să înțelegeți ciclurile de piață, datele demografice și oferta/demanda pentru a lua deciziile corecte.

Multor investitori conservatori, cum ar fi pensiile și fondurile de investiții, le plac, de asemenea, proprietățile imobiliare Core datorită percepției că este o clasă de active mai „sigură” care oferă totuși randamente anualizate mai mari decât majoritatea titlurilor cu venit fix.

Așa că, dacă ajungeți să vă concentrați pe Core real estate, ar putea fi la una dintre aceste firme – ceea ce înseamnă un salariu mai mic, dar și ore și stres reduse.

De ce să investiți în Core real estate?

Pentru investitorii individuali, Core real estate este atrăgător din toate motivele menționate mai sus: potențialul de a obține randamente ridicate cu o singură cifră, capacitatea de a fi relativ pasiv și riscul relativ scăzut chiar dacă piața scade.

Există și un alt beneficiu cheie: stabilitatea.

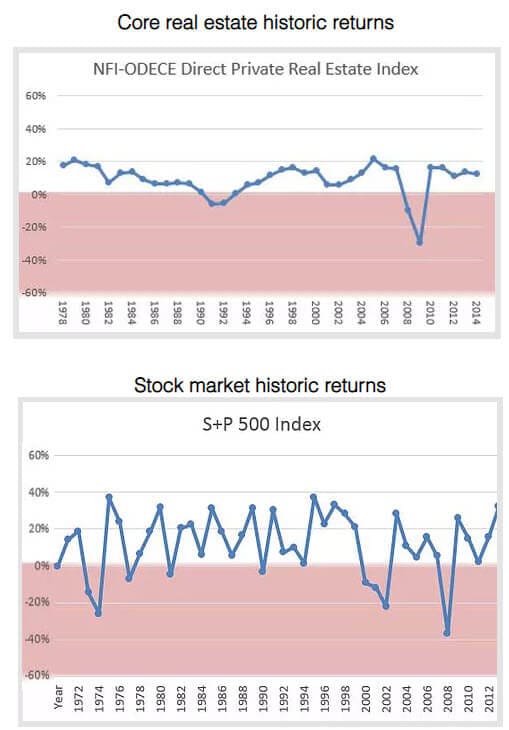

S&P 500 are un randament mediu anualizat mai mare dacă investiți într-un fond indexat S&P și îl păstrați timp de zeci de ani, dar, de asemenea, fluctuează semnificativ de la un an la altul.

În schimb, randamentele proprietăților imobiliare de bază tind să fie mult mai netede și deseori rămân pozitive chiar și atunci când randamentele acțiunilor se prăbușesc în prăpastie (ca în perioada 2000 – 2002).

Acest grafic de la Real Estate Crowdfunding Review rezumă destul de bine:

Core real estate are de asemenea retrageri profunde (vezi cifrele din 2008-2009 de mai sus), dar acestea tind să fie mai puțin frecvente și mai puțin severe decât cele din acțiuni.

Skin in the Game: Why I Invest in Core Real Estate

În interesul dezvăluirii complete, îmi place categoria Core real estate ca și categorie și am investit în ea prin intermediul unor site-uri precum Fundrise.

În jur de 5-10% din activele mele totale sunt în fonduri de acțiuni imobiliare sau proprietăți individuale, iar o bună parte din acestea se află în categoria „Core”.

O fac din motivele descrise mai sus: stabilitate, natura pasivă și randamente ajustate la risc destul de bune.

Inconvenientul este că lichiditatea este limitată, deoarece vânzarea unei proprietăți sau răscumpărarea acțiunilor unui fond sunt mult mai dificile decât vânzarea de acțiuni sau obligațiuni tranzacționate la bursă.

Dar sunt dispus să accept acest lucru dacă înseamnă randamente pozitive într-un an în care majoritatea celorlalte piețe sunt în scădere.

Alteceva?

Asta este tot pentru categoria imobiliară Core.

În continuare, vom trece la categoriile Value-Added și Opportunistic și (poate) ne vom uita și la Core-Plus.

.