Ez egyike a számos stratégiának, amelyet az ingatlanbefektetési magántőke társaságok (és más típusú befektetési cégek) követnek az ingatlanok megszerzése, üzemeltetése és értékesítése során.

A “core”-t a legbiztonságosabb stratégiának tartják, amely a kockázat és a lehetséges hozam szempontjából a legközelebb áll a fix jövedelemhez (kötvényekhez).

Ez általában kevesebb tőkeáttételt használ, mint más stratégiák, nagyon kevés dolog változik az ingatlanokkal kapcsolatban, és a pénzforgalom stabil és kiszámítható.

Szóval, mi romolhat el?

Ha a legtöbb online leírást és magyarázatot követjük erről a kategóriáról, azt mondhatjuk: “Semmi – elég egyszerűen hangzik.”

De mint látni fogod, van néhány olyan finomság, amit a legtöbb forrás elhallgat:

A főbb ingatlanbefektetési kategóriák

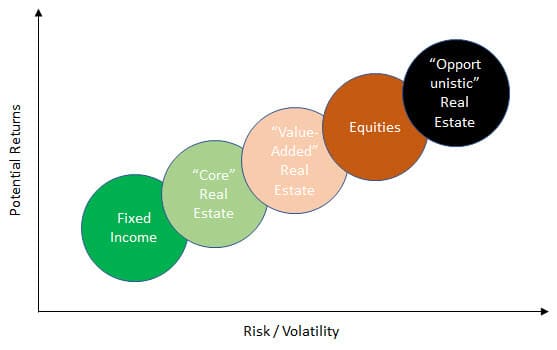

A kereskedelmi ingatlanoknál az egyes ingatlanokba való befektetés négy fő módja a következő:

- Core: Stabilizált, kiforrott eszközök megvásárlása, közel azonos szinten tartása, majd a jövőbeni eladásuk.

- Core Plus: Valami hasonlót csinál, de több változtatást hajt végre, például könnyű javításokat végez az egységeken vagy a berendezésen.

- Értéknövelő: Megvesz egy ingatlant, elvégez egy nagyobb felújítást, amely hónapokig vagy évekig tart, majd a jövőben eladja.

- Opportunista: Új ingatlan fejlesztése az alapoktól kezdve, vagy egy meglévő ingatlan megvásárlása és “átalakítása” más típusúvá (pl, bevásárlóközpontból ipari komplexum), és a jövőben eladni.

Ezek a stratégiák kockázatát és potenciális hozamát itt láthatja (“Core Plus” a “Core Real Estate”-től jobbra lenne):

A sok Core-ügylet valószínű IRR-je a magas egyszámjegyű tartományban van, míg a PE-cégek gyakran 15-20% feletti hozamra törekednek.

Azaz, még ha egy PE cég azt is állítja, hogy “Core” ügyletekkel foglalkozik, valószínűleg “Core-Plus” ügyletekre is törekszik – vagy a piaci ciklus mélypontján szerez ingatlanokat.

A valódi “Core” ügyletek általában konzervatívabb befektetőket vonzanak, például nyugdíjakat és alapítványokat, amelyek alacsonyabb éves hozamot céloznak meg.

Miben különböznek ezek a kategóriák?

Sok cikk a következő pontokat emeli ki a Core, Core-Plus, Value-Added és Opportunista ügyletek közötti különbségként:

- Bérlők: Ez kevésbé igaz a többi kategóriára.

- Helyszínek:

- Tőkeköltségek: A Core tulajdonosok/befektetők keveset költenek tőkefejlesztésre, mert semmi jelentős változás nem történik; ez éppen ellenkezőleg van az értéknövelt és az opportunista ügyletek esetében.

- Stabilitás:

- Tartási időszak: A Core ingatlanok általában stabilizált kihasználtsággal és bérleti díjakkal rendelkeznek, és minden évben kiszámítható pénzáramlással; a többi kategória jobban ingadozik.

- Tartási időszak: A Core ügyletek tartási ideje gyakran hosszabb, mint a többi kategóriáé (pl. 10 év a 3-5 év helyett).

- Tőkeáttétel: A Core ügyletek általában kevesebb tőkeáttételt alkalmaznak (40% vagy kevesebb), mint a többi kategóriába tartozók, amelyek gyakran elérhetik a 60-70%-ot (vagy annál is többet).

- A hozam forrásai:

Meglehetősen sok ingatlanbefektetést végeztem crowdfunding oldalakon, a nyilvános piacokon és ingatlanbefektetési alapokon keresztül, és sok befektetési jegyzetet is láttam ingatlanügyletekről.

Az ingatlan pénzügyi modellezés tanfolyamunk több változatát is elkészítettem valós interjúk során adott esettanulmányok és modellezési tesztek alapján.

Ezek alapján nem értek egyet mindezekkel a pontokkal.

Például rengeteg “Core” és “Core-Plus” ügyletet láttam, amelyek magasabb, például 50-70%-os tőkeáttételt alkalmaznak, mindaddig, amíg a hitelstatisztikák és arányok egészségesek maradnak ezeken a szinteken.

Ez a magasabb tőkeáttétel részben azért van, mert a 2008-2009-es pénzügyi válságot követő mintegy évtizedben a kamatlábak nagyon alacsonyak voltak (lásd: bővebben a kereskedelmi ingatlanhitelezésről és az ingatlanadósság-alapokról).

A tartási időszak is eléggé eltérő, és a való életben ez gyakran a “Eladjuk, amint jó árat kapunk.”

Sok Core-ingatlan található nagyvárosi központokban, de önmagában az elhelyezkedés nem a legjobb módja annak, hogy megkülönböztessük ezeket a kategóriákat.

Végül a Core-ingatlanok stabilabb cash flow-t generálnak, mint a többiek, de nem feltétlenül az a helyzet, hogy a hozam nagy része a tartási időszak alatti cash flow-ból származik.

Amikor például az ingatlanpiac ciklikus mélyponton van, sok befektetési cég alulárazott, stabil ingatlanokat szerez meg.

Aztán megvárják, hogy az árak emelkedjenek, és a ciklus későbbi szakaszában eladják az ingatlanokat, így a hozam nagy része a tőkenövekedésből származik.

Ez a stratégia a ciklus előrehaladtával egyre kevésbé megvalósítható, ezért sok befektető inkább a Value-Added és Opportunistic üzletekre vált.

A lényeg az, hogy a stratégiákat aszerint kell megkülönböztetni, hogy a befektető/tulajdonos mit TESZ a birtoklási időszak alatt: ha az ingatlan alig változik, akkor az egy Core üzlet.

Miért “korlátozott” a Core ingatlanok hozama?

Pontosabb azt mondani, hogy a piaci környezet és az időzítés nagyobb szerepet játszik a Core ügyletek hozamában, mint a többi kategóriába tartozó ügyletek esetében.

Ez teszi a Core kategóriát nagyszerűvé a passzív befektetők számára, akik nem akarnak részt venni a napi irányításban, de nem olyan nagyszerű azok számára, akik a ciklus csúcsán vásárolnak, vagy akik nagyobb kontrollt szeretnének.

Az illusztráció kedvéért nézzük meg egy többlakásos ingatlan (lakóház) Core ügylet hozamának példáját több különböző piaci környezetben.

Ezek a példák az ingatlan pro-forma cikkben található egyik minta módosított változatán alapulnak.

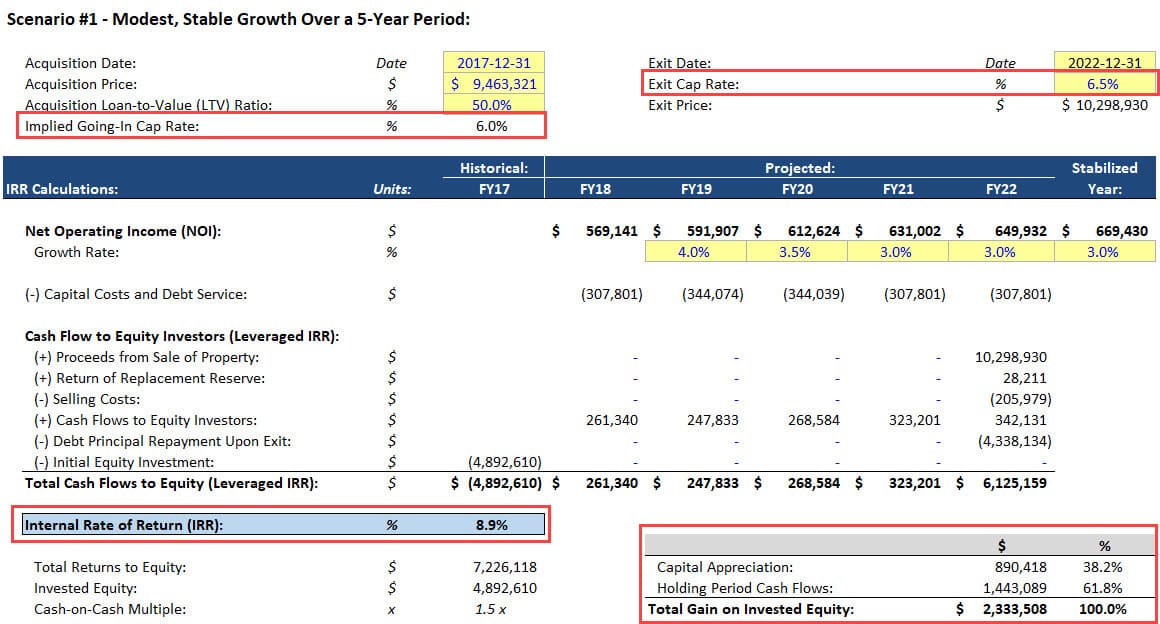

Minden esetben 9,5 millió dollárért szerezzük meg az ingatlant 50%-os LTV mellett, ami 6-os Going-In Cap Rate-t jelent.0%.

Az adósságszolgálat és a tőkeköltségek minden esetben ugyanazok maradnak, de a nettó működési bevétel (NOI) növekedése és a kilépési Cap Rate a piac függvényében változik.

1. forgatókönyv – szerény, stabil növekedés 5 éven keresztül

Ez esetben az ingatlan NOI-ja évente 3-4%-kal nő, és a kilépési Cap Rate szerényen 6-ra emelkedik.5%-ra, mivel az ingatlan elöregszik, és nem végeznek rajta nagyobb fejlesztéseket:

A legtöbb online leírás a Core ingatlanokról itt megáll, de ennél bonyolultabb a dolog, mert a piac a tartási időszak alatt is változhat.

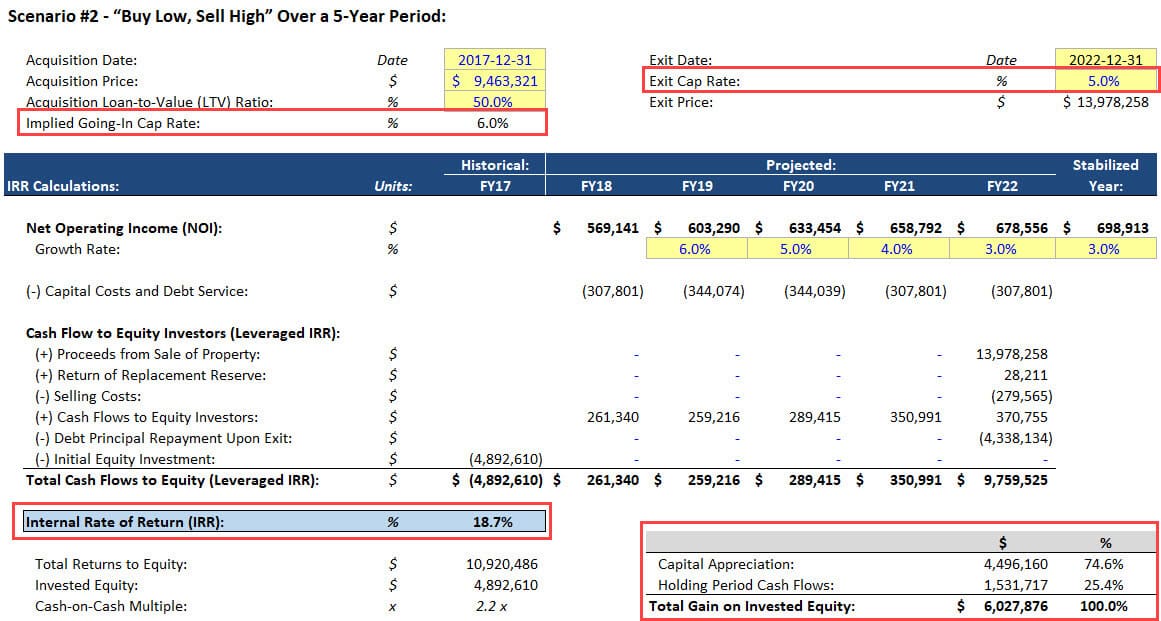

Scenario #2 – “Buy Low, Sell High” Over a 5 Year Period

Ebben a forgatókönyvben feltételezzük, hogy az ingatlant a piaci ciklus mélypontja felé vásároljuk meg, majd több éves áremelkedés után eladjuk (ill, csökkenő Cap Rates).

Az első néhány évben a piac fellendülésével a szokásosnál nagyobb a NOI-növekedés is:

Nem valószínűtlen, hogy 6,0%-os Cap Rate mellett vásárolunk meg egy ingatlant, nem végzünk nagyobb változtatásokat, és 5 %-os Cap Rate mellett adjuk el.0%, de ez általában csak nagy növekedési ütemű piacon fordul elő, ahol a kereslet és a kínálat nem egyezik meg.

Ha egy ilyen elemzést mutat be egy Core ingatlanügyletre vonatkozóan, az emberek természetesen szkeptikusak lesznek, hacsak nem áll rendelkezésére sok adat az érvei alátámasztására.

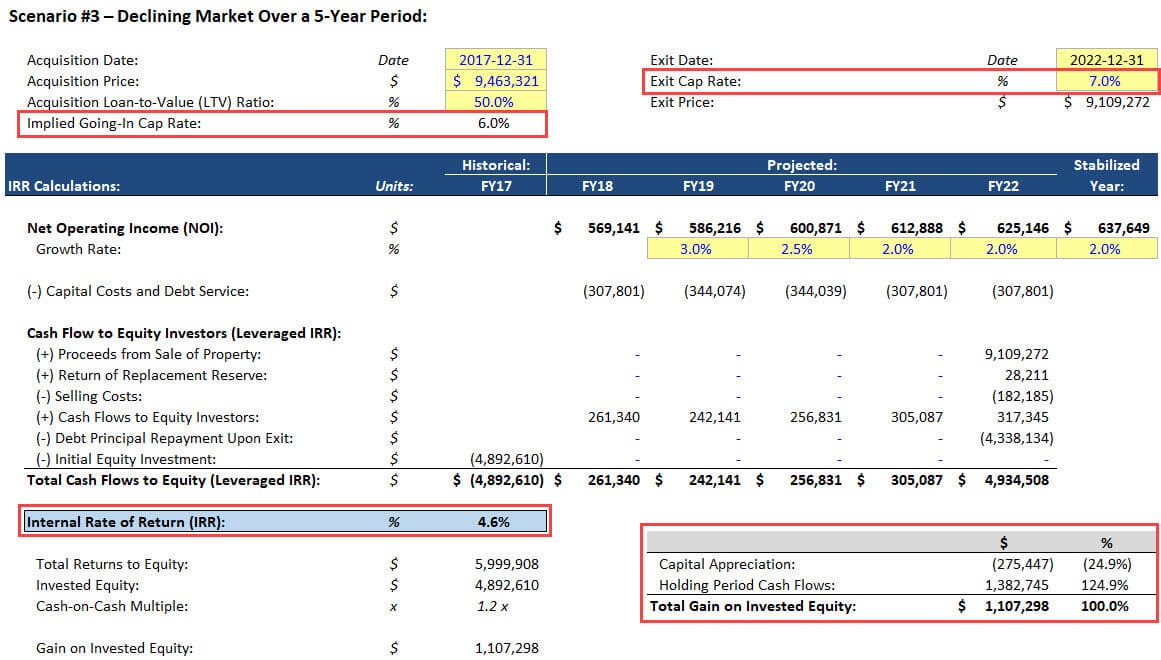

3. forgatókönyv – Hanyatló piac 5 éven keresztül

Az utolsó forgatókönyvben feltételezzük, hogy nincs szerencsénk, és történetesen éppen akkor szerezzük meg az ingatlant, amikor a piac hanyatlani kezd.

Ez azt eredményezi, hogy a Cap Rate a végére emelkedik, és a NOI lassabban növekszik:

Ezzel együtt még mindig nem “katasztrófa” – még mindig elkerüljük a pénzveszteséget, mert a tartási időszak alatt stabil pénzáramlások vannak.

Még akkor is pozitív lenne az IRR, ha az NOI 1-2 évig szerényen csökkenne, majd újra növekedésnek indulna.

A példák lényege annak szemléltetése, hogy a Core ügyletek sokkal inkább függnek a piaci környezettől és az időzítéstől, mint a többi kategória.

Igen, ha minden stabil, a magas egyszámjegyű hozam a valószínű eredmény, és a nyereség nagy része az ingatlan pénzáramlásából származik.

De ha nem, akkor az eredmények skálája meglehetősen széles, és a tulajdonos vagy befektető csak korlátozottan tudja befolyásolni az eredményeket.

Core ingatlanos karrier: Miért érdemes ezen a területen dolgozni?

Mint fentebb említettük, ez nem igazi “választás”, mivel sok ingatlanbefektetési cég különböző stratégiákat alkalmaz.

Mégis elmondható, hogy a Core stratégiákra összpontosító csoportok vagy cégek a legjobbak, ha szereted a piacelemzést és az esetleg alulértékelt ingatlanok és régiók megtalálását.

Nem feltétlenül a legbonyolultabb modelleket fogod felépíteni, mivel a megszerzett ingatlanok nagyrészt ugyanazok maradnak.

A helyes döntések meghozatalához azonban ismernie kell a piaci ciklusokat, a demográfiát és a kínálatot/keresletet.

Sok konzervatív befektető, például nyugdíjak és alapítványok is kedvelik a Core ingatlanokat, mivel úgy vélik, hogy ez egy “biztonságosabb” eszközosztály, amely még mindig magasabb éves hozamot kínál, mint a legtöbb fix kamatozású értékpapír.

Szóval, ha végül mégis a Core ingatlanokra összpontosít, az a cégek valamelyikénél lehet – ami alacsonyabb fizetést, de kevesebb munkaórát és stresszt is jelent.

Miért fektessen a Core ingatlanokba?

Egyéni befektetők számára a Core ingatlanok a fent említett okok miatt vonzóak: a magas egyszámjegyű hozamok lehetősége, a viszonylag passzív viselkedés lehetősége és a viszonylag alacsony kockázat még akkor is, ha a piac csökken.

Van egy másik fontos előny is: a stabilitás.

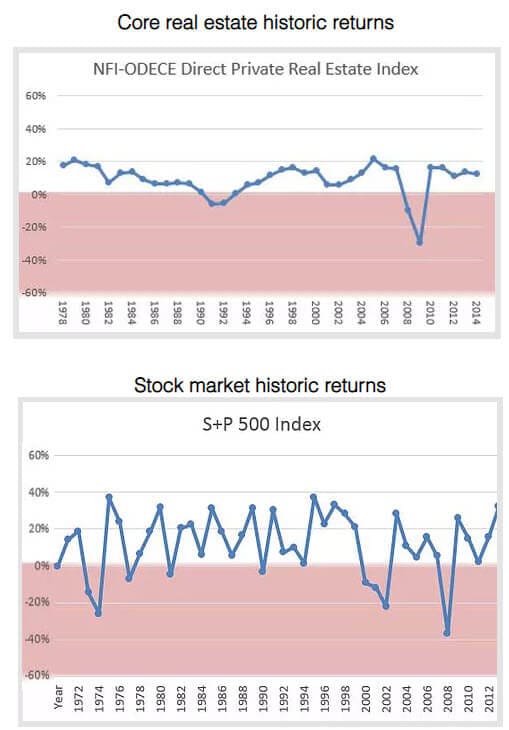

Az S&P 500 átlagos éves hozama magasabb, ha egy S&P indexalapba fektet, és évtizedekig tartja, de az is jelentősen ingadozik évről évre.

A Core ingatlanok hozamai ezzel szemben sokkal egyenletesebbek, és gyakran még akkor is pozitívak maradnak, amikor a részvényhozamok lezuhannak (mint a 2000-2002 közötti időszakban).

Ez a grafikon az Real Estate Crowdfunding Review-tól elég jól összefoglalja ezt:

A core ingatlanoknál is vannak mély visszaesések (lásd a fenti 2008-2009-es számokat), de ezek általában kevésbé gyakoriak és súlyosak, mint a részvényeknél.

Skin in the Game:

A teljes nyilvánosságra hozatal érdekében szeretem a Core ingatlanokat, mint kategóriát, és olyan oldalakon keresztül fektettem bele, mint a Fundrise.

A teljes vagyonom körülbelül 5-10%-a van ingatlan részvényalapokban vagy egyedi ingatlanokban, és ennek jó része a “Core” kategóriában van.

A fent leírt okok miatt teszem: stabilitás, passzív jelleg és meglehetősen jó kockázattal korrigált hozam.

A hátránya, hogy a likviditás korlátozott, mert egy ingatlan eladása vagy egy alapban lévő befektetési jegyek visszaváltása sokkal nehezebb, mint a nyilvánosan forgalmazott részvények vagy kötvények eladása.

De ezt hajlandó vagyok elfogadni, ha ez pozitív hozamot jelent egy olyan évben, amikor a legtöbb más piac csökken.

Más?

Ennyi volt a Core ingatlan kategóriában.

A következőben a Value-Added és az Opportunistic kategóriákba lépünk, és (talán) a Core-Plus kategóriát is megnézzük.