Het is een van de verschillende strategieën die participatiemaatschappijen in onroerend goed (en andere soorten investeringsmaatschappijen) volgen om onroerend goed te verwerven, te exploiteren en te verkopen.

“Core” wordt beschouwd als de veiligste strategie en de strategie die het dichtst bij vastrentende waarden (obligaties) ligt wat betreft risico en potentieel rendement.

Het heeft de neiging om minder hefboomwerking te gebruiken dan andere strategieën, er verandert heel weinig aan het onroerend goed, en de kasstromen zijn stabiel en voorspelbaar.

Dus, wat kan er misgaan?

Als je afgaat op de meeste online beschrijvingen en verklaringen van deze categorie, zou je kunnen zeggen: “Niets – het klinkt vrij eenvoudig.”

Maar zoals u zult zien, zijn er enkele subtiliteiten die de meeste bronnen verdoezelen:

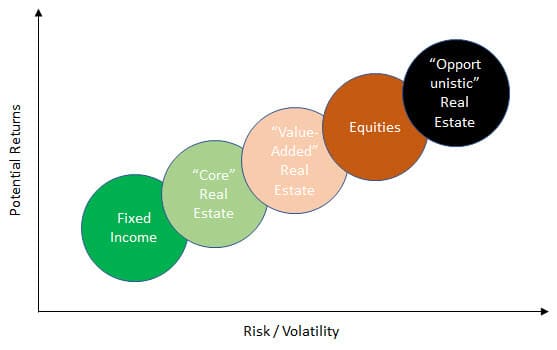

The Main Real Estate Investment Categories

De vier belangrijkste manieren om te investeren in individuele eigenschappen in commercieel vastgoed zijn:

- Core: Koop gestabiliseerde, volwassen activa, houd ze bijna hetzelfde, en verkoop ze in de toekomst.

- Core Plus: Doet iets soortgelijks, maar brengt meer veranderingen aan, zoals lichte verbeteringen aan de eenheden of de inrichting.

- Toegevoegde waarde: verwerft een pand, voltooit een ingrijpende renovatie die maanden of jaren in beslag neemt, en verkoopt het vervolgens in de toekomst.

- Opportunistisch: Ontwikkelt een nieuw pand vanaf de grond, of verwerft een bestaand pand en “herontwikkelt” het tot een ander type (bijv, Winkelcentrum tot industrieel complex), en verkoop het in de toekomst.

U kunt het risico en het potentiële rendement van deze strategieën hier zien (“Core Plus” zou net rechts van “Core Real Estate” staan):

De waarschijnlijke IRR van veel Core-deals ligt in de hoge eencijferige orde van grootte, terwijl PE-bedrijven vaak streven naar een rendement van 15-20%+.

Dus, zelfs als een PE-firma beweert Core deals te doen, is het hoogstwaarschijnlijk ook Core-Plus deals aan het nastreven – of het verwerft eigenschappen op een dieptepunt in de marktcyclus.

Techte Core deals hebben de neiging om conservatievere investeerders aan te trekken, zoals pensioenen en schenkingen, die lagere geannualiseerde rendementen nastreven.

Wat maakt deze categorieën verschillend?

Vele artikelen benadrukken de volgende punten als verschillen tussen Core, Core-Plus, Value-Added, en Opportunistic deals:

- Huurders: Core eigendommen hebben meestal blue-chip, hoge kwaliteit huurders met lange termijn huurcontracten; dit geldt minder voor de andere categorieën.

- Locaties: Kernvastgoed ligt meestal in grote stedelijke centra met veel vraag.

- Kapitaaluitgaven: Core eigenaren/investeerders besteden weinig aan kapitaalverbeteringen omdat er niets groots verandert; het is het tegenovergestelde voor Value-Added en Opportunistic deals.

- Stabiliteit: Core eigendommen hebben de neiging om gestabiliseerde bezettingsgraden en huurprijzen te hebben met een voorspelbare cashflow elk jaar; de andere categorieën fluctueren meer.

- Houdperiode: De houdperiode voor Core deals is vaak langer dan voor de anderen (b.v., 10 jaar eerder dan 3-5 jaar).

- Hefboomwerking: Core deals hebben de neiging om minder leverage te gebruiken (40% of minder) dan die in de andere categorieën, die vaak kunnen oplopen tot 60-70% (of meer).

- Bronnen van Rendement: Kernvastgoed genereert het grootste deel van hun rendement via inkomsten in de huidige periode, maar de andere deal types genereren het grootste deel van hun rendement via waardestijging.

Ik heb een behoorlijke hoeveelheid vastgoedinvesteringen gedaan via crowdfunding-sites, de openbare markten en vastgoedbeleggingsfondsen, en ik heb ook veel investeringsmemo’s voor vastgoeddeals gezien.

En ik heb meerdere versies van onze cursus Real Estate Financial Modeling gemaakt op basis van casestudy’s en modelleringstests die in echte interviews worden gegeven.

Op basis daarvan ben ik het niet eens met al deze punten.

Zo heb ik bijvoorbeeld genoeg “Core” en “Core-Plus” deals gezien die een hogere leverage gebruiken, zoals 50-70%, zolang de kredietstatistieken en ratio’s gezond blijven op die niveaus.

Deze hogere leverage is gedeeltelijk omdat de rentetarieven erg laag zijn geweest in het decennium of zo na de financiële crisis van 2008-2009 (zie: meer over commerciële vastgoedleningen en vastgoedschuldfondsen).

De houdperiode varieert ook nogal, en in het echte leven komt het vaak neer op “We zullen verkopen zodra we een goede prijs krijgen.”

Veel Core-vastgoed bevindt zich in grote stedelijke centra, maar de locatie alleen is niet de beste manier om deze categorieën te onderscheiden.

Ten slotte genereert Core-vastgoed een stabielere kasstroom dan de anderen, maar het is niet noodzakelijkerwijs het geval dat het grootste deel van het rendement afkomstig is van kasstromen in de houdperiode.

Bijv. wanneer de vastgoedmarkt zich op een cyclisch dieptepunt bevindt, zullen veel beleggingsmaatschappijen ondergeprijsde, stabiele panden verwerven.

Dan zullen ze wachten tot de prijzen stijgen en de panden later in de cyclus verkopen, zodat een meerderheid van hun rendement afkomstig is van waardestijging.

Deze strategie wordt minder haalbaar naarmate de cyclus vordert, dus veel beleggers schakelen in plaats daarvan over op Value-Added en Opportunistic deals.

Het komt erop neer dat u strategieën moet onderscheiden op basis van wat de belegger/eigenaar DOET tijdens de houdperiode: als het onroerend goed nauwelijks verandert, is het een Core-deal.

Waarom zijn Core Real Estate Returns “Limited”?

Het is nauwkeuriger om te zeggen dat de marktomgeving en timing een grotere rol spelen in het rendement voor Core-deals dan ze doen voor deals in de andere categorieën.

Dit maakt de Core-categorie geweldig voor passieve beleggers die niet betrokken willen zijn bij het dagelijks beheer, maar niet zo geweldig voor iedereen die op de top van de cyclus koopt, of iedereen die meer controle wil.

Om dit te illustreren, zullen we kijken naar voorbeeldrendementen van een Core-deal voor een multifamilievastgoed (appartementencomplex) in verschillende marktomgevingen.

Deze voorbeelden zijn gebaseerd op een aangepaste versie van een van de voorbeelden in het vastgoed pro-forma artikel.

In alle gevallen verwerven we het pand voor $ 9,5 miljoen bij een LTV van 50%, wat een Going-In Cap Rate van 6 impliceert.0%.

De schuldendienst en kapitaalkosten blijven in alle gevallen gelijk, maar de groei van de netto bedrijfsopbrengsten (NOI) en de Exit Cap Rate veranderen op basis van de markt.

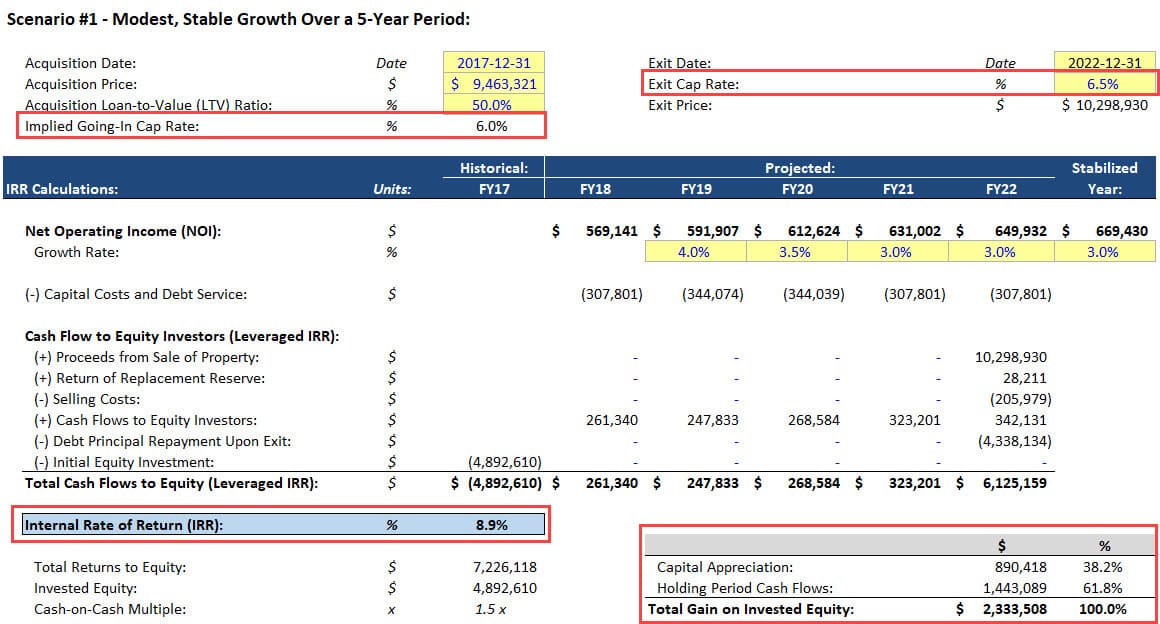

Scenario #1 – Bescheiden, stabiele groei over een periode van 5 jaar

In dit geval groeit de NOI van het pand met 3-4% per jaar, en de Exit Cap Rate stijgt bescheiden tot 6.

De meeste online beschrijvingen van Core Real Estate stoppen hier, maar het is ingewikkelder dan dit omdat de markt ook kan veranderen tijdens de houdperiode.

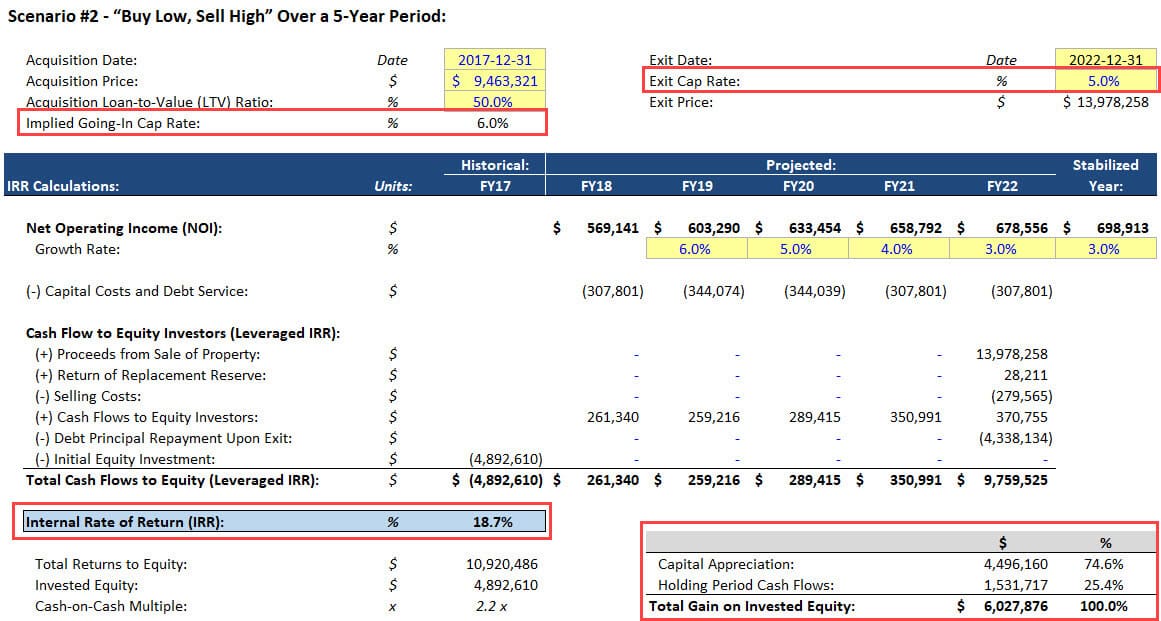

Scenario #2 – “Laag kopen, hoog verkopen” over een periode van 5 jaar

In dit scenario gaan we ervan uit dat we het onroerend goed verwerven tegen de bodem van de marktcyclus, en het dan verkopen nadat de prijzen een aantal jaren zijn gestegen (d.w.z.,

De groei van de NOI is ook hoger dan normaal in de eerste paar jaar wanneer de markt zich herstelt:

Het is niet onwaarschijnlijk om een pand te verwerven tegen een Cap Rate van 6,0%, geen grote veranderingen aan te brengen, en het te verkopen tegen 5,0%, maar meestal gebeurt dit alleen in een periode waarin de markt zich ontwikkelt.0%, maar meestal gebeurt dit alleen in een snelgroeiende markt met een mismatch tussen vraag en aanbod.

Als je een analyse als deze presenteert voor een Core-vastgoeddeal, zullen mensen natuurlijk sceptisch zijn, tenzij je veel gegevens hebt om je argument te ondersteunen.

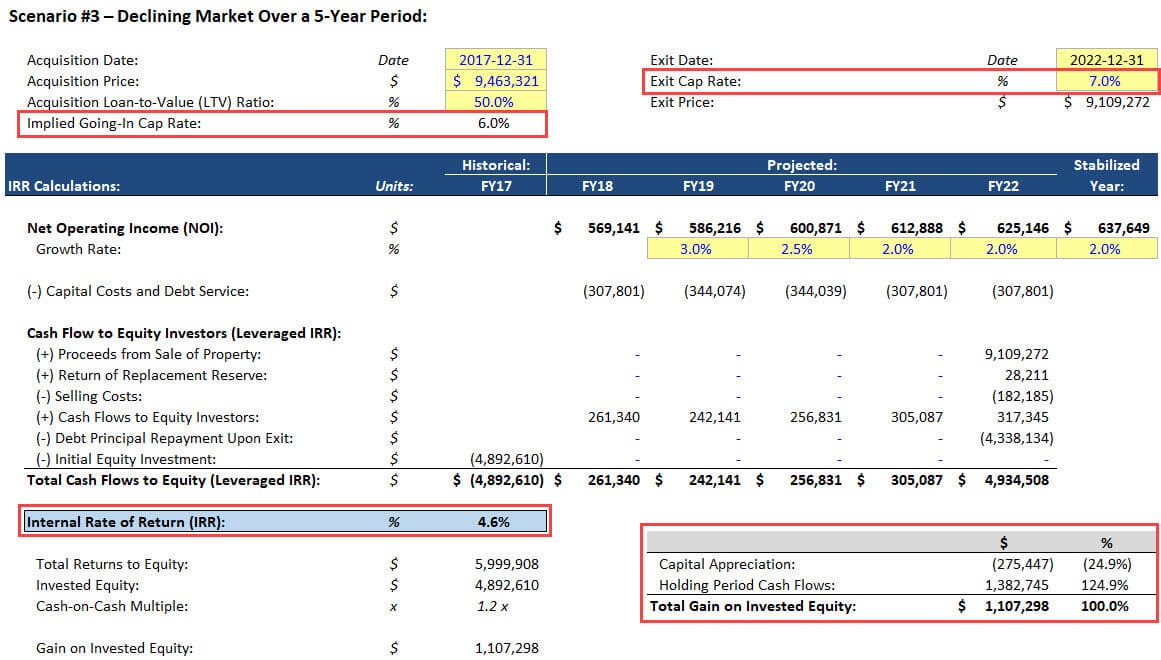

Scenario # 3 – Dalende markt over een periode van 5 jaar

In het laatste scenario gaan we ervan uit dat we pech hebben en toevallig het onroerend goed verwerven precies op het moment dat de markt begint te dalen.

Dientengevolge stijgt de cap rate tegen het einde, en groeit de NOI langzamer:

Dat gezegd hebbende, is het nog steeds geen “ramp” – we vermijden nog steeds geld te verliezen vanwege de stabiele kasstromen in de holdingperiode.

Zelfs als de NOI gedurende 1-2 jaar licht daalt en dan weer begint te groeien, zou de IRR nog steeds positief zijn.

Het punt van deze voorbeelden is om te illustreren dat Core deals veel meer afhankelijk zijn van de marktomgeving en timing dan de andere categorieën.

Ja, als alles stabiel is, is een hoog-enkelcijferig rendement een waarschijnlijke uitkomst, en het grootste deel van de winst zal komen uit de kasstromen van het onroerend goed.

Maar als dat niet het geval is, is het bereik van de uitkomsten vrij breed, en de eigenaar of belegger heeft beperkte controle over de resultaten.

Core Real Estate Carrières: Waarom werken in het veld?

Zoals hierboven vermeld, is dit geen echte “keuze”, omdat veel vastgoedbeleggingsmaatschappijen verschillende strategieën gebruiken.

Het is echter eerlijk om te zeggen dat groepen of bedrijven die zich richten op Core-strategieën het beste zijn als je geniet van marktanalyse en het vinden van eigenschappen en regio’s die mogelijk ondergeprijsd zijn.

Je zult niet noodzakelijkerwijs de meest complexe modellen bouwen, omdat de verworven eigendommen grotendeels hetzelfde blijven.

Maar je zult marktcycli, demografische gegevens en vraag / aanbod moeten begrijpen om de juiste beslissingen te nemen.

Veel conservatieve beleggers zoals pensioenen en schenkingen houden ook van Core-vastgoed vanwege de perceptie dat het een “veiliger” activaklasse is die nog steeds een hoger rendement op jaarbasis biedt dan de meeste vastrentende waarden.

Dus, als je je uiteindelijk op Core-vastgoed richt, zou het bij een van deze van bedrijven kunnen zijn – wat een lager loon betekent, maar ook minder uren en stress.

Waarom investeren in Core Real Estate?

Voor individuele beleggers is Core-vastgoed aantrekkelijk om alle bovengenoemde redenen: het potentieel voor hoge enkelcijferige rendementen, de mogelijkheid om relatief passief te zijn, en een relatief laag risico, zelfs als de markt daalt.

Er is nog een belangrijk voordeel ook: stabiliteit.

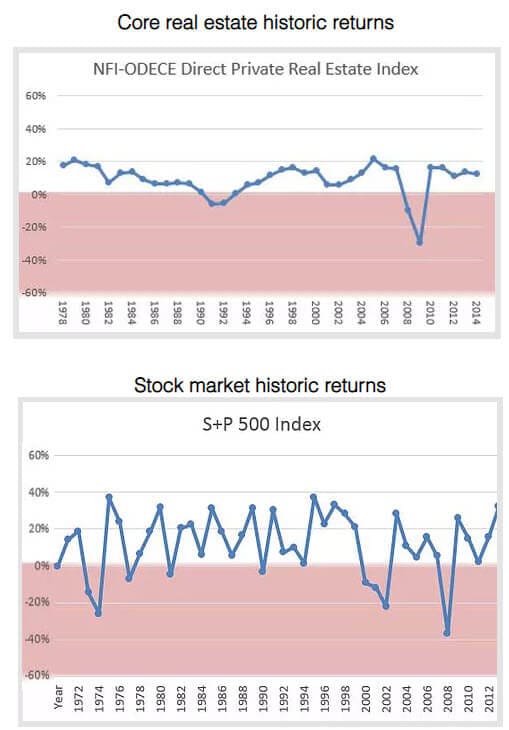

De S&P 500 heeft een hoger gemiddeld rendement op jaarbasis als u belegt in een S&P-indexfonds en het tientallen jaren vasthoudt, maar het fluctueert ook aanzienlijk van jaar tot jaar.

De rendementen van Core Real Estate zijn daarentegen veel gelijkmatiger, en ze blijven vaak positief, zelfs wanneer aandelenrendementen van een klif vallen (zoals in de periode 2000 – 2002).

Deze grafiek van Real Estate Crowdfunding Review vat het vrij goed samen:

Core real estate heeft ook diepe dalen (zie de cijfers van 2008-2009 hierboven), maar ze hebben de neiging om minder frequent en ernstig te zijn dan die in aandelen.

Skin in the Game: Why I Invest in Core Real Estate

In het belang van volledige openheid, ik hou van Core-vastgoed als een categorie en heb erin geïnvesteerd via sites zoals Fundrise.

Rond 5-10% van mijn totale vermogen zit in vastgoedaandelenfondsen of individuele eigendommen, en een groot deel daarvan zit in de categorie “Core”.

Ik doe het om de hierboven beschreven redenen: stabiliteit, het passieve karakter, en een vrij goed voor risico gecorrigeerd rendement.

Het nadeel is dat de liquiditeit beperkt is, omdat het verkopen van een eigendom of het aflossen van aandelen in een fonds veel moeilijker is dan het verkopen van openbaar verhandelde aandelen of obligaties.

Maar ik ben bereid dat te accepteren als het positieve rendementen betekent in een jaar waarin de meeste andere markten omlaag gaan.

Nog iets anders?

Dat is het zo’n beetje voor de Core vastgoedcategorie.

Komen we bij de volgende, gaan we naar de Value-Added en Opportunistic categorieën en (misschien) kijken we ook naar Core-Plus.