É uma das várias estratégias que as empresas imobiliárias de private equity (e outros tipos de empresas de investimento) seguem para adquirir, operar e vender propriedades.

“Core” é considerada a estratégia mais segura e a que mais se aproxima da renda fixa (obrigações) em termos de risco e retorno potencial.

Tende a usar menos alavancagem do que outras estratégias, muito pouco sobre as mudanças de propriedades, e os fluxos de caixa são estáveis e previsíveis.

Então, o que poderia dar errado?

Se você passar pela maioria das descrições e explicações on-line desta categoria, você poderia dizer: “Nada – parece muito simples.”

Mas como você verá, há algumas sutilezas que a maioria das fontes brilham:

As Principais Categorias de Investimento Imobiliário

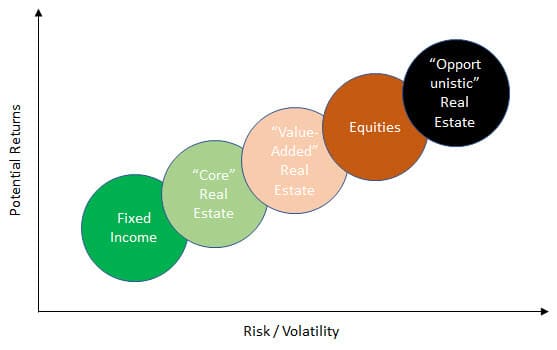

As quatro principais formas de investir em propriedades individuais em imóveis comerciais são:

- Core: Adquirir bens estabilizados e maduros, mantê-los quase iguais e vendê-los no futuro.

- Core Plus: Faça algo semelhante, mas faça mais mudanças, como melhorias leves nas unidades ou no mobiliário.

- Valor Acrescentado: Adquira uma propriedade, faça uma grande renovação que leva meses ou anos para ser concluída, e depois venda-a no futuro.

- Oportunista: Desenvolver uma nova propriedade desde o início, ou adquirir uma já existente e “re-desenvolvê-la” para um tipo diferente (por exemplo, Centro comercial para complexo industrial), e vendê-lo no futuro.

Você pode ver aqui o risco e o retorno potencial dessas estratégias (“Core Plus” seria à direita do “Core Real Estate”):

A provável TIR de muitos negócios “Core” está na faixa dos dígitos altos, enquanto as empresas de PE frequentemente visam retornos de 15-20%+.

Então, mesmo que uma firma de PE afirme fazer negócios com o Core, muito provavelmente também está buscando negócios com o Core-Plus – ou está adquirindo propriedades em um ponto baixo no ciclo do mercado.

Os verdadeiros negócios com o Core tendem a atrair investidores mais conservadores, como aposentadorias e doações, que visam retornos anualizados mais baixos.

O que torna estas categorias diferentes?

Muitos artigos destacam os seguintes pontos como diferenças entre negócios Core, Core-Plus, Value-Added, e Opportunistic:

- Lojistas: Propriedades Core tendem a ter locatários de alta qualidade em arrendamentos de longo prazo; isto é menos verdade para as outras categorias.

- Localizações: As propriedades principais tendem a estar em grandes centros urbanos com muita demanda.

- Capital Spending: Os principais proprietários/investidores gastam pouco em melhorias de capital porque nada muda muito; é o contrário para negócios de Valor Agregado e Oportunistas.

- Estabilidade: As propriedades principais tendem a ter taxas de ocupação e aluguéis estáveis com fluxo de caixa previsível a cada ano; as outras categorias flutuam mais.

- Período de manutenção: O período de retenção para negócios Core é frequentemente mais longo do que para os outros (por exemplo, 10 anos em vez de 3-5 anos).

- Alavancagem: Os negócios do Core tendem a usar menos alavancagem (40% ou menos) do que os das outras categorias, que podem muitas vezes ir até 60-70% (ou mais).

- Fontes de Retorno: Os principais imóveis geram a maior parte do seu retorno via renda no período atual, mas os outros tipos de negócios geram a maior parte do seu retorno via valorização do capital.

Eu fiz uma boa quantidade de investimentos imobiliários via locais de crowdfunding, mercados públicos e fundos de investimento imobiliário, e também vi muitos memorandos de investimento para negócios imobiliários.

E criei várias versões do nosso curso de Modelagem Financeira de Imóveis com base em estudos de caso e testes de modelagem dados em entrevistas reais.

Com base nisso, não concordo com todos esses pontos.

Por exemplo, já vi muitos negócios “Core” e “Core-Plus” que usam maior alavancagem, como 50-70%, desde que as estatísticas e rácios de crédito permaneçam saudáveis nesses níveis.

Essa maior alavancagem é parcialmente porque as taxas de juros têm sido muito baixas na década ou mais após a crise financeira de 2008-2009 (veja: mais sobre empréstimos imobiliários comerciais e fundos de dívida imobiliária).

O período de detenção também varia bastante, e na vida real, muitas vezes se resume a “Venderemos assim que tivermos um bom preço”.

Muitas propriedades Core estão nos grandes centros urbanos, mas a localização por si só não é a melhor maneira de diferenciar estas categorias.

Finalmente, as propriedades Core geram um fluxo de caixa mais estável do que as outras, mas não é necessariamente o caso que a maioria dos retornos vem dos fluxos de caixa no período de detenção.

Por exemplo, quando o mercado imobiliário está em um ciclo baixo, muitas empresas de investimento irão adquirir propriedades estáveis e de baixo preço.

Então eles irão esperar que os preços aumentem e vendam as propriedades mais tarde no ciclo para que a maioria de seus retornos venha da valorização do capital.

Esta estratégia se torna menos viável à medida que o ciclo progride, então muitos investidores mudam para negócios de Valor Agregado e Oportunistas em vez disso.

O resultado final é que você deve distinguir as estratégias de acordo com o que o investidor/proprietário faz durante o período de participação: se a propriedade mal muda, é um negócio Core.

Por que o Core Real Estate Returns “Limited”?

É mais preciso dizer que o ambiente de mercado e o timing desempenham um papel maior nos retornos para os negócios Core do que para os negócios nas outras categorias.

Isso torna a categoria Core ótima para investidores passivos que não querem estar envolvidos na gestão do dia-a-dia, mas não tão ótima para quem compra no topo do ciclo, ou para quem quer mais controle.

Para ilustrar, vamos olhar para os retornos de exemplo de um negócio Core para um imóvel multifamiliar (edifício de apartamentos) em vários ambientes de mercado diferentes.

Estes exemplos são baseados em uma versão modificada de um dos exemplos no artigo pro-forma do imóvel.

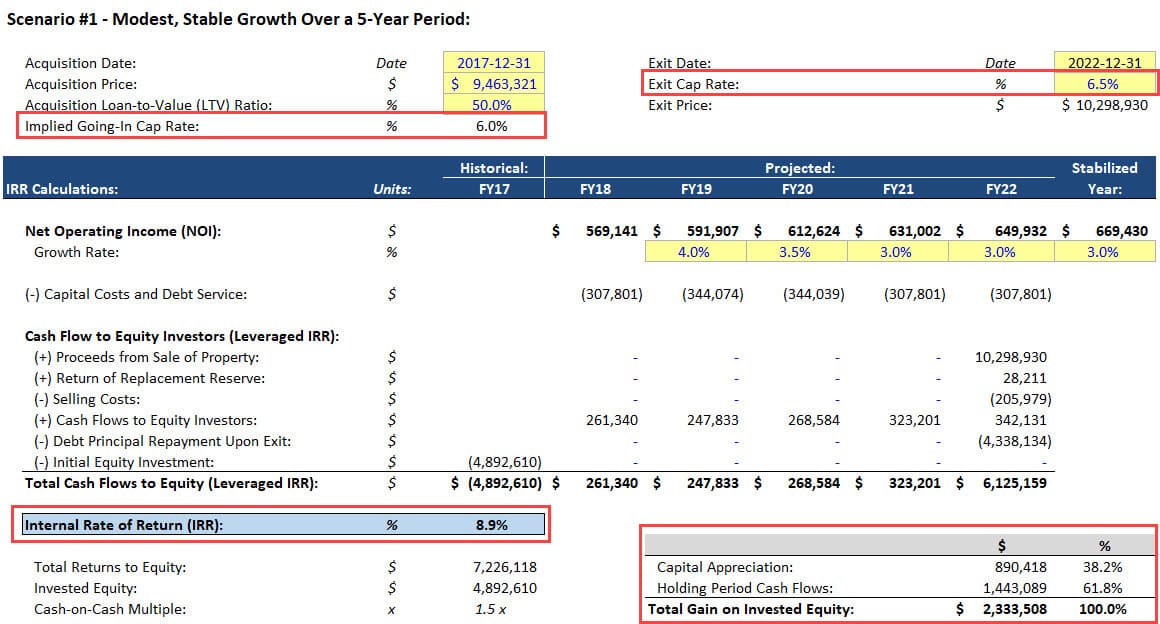

Em todos os casos, adquirimos o imóvel por $9,5 milhões a uma LTV de 50%, o que implica em uma Taxa de Cap de 6.0%.

O Serviço da Dívida e Custos de Capital permanecem os mesmos em todos os casos, mas o crescimento do Lucro Operacional Líquido (NOI) e a Taxa de Taxa de Saída de Capital mudam com base no mercado.

Cenário #1 – Crescimento Modesto, Estável Durante um Período de 5 Anos

Neste caso, o NOI do imóvel cresce a 3-4% ao ano, e a Taxa de Saída de Capital sobe modestamente para 6.5% porque a propriedade envelhece e não sofre grandes melhorias:

Descrições mais online do Core imóveis param aqui, mas é mais complicado do que isso porque o mercado também poderia mudar durante o período de holding.

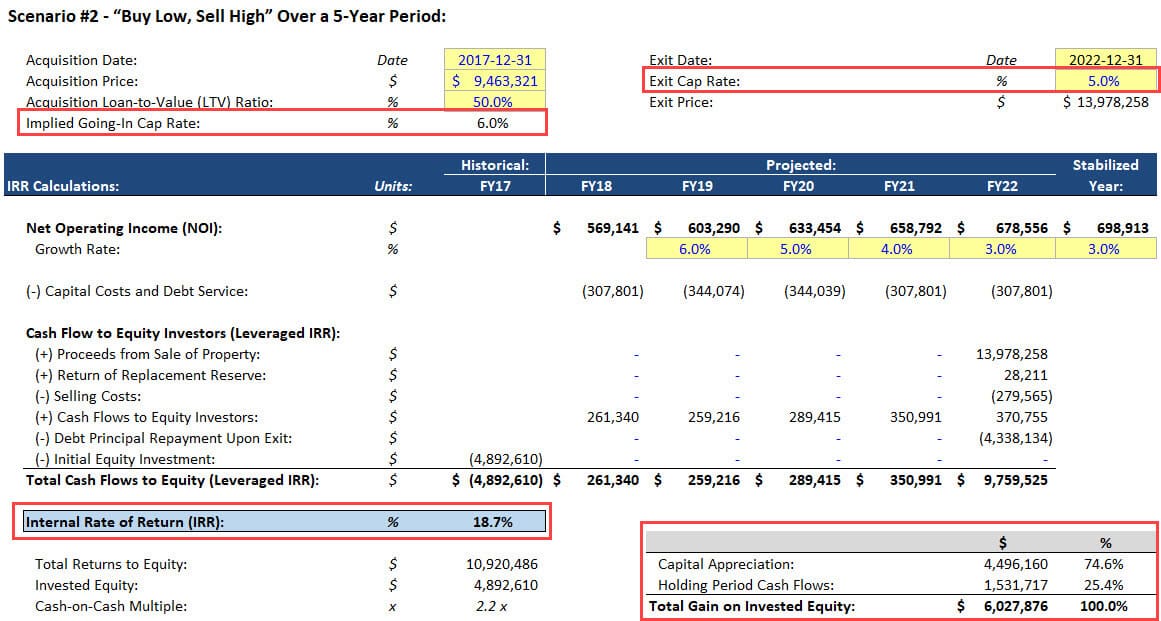

Cenário #2 – “Comprar Baixo, Vender Alto” Durante um período de 5 anos

Neste cenário, assumimos que adquirimos o imóvel em direção ao fundo do ciclo do mercado, e então o vendemos após os preços terem subido por vários anos (ou seja, queda das taxas de capitalização).

OI crescimento também é maior que o normal nos primeiros anos à medida que o mercado se recupera:

Não é implausível adquirir um imóvel a uma taxa de capitalização de 6,0%, não fazer grandes alterações, e vendê-lo a 5.0%, mas normalmente isso só acontece em um mercado de alto crescimento com um desajuste de oferta/demanda.

Se você apresentar uma análise como essa para um negócio imobiliário Core, as pessoas ficarão naturalmente céticas, a menos que você tenha muitos dados para apoiar seu argumento.

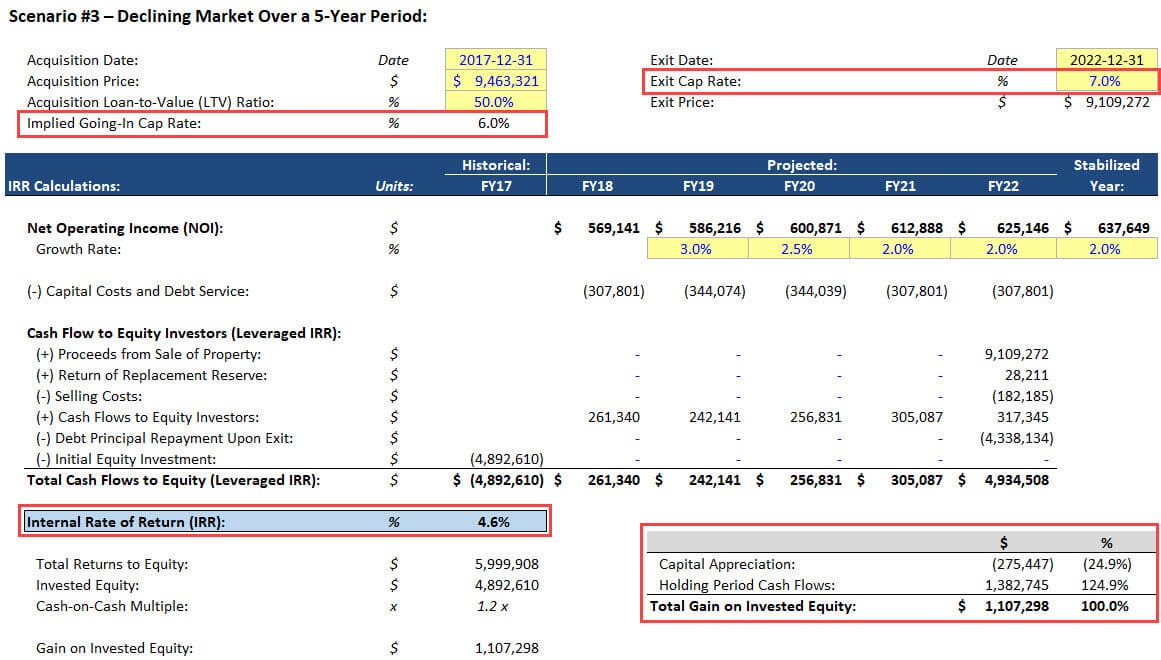

Cenário #3 – Mercado em Declínio durante um período de 5 anos

No cenário final, assumiremos que teremos azar e adquiriremos o direito de propriedade, já que o mercado está começando a declinar.

Como resultado, a taxa de limite aumenta no final, e o NOI cresce mais lentamente:

Dito isto, ainda não é um “desastre” – ainda evitamos perder dinheiro por causa dos fluxos de caixa estáveis no período de manutenção.

Se NOI declinasse modestamente por 1-2 anos e depois começasse a crescer mais uma vez, a TIR ainda seria positiva.

O objectivo destes exemplos é ilustrar que os negócios Core são muito mais dependentes do ambiente de mercado e do tempo do que as outras categorias.

Sim, se tudo for estável, um retorno de alto dígito único é um resultado provável, e a maioria dos ganhos virá dos fluxos de caixa da propriedade.

Mas se não, a gama de resultados é bastante ampla, e o proprietário ou investidor tem controle limitado sobre os resultados.

Centro de Carreiras Imobiliárias: Porque Trabalhar no Campo?

Como mencionado acima, esta não é uma verdadeira “escolha” porque muitas empresas de investimento imobiliário usam estratégias diferentes.

No entanto, é justo dizer que grupos ou empresas que se concentram em estratégias Core são melhores se você gosta de analisar o mercado e encontrar propriedades e regiões que podem ser subvalorizadas.

Você não estará necessariamente construindo os modelos mais complexos, uma vez que as propriedades adquiridas em grande parte permanecem as mesmas.

Mas você precisará entender os ciclos de mercado, demografia e oferta/demanda para tomar as decisões certas.

Muitos investidores conservadores como pensões e doações também gostam do Core por causa da percepção de que é uma classe de ativos “mais segura” que ainda oferece retornos anualizados mais altos do que a maioria dos títulos de renda fixa.

Então, se você acabar se concentrando no Core Real Estate, pode ser em uma dessas empresas – o que significa menor remuneração, mas também redução de horas e estresse.

Por que investir no Core Real Estate?

Para investidores individuais, o Core Real Estate é atraente por todas as razões mencionadas acima: o potencial de retorno de alto dígito único, a capacidade de ser relativamente passivo, e o risco relativamente baixo mesmo que o mercado caia.

Há também outro benefício chave: a estabilidade.

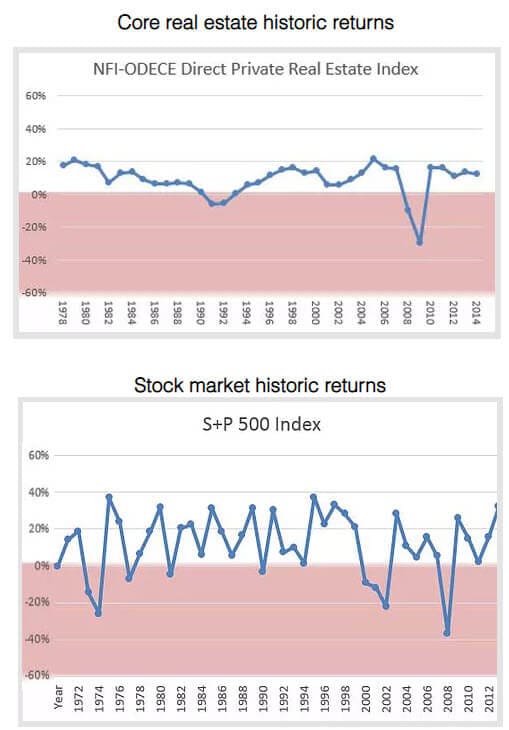

O S&P 500 tem um retorno médio anual mais alto se você investir em um fundo de índice S&P e mantê-lo por décadas, mas ele também flutua significativamente de ano para ano.

Por contraste, os retornos do Core Real Estate Crowdfunding Review tendem a ser muito mais suaves, e muitas vezes permanecem positivos mesmo quando os retornos das ações caem de um penhasco (como no período 2000 – 2002).

Este gráfico da Real Estate Crowdfunding Review resume muito bem:

Core real estate tem drawdowns profundos também (veja os números de 2008-2009 acima), mas tendem a ser menos freqüentes e severos do que os das ações.

Skin in the Game: Por que eu invisto em Core Real Estate

No interesse da divulgação completa, eu gosto de Core Real Estate como uma categoria e tenho investido nele através de sites como Fundrise.

Cinco a 10% do meu ativo total estão em fundos de ações imobiliárias ou propriedades individuais, e uma boa parte disso está na categoria “Core”.

Eu faço isso pelas razões descritas acima: estabilidade, a natureza passiva e retornos razoavelmente bons e ajustados ao risco.

O lado negativo é que a liquidez é limitada porque vender um imóvel ou resgatar ações de um fundo é muito mais difícil do que vender ações ou títulos negociados publicamente.

Mas estou disposto a aceitar isso se isso significar retornos positivos em um ano quando a maioria dos outros mercados estiver em baixa.

Anything Else?

É mais ou menos isso para a categoria Core imobiliária.

A seguir, vamos passar para as categorias Value-Added e Opportunistic e (talvez) olhar para Core-Plus também.