Předplaťte si The Financial Brand e-mailem ZDARMA!

Při každém srovnání společnosti American Express s bankovním sektorem si mnoho bankovních manažerů rychle řekne, že „karetní organizace jsou jiné než bankovnictví“, nebo že „AmEx se zaměřuje pouze na prémiový segment“, nebo dokonce že „AmEx je monolinkový podnik, který nenabízí široký sortiment služeb“. Ačkoli každý z těchto argumentů je platný, American Express může banky a družstevní záložny hodně naučit o tom, jak zdokonalit vše od otevírání nových účtů až po zapojení spotřebitelů a křížový prodej.

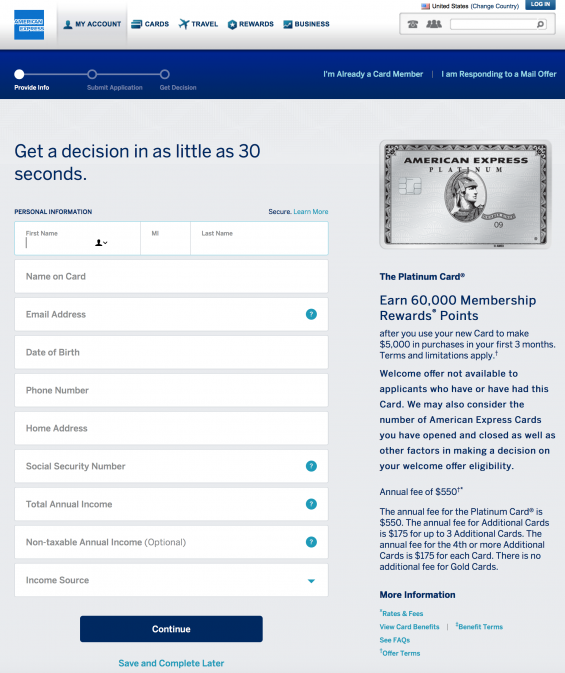

Na vynikající způsob, jakým American Express realizuje budování silných vztahů, jsem si vzpomněl, když jsem se před časem rozhodl požádat o jejich platinovou kartu. Moje žena je členkou AmEx Platinum od roku 1983, zatímco já jsem svůj účet u zlaté karty zrušil před více než dvaceti lety. Mé rozhodnutí po mnoha letech znovu požádat o kartu bylo způsobeno vynikajícím (a vytrvalým) personalizovaným digitálním marketingem společnosti American Express po delší dobu.

Odvětví plateb čelí stejným výzvám a příležitostem jako tradiční bankovnictví, včetně následující dynamiky:

- Rychle se měnící ekosystém, zvýrazněný vyvíjejícími se potřebami spotřebitelů, rostoucí konkurencí a neustálými regulačními změnami

- Zvýšený význam digitálních kanálů

- Zavedení a přijetí nových digitálních technologií

- Zvýšený význam dat a pokročilé analytiky

- Sítě vytlačující tradiční hotovostní a úvěrové transakce

Chcete-li uspět i nadále, musí být každá fáze cesty zákazníka zdokonalena a digitalizována personalizovaným a bezproblémovým způsobem s využitím výše uvedených změn na trhu. Níže jsou uvedeny způsoby, kterými společnost American Express reagovala.

Přečtěte si více: Úspěch jakékoli obchodní organizace, jako je banka, spořitelní a úvěrní družstvo, investiční společnost, pojišťovna nebo karetní hráč, jako je American Express, se maximalizuje, pokud dokážete zjednodušit proces žádosti o nový účet z digitální platformy. Čím méně stisků kláves a čím více základních informací, tím menší je pravděpodobnost, že potenciální zákazník od procesu upustí.

Na první stránce webu American Express Platinum (před podáním žádosti) je hned odkaz na výhody žádosti o kartu.

- Statut VIP u společnosti Uber, včetně kompenzace nákladů na jízdu ve výši 15 USD každý měsíc a bonusové kompenzace ve výši 20 USD v prosinci (hodnota 200 USD)

- 5x bonusové prémiové body za lety a hotely rezervované s kartou Platinum

- 200 USD na kompenzaci vedlejších poplatků leteckých společností (jídlo, zavazadla atd.) při platbě kartou Platinum

- 100 USD kompenzace poplatků TSA PRE nebo Global Entry

- Přístup do více než 1000 letištních salonků

- Další cestovní a concierge výhody Amex

Žádost o kartu American Express nemůže být jednodušší. Tak jednoduchá, že vám dokonce řeknou, že by měla trvat jen 30 sekund. Díky možnosti předvyplnit informace z digitálního zařízení trval proces mé žádosti méně než 30 sekund.

Pokud by potenciální zákazník chtěl proces zastavit a spustit jej znovu později, je tato možnost uvedena v dolní části žádosti. Společnost American Express v žádosti také znovu uvádí výhody získání karty Platinum a kritéria pro rozhodování a související poplatky.

Poučení pro bankovní organizace: Nejdůležitějším poučením pro bankovní organizace je to, jak důležité mohou (a měly by) být digitální end-to-end aplikační procesy. Společnost American Express vytvořila svou aplikaci pro digitální zapojení, včetně možnosti zastavit a znovu spustit proces. Žádost lze snadno vyplnit na počítači nebo mobilním zařízení.

Aby byl spotřebitelský zážitek ještě lepší, proces schvalování žádosti probíhá na počkání. V mém případě to trvalo méně než minutu, což podtrhuje, že back-office společnosti American Express byla vybudována tak, aby tento digitální proces podporovala. Neexistuje žádný důvod, proč by žádost o běžný účet měla být složitější.

Provide a Strong Value Proposition

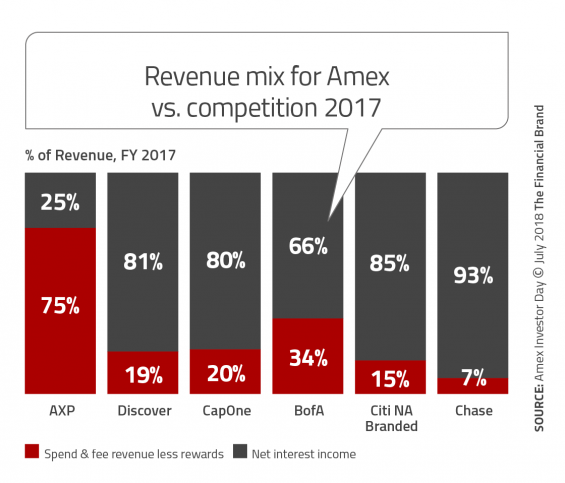

Zatímco bankovní sektor se vydal cestou nabízet spotřebitelům co nejvíce za co nejnižší cenu (často zdarma), společnost American Express vybudovala u svých produktů hodnotovou nabídku, která je v rozporu s většinou konkurence. Například 75 % struktury příjmů u karty Platinum tvoří příjmy z útrat a poplatků na rozdíl od příjmů z úroků. Bank of America je jedinou karetní společností, jejíž příjmy z útrat a poplatků tvoří více než 30 % příjmů.

Tento typ modelu může být podporován pouze tehdy, pokud spotřebitelé věří, že jejich cena odpovídá ceně služby. AmEx sice slouží prémiovému segmentu populace, ale skutečným uživatelem produktu Platinum je cestovatel. Jak naznačuje titulní stránka jejich webových stránek Platinum, společnost American Express názorně ukazuje, jak může středně náročný cestovatel snadno získat hodnotu za svou investici ve výši 550 USD. Nikdy se neomlouvají za účtování poplatku a spotřebitel není nikdy překvapen.

S vědomím, že mají vysokou hodnotu, společnost American Express dokonce obsahuje srovnávací nástroj pro potenciální spotřebitele, aby mohli porovnat jiné karty AmEx nebo alternativních poskytovatelů. Podobně jako to dělá pojišťovna Progressive, tato transparentnost zvyšuje vnímanou hodnotu produktu.

Poučení pro bankovní organizace: Spotřebitelé budou platit za produkty a služby, které považují za hodnotné. I když může být obtížné vytvořit prvotřídní produkt nebo produkt, který má na rozdíl od konkurence výhody, není to nemožný úkol. Na trhu dokonce existují prodejci nabízející služby na klíč, kteří mohou pomoci.

Je také možné vytvořit produkty, které budou sloužit odlišným segmentům populace, Segmenty mohou zahrnovat seniory, mileniály, digitální spotřebitele, malé podniky atd. Díky strojovému učení a umělé inteligenci je dokonce možné vytvářet produkty, v nichž lze nabízet vybrané komponenty na míru každému spotřebiteli. Klíčem k úspěchu je pochopit, komu chcete sloužit, a personalizovat zážitek tak, aby poskytoval přidanou hodnotu.

Maximalizovat hodnotu dat

Abychom udrželi provozní náklady na minimu a maximalizovali hodnotu každého zákazníka, využívá společnost American Express každý možný bod zákaznických dat. Podle 209stránkové prezentace ke Dni investorů 2018 společnosti American Express patří mezi výhody sběru dat od zákazníků a obchodníků:

- Síťové výdaje vytvářejí data ve velkém měřítku

- Nejlepší míra ztrát z podvodů ve své třídě

- Hluboká data a analýzy zákazníků a obchodníků

- Přístup partnerů

- Dynamické možnosti upisování (schvalování úvěrů v reálném čase a žádné předem nastavené limity výdajů)

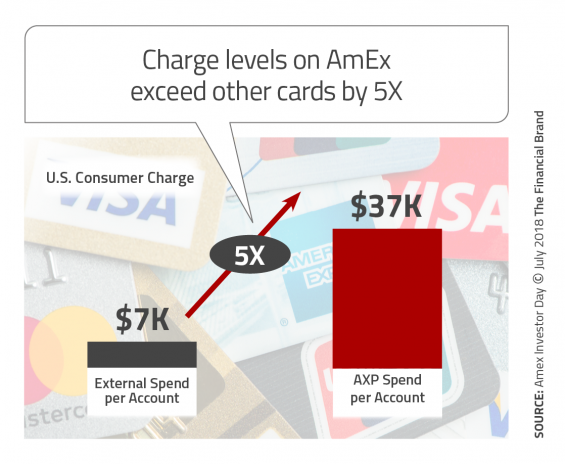

Síla silného upisování a využití dat a historických analýz, umožňuje kartě AmEx Platinum dosáhnout roční úrovně výdajů, která je 5x vyšší než průměr v odvětví pro spotřebitele (37 tisíc USD) a 3x vyšší než průměrná roční úroveň výdajů pro malé podniky (57 tisíc USD).

Poučení pro bankovní organizace: American Express ukazuje, že zaměření na data a analytiku může nejen snížit náklady a podvody, ale také generovat dodatečné příjmy. Budoucnost všech organizací bude záviset na tom, jak dobře se podaří shromažďovat a využívat data ve prospěch finanční instituce a spotřebitele. Tyto poznatky mohou také pomoci v procesu inovací a poskytnout další palivo pro vývoj nových produktů, služeb a firemních strategií.

Podpora digitálního (i fyzického) onboardingu

Proces onboardingu společnosti American Express je rychlý a efektivní a využívá více kanálů. Podle mých zkušeností byl proces onboardingu zahájen ihned po schvalovacím procesu, ale ještě předtím, než jsem viděl svou fyzickou kartu Platinum. Zahrnoval posílení mých výhod Platinum, možnost zaregistrovat se do dalších služeb (např. funkce Pay Over Time). E-mailová komunikace dokonce přichází od platinových partnerů, jako je Amazon, a nabádá k propojení platinové karty s účtem Amazon a k možnosti využívat body AmEx při nákupech na Amazonu.

Kromě digitálního onboardingu je prostřednictvím přímé pošty doručována sada pro nový účet, která pomocí barevných pohlednic posiluje hlavní součásti hodnotové nabídky (registrace mobilní aplikace, kredit 200 USD na Uber VIP, kredit 200 USD na poplatky za letenky, Platinum concierge, přístup do letištních salonků atd.) Nechybí ani pohlednice s žádostí, aby noví členové karty „sdíleli lásku“. To zahrnuje přidání další karty pro dalšího člena rodiny nebo doporučení kamaráda za 15 000 bonusových bodů.

Nejlepší součástí sady pro nový účet je však pravděpodobně samotná karta. Současná platinová karta American Express je z lesklého stříbrného kovu. Karta je dodávána usazená v pěkném dřevěném nosiči, který slouží jako držák na mobilní telefon. Vytváří rozhodně moment „překvapení a potěšení“.

Poučení pro bankovní organizace: Přestože většina bank a družstevních záložen nebude vítat nové zákazníky a členy lesklou kovovou kartou zasazenou do dřevěného držáku, nelze přeceňovat význam posílení nového vztahu digitální i nedigitální komunikací. Společnost American Express si uvědomuje, že jediný způsob, jak se vztah stane ziskovým, je, že nový zákazník bude používat její kartu. Každá komunikace na začátku vztahu připomíná novému zákazníkovi, aby připojil novou kartu ke všem cestovním a pohostinským účtům jako primární platební metodu.

Banky a družstevní záložny musí používat onboardingovou komunikaci, aby dosáhly stejného výsledku. Okamžité zapojení a používání účtu. Měly by být využity všechny kanály. Pro místní organizace je důležité, aby se zájemci o otevření digitálního účtu dostali na pobočku a navštívili svůj „místní“ tým profesionálů. Společnost American Express si uvědomuje vysokou hodnotu zapojení tím, že do tohoto procesu výrazně investuje. Dělá to i vaše organizace?

Podporovat mobilní angažovanost

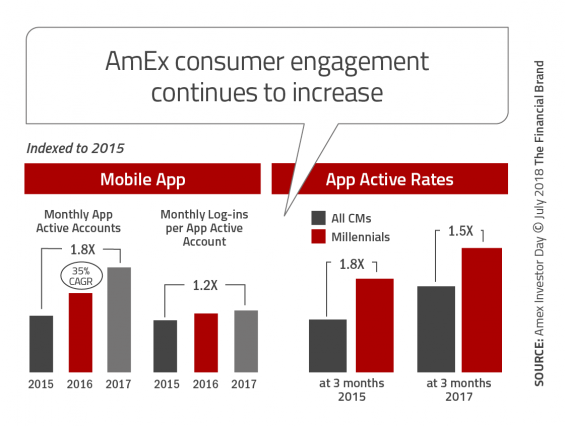

Ve spojení s procesem onboardingu je pro společnost American Express důležité, aby její zákazníci aktivně používali mobilní aplikaci. Od prvních okamžiků vztahu veškerá komunikace (a pobídky) posilují výhody propojení karty Platinum s mnoha externími aplikacemi včetně Uberu, velkých hotelů, velkých leteckých společností, maloobchodníků atd. Jedině tak lze získat peněžní kompenzace, díky nimž je karta Platinum silným finančním rozhodnutím. Je to také jediný způsob, kterým společnost American Express uznává plnou hodnotu vztahu.

Kromě posilování propojení karty Platinum s aplikacemi jiných organizací společnost AmEx neustále podporuje využívání možnosti mobilních plateb kartou Platinum. Neponechávají zapojení mobilních zařízení náhodě – využívají stávající zákazníky jako svou „platformu pro růst“. Mobilní aplikace také posiluje výhody používání a poskytuje snadné odkazy na možnosti benefitů.

Poučení pro bankovní organizace: Mnoho tradičních bankovních organizací se při podpoře mobilního zapojení řídí slavnou větou z filmu Pole snů: „Postavte to a oni přijdou“. Na rozdíl od aktivní podpory využívání běžných účtů, kreditních karet, spořicích produktů nebo investičních služeb je podpora aktivního využívání po počátečním procesu onboardingu malá.

Poučení pro bankovní organizace: Mnoho tradičních bankovních organizací se při podpoře mobilního zapojení řídí slavnou větou z filmu Pole snů: „Postavte to a oni přijdou“. Na rozdíl od aktivní podpory využívání běžných účtů, kreditních karet, spořicích produktů nebo investičních služeb je podpora aktivního využívání po počátečním procesu onboardingu malá.

Pro zvýšení využívání, křížového prodeje, zvyšování hodnoty a loajality je nutné fyzické a digitální zapojení. Jak si společnost American Express uvědomuje, organický růst je mnohem ekonomičtější než snaha o získání nového zákazníka.

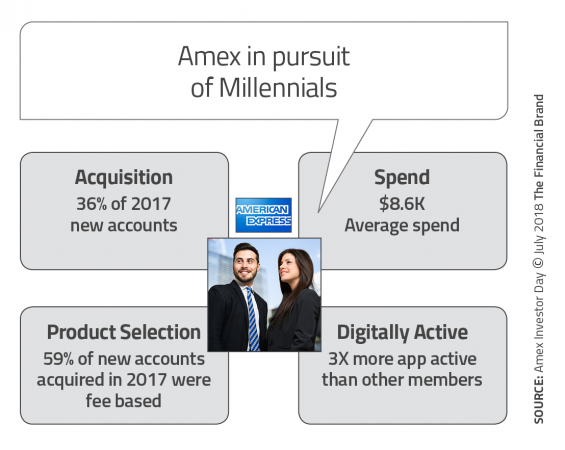

Snaha o vztahy s mileniály

Jedním z nejdůležitějších cílů společnosti American Express je znovu získat hodnotu značky AmEx, a to jak pro mileniály, kteří si neváží stejných složek produktu jako jejich rodiče, tak pro zavedené zákazníky, které zaujaly produkty jako karta Chase Sapphire Reserve. Zatímco „snobský“ půvab karty Platinum není pro mileniály tak důležitý, cestovní výhody a agresivní přístup k technologiím ano.

Kromě cestovních výhod se zdá, že se mileniálům líbí i kovová karta Platinum. Zatímco ostatní generace si zvykly na křehké plastové karty, kovové karty jsou jedinečné. Poprvé je zavedla společnost American Express u své karty Centurian, následovala Chase (Sapphire Reserve) a Citi (Prestige) a nyní opět American Express jako způsob, jak se karta Platinum může odlišit. Nejnověji společnost N26 oznámila zavedení karty N26 Metal.

Zdá se, že úpravy strategie Platinum pro mileniály fungují.

Poučení pro bankovní organizace: Téměř každá organizace poskytující finanční služby horlivě sleduje spotřebitele z řad mileniálů. Nejen kvůli velikosti tohoto segmentu, ale i kvůli výrazně rostoucí hodnotě mileniálního spotřebitele, který se dostává do vrcholného věku utrácení, spoření a půjček.

Poučení pro bankovní organizace: Téměř každá organizace poskytující finanční služby horlivě sleduje spotřebitele z řad mileniálů. Nejen kvůli velikosti tohoto segmentu, ale i kvůli výrazně rostoucí hodnotě mileniálního spotřebitele, který se dostává do vrcholného věku utrácení, spoření a půjček.

Pro získání mileniálního spotřebitele je třeba silně se zasadit o technologickou vyspělost a personalizaci zážitku. Není také na škodu mít výjimečný benefit, který souvisí s potřebami této mladší demografické skupiny. A konečně, marketing na sociálních sítích je pro tento demografický segment důležitější než pro kterýkoli jiný. Výzva – které kanály použít a výběr sdělení a nabídek.

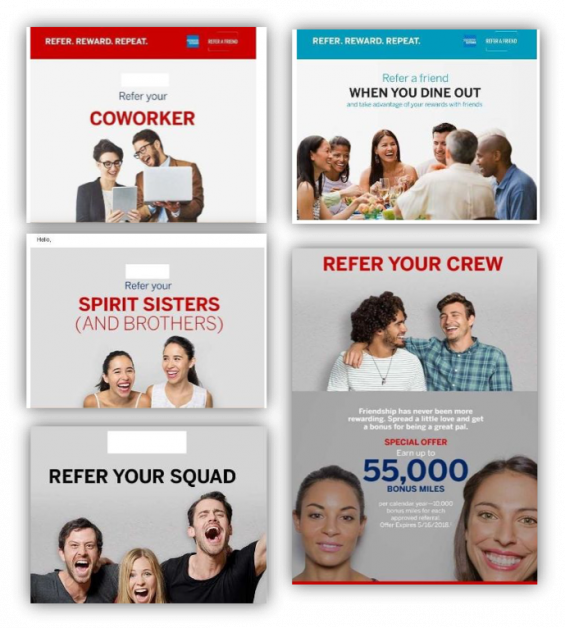

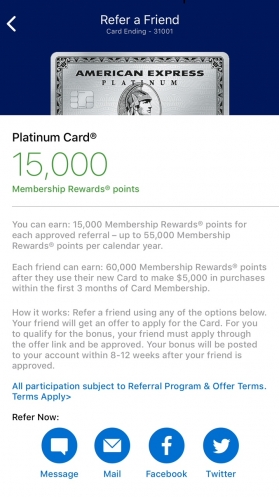

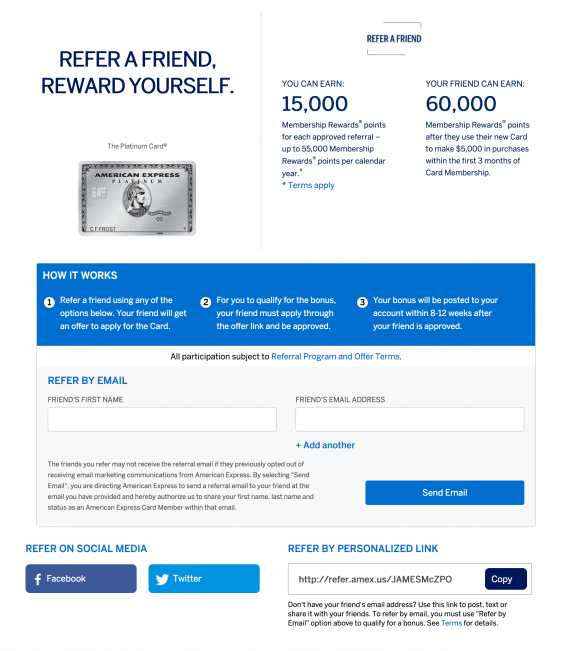

Vybudujte program doporučování přátel

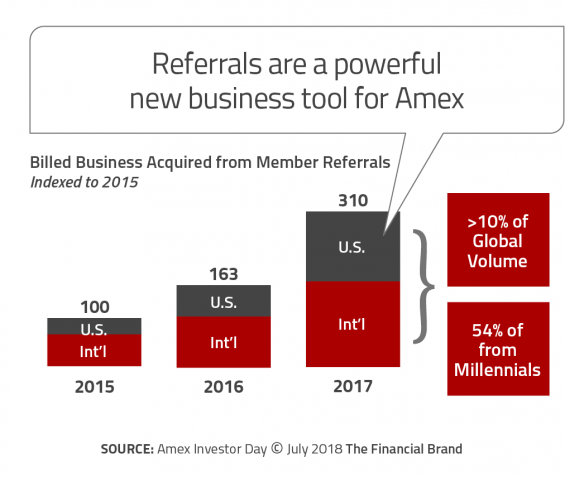

American Express učinil strategické rozhodnutí zaměřit se na využití „zákazníka jako platformy pro růst“. To zahrnuje vybudování programu refer-a-friend, který kombinuje vícekanálovou komunikaci s pobídkami a cílením, které zvyšují šance na úspěch. American Express propaguje program refer-a-friend prostřednictvím online a mobilních kanálů, sociálních médií a e-mailu. Každá kampaň obsahuje obrázky mileniálů.

Příklady e-mailů s laskavým svolením společnosti Comperemedia

Mobilní aplikace Refer-a-Friend

Online aplikace Refer-a-Friend

Snaha využít program Refer-a-Friend ke generování doporučení zřejmě funguje, s více než 10 % nových zákazníků, kteří přišli díky tomuto programu, přičemž 54 % těchto doporučení pochází od zákazníků z řad mileniálů. Poučení pro bankovní organizace: Jen velmi málo bank nebo spořitelních a úvěrních družstev vybudovalo tak robustní program refer-a-friend, jaký má společnost American Express pro svou platinovou kartu. Ty organizace, které tak učinily, obvykle používají spíše nestrukturovaný proces, který neintegruje všechny kanály.

Poučení pro bankovní organizace: Jen velmi málo bank nebo spořitelních a úvěrních družstev vybudovalo tak robustní program refer-a-friend, jaký má společnost American Express pro svou platinovou kartu. Ty organizace, které tak učinily, obvykle používají spíše nestrukturovaný proces, který neintegruje všechny kanály.

Jak jsme viděli v několika lekcích od společnosti AmEx, investice do dosažení cíle se zřejmě vyplatí. Tak je tomu v případě programu American Express Platinum refer-a-friend. A které organizaci by se nelíbila potenciální více než 10% míra růstu z doporučení.

Souhlasíme se společností Comperemedia a jejím hodnocením programu AmEx. „Společnosti by měly zvážit zařazení odkazů na sociální sítě pro doporučování do mobilních aplikací, aby daly najevo svůj zájem o snadnou dostupnost takových programů pro zákazníky a případně pomohly pěstovat vztahy s novými zákazníky. Dále by použití generačního marketingového jazyka, který oslovuje mladé kohorty, mohlo naznačovat, že se banky dokáží ztotožnit s životním stylem mladých zákazníků.“

„Kromě toho, i když by časté používání samostatných zpráv o doporučování mohlo zákazníky odradit, zjednodušené zařazení odkazů „Doporučte přítele“ na konec různých sdělení by mohlo pomoci tuto strategii zavést. Celkově lze říci, že závislost na stávajících zákaznících při křížovém prodeji a doporučování šetří podnikům čas a peníze a také pomáhá zlepšovat vztahy se zákazníky.“

.