Sottoscrivi GRATIS a The Financial Brand via e-mail!

Ogni volta che si fanno paragoni tra American Express e il settore bancario, molti dirigenti bancari si dicono subito: “le organizzazioni di carte sono diverse dalle banche”, o “AmEx si rivolge solo al segmento premium” o anche “AmEx è un business monolinea invece di offrire un ampio assortimento di servizi”. Mentre ognuno di questi argomenti è valido, American Express può insegnare molto alle banche e alle cooperative di credito su come perfezionare tutto, dall’apertura di nuovi conti all’impegno dei consumatori e al cross-selling.

Mi è stato ricordato l’eccellente modo in cui American Express esegue la costruzione di forti relazioni quando ho deciso di richiedere la loro Platinum Card poco tempo fa. Mia moglie è un membro AmEx Platinum dal 1983, mentre io avevo chiuso il mio conto Gold Card più di due decenni fa. La mia decisione di riapplicare dopo molti anni è stata dovuta all’eccellente (e persistente) marketing digitale personalizzato di American Express per un lungo periodo.

L’industria dei pagamenti sta affrontando le stesse sfide e opportunità delle banche tradizionali, comprese le seguenti dinamiche:

- Un ecosistema in rapido cambiamento, evidenziato dall’evoluzione delle esigenze dei consumatori, dall’aumento della concorrenza e dai continui cambiamenti normativi

- Una maggiore importanza dei canali digitali

- Introduzione e accettazione delle nuove tecnologie digitali

- Una maggiore importanza dei dati e delle analisi avanzate

- Reti che sostituiscono le tradizionali transazioni di credito e contanti

Per avere successo in futuro, ogni fase del customer journey deve essere perfezionata e digitalizzata in modo personalizzato e senza soluzione di continuità, approfittando dei cambiamenti del mercato di cui sopra. Di seguito sono riportati i modi in cui American Express ha risposto.

Leggi di più: Alliant Credit Union’s In-House Digital Lending Platform Fuels Growth

Make Digital Account Opening Simple

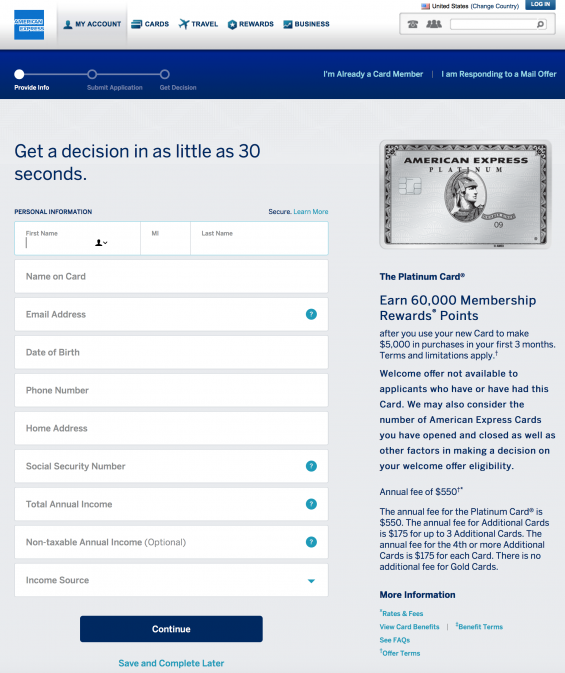

Il successo di qualsiasi organizzazione di vendita come una banca, una cooperativa di credito, una società di investimenti, una compagnia di assicurazioni o un giocatore di carte come American Express è massimizzato se si può rendere il processo di richiesta di un nuovo conto facile da una piattaforma digitale. Minore è il numero di battute e le informazioni di base, minore è la probabilità che il potenziale cliente abbandoni il processo.

Nella prima pagina del sito di American Express Platinum (prima della domanda), c’è un riferimento immediato ai benefici della richiesta della carta.

- Status VIP con Uber, compresi $15 in compensazione dei costi di viaggio ogni mese e un bonus di $20 in dicembre (valore $200)

- 5X punti bonus sui voli e gli hotel prenotati con la carta Platinum

- $200 in compensazione delle spese accessorie delle compagnie aeree (cibo, bagaglio, ecc.) se pagate con la carta Platinum

- $100 compensate contro le tasse TSA PRE o Global Entry

- Accesso a più di 1000 lounge aeroportuali

- Viaggi aggiuntivi e benefici Amex concierge

La richiesta di una carta American Express non potrebbe essere più semplice. Così semplice che ti dicono anche che ci vogliono solo 30 secondi. Grazie alla possibilità di precompilare le informazioni da un dispositivo digitale, il mio processo di richiesta ha richiesto meno di 30 secondi.

Anche se piuttosto sottile sulla richiesta, se un potenziale cliente volesse fermare il processo e ricominciare più tardi, l’opzione è fornita in fondo alla richiesta. L’American Express riafferma anche i vantaggi di ottenere la carta Platinum sulla domanda, così come i criteri di decisione e le spese che ne derivano.

Lezioni per le organizzazioni bancarie: La lezione più importante per il settore bancario è quanto possano (e debbano) essere importanti i processi di applicazione digitale end-to-end. American Express ha costruito la sua applicazione per l’impegno digitale, compresa la possibilità di fermare e riavviare il processo. L’applicazione è facile da completare su un computer o un dispositivo mobile.

Per rendere l’esperienza del consumatore ancora migliore, il processo di approvazione della domanda viene fatto mentre si aspetta. Nel mio caso, ci è voluto meno di un minuto, evidenziando che il back-office di American Express è stato costruito per supportare questo processo digitale. Non c’è motivo per cui una richiesta di conto corrente dovrebbe essere più difficile.

Fornire una forte proposta di valore

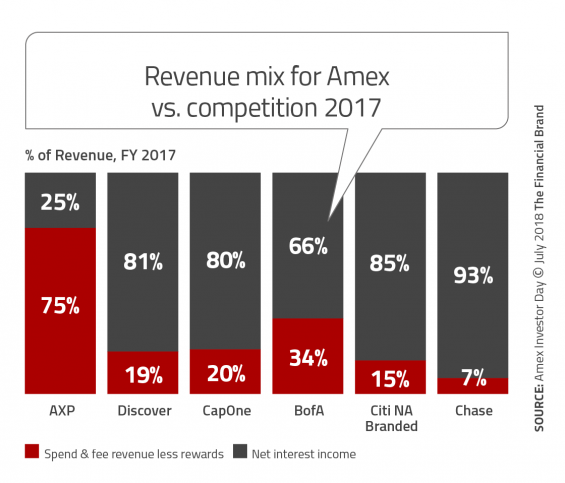

Mentre l’industria bancaria ha intrapreso la strada di offrire il più possibile ai consumatori per il prezzo più basso possibile (spesso gratis), American Express ha costruito una proposta di valore per i suoi prodotti che è in contrasto con la maggior parte della sua concorrenza. Per esempio, il 75% del mix di entrate per la carta Platinum proviene dalla spesa e dal reddito da commissioni, al contrario del reddito da interessi. Bank of America è l’unica società di carte di credito con entrate da spese e commissioni che comprendono più del 30% delle entrate.

Questo tipo di modello può essere sostenuto solo se i consumatori credono che ci sia un valore per il costo del servizio. Mentre AmEx serve un segmento premium della popolazione, il vero utente del prodotto Platinum è un viaggiatore. Come indicato dalla prima pagina del loro sito web Platinum, American Express illustra come un viaggiatore moderato può ottenere facilmente un valore per il suo investimento di 550 dollari. Non c’è mai una scusa per far pagare una tassa e il consumatore non è mai sorpreso.

Sapendo di avere una proposta di alto valore, American Express include anche uno strumento di confronto per i potenziali consumatori per confrontare altre carte AmEx o di fornitori alternativi. Simile a ciò che viene fatto da Progressive Insurance, questa trasparenza aggiunge al valore percepito del prodotto.

Lezioni per le organizzazioni bancarie: I consumatori pagheranno per prodotti e servizi in cui trovano valore. Anche se può essere difficile costruire un prodotto di prima qualità o uno che abbia vantaggi diversi dalla concorrenza, non è un compito impossibile. Ci sono anche fornitori sul mercato che offrono servizi chiavi in mano che possono aiutare.

È anche possibile costruire prodotti per servire segmenti distinti della popolazione, i segmenti potrebbero includere anziani, Millennials, consumatori digitali, piccole imprese, ecc. Con l’apprendimento automatico e l’intelligenza artificiale, è anche possibile costruire prodotti in cui è possibile offrire componenti selezionati su una base personalizzata per ogni consumatore. La chiave è capire chi si vuole servire e personalizzare l’esperienza per fornire un valore aggiunto.

Massimizzare il valore dei dati

Per mantenere i costi operativi al minimo e massimizzare il valore di ogni cliente, American Express sfrutta ogni punto possibile dei dati dei clienti. Secondo le 209 pagine dell’Investor Day Presentation 2018 di American Express, i vantaggi della raccolta dei dati di clienti e commercianti includono:

- La spesa della rete crea dati su scala

- Tassi di perdita di frode migliori della categoria

- Dati e analisi approfondite su consumatori e commercianti

- Accesso dei partner

- Capacità di sottoscrizione dinamica (approvazione del credito in tempo reale e nessun limite di spesa predefinito)

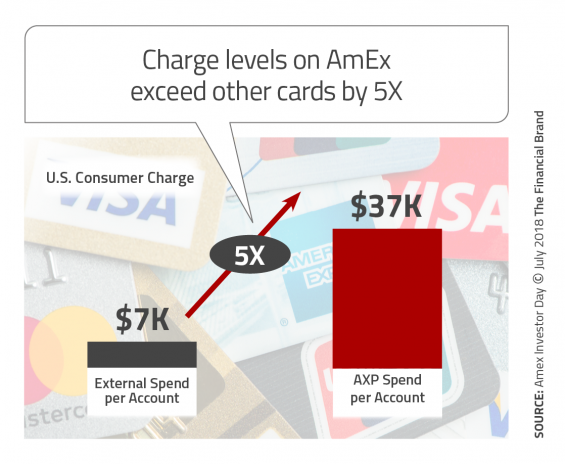

La potenza di una forte sottoscrizione e l’uso di dati e analisi storiche, permette alla carta AmEx Platinum di raggiungere un livello di spesa annuale che è 5 volte la media del settore per i consumatori ($37K) e 3 volte il livello medio di spesa annuale per le piccole imprese ($57K).

Lezioni per le organizzazioni bancarie: American Express illustra che un focus su dati e analisi non solo può ridurre i costi e le frodi, ma può anche generare entrate incrementali. Il futuro di tutte le organizzazioni sarà determinato da quanto bene i dati possono essere raccolti e sfruttati a beneficio dell’istituto finanziario e del consumatore. Queste intuizioni possono anche aiutare nel processo di innovazione, fornendo ulteriore carburante per lo sviluppo di nuovi prodotti, servizi e strategie aziendali.

Supporto all’onboarding digitale (e fisico)

Il processo di onboarding di American Express è rapido e d’impatto, sfruttando più canali. Nella mia esperienza, il processo di onboarding è stato avviato immediatamente dopo il processo di approvazione ma prima ancora di vedere la mia carta Platinum fisica. Questo includeva un rinforzo dei miei benefici Platinum, la possibilità di iscriversi a servizi aggiuntivi (come la funzione Pay Over Time). La comunicazione via e-mail arriva persino dai partner Platinum come Amazon, incoraggiando la connessione della carta Platinum al conto Amazon e la possibilità di utilizzare i punti AmEx per gli acquisti Amazon.

Oltre all’onboarding digitale, viene consegnato per posta diretta un kit per il nuovo conto che rafforza i principali componenti della proposta di valore utilizzando cartoline colorate (iscrizione all’app mobile, 200 dollari di credito Uber VIP, 200 dollari di credito per le tasse aeree, concierge Platinum, accesso alle lounge aeroportuali, ecc.) C’è anche una cartolina che chiede ai nuovi membri della carta di ‘condividere l’amore’. Questo include l’aggiunta di un’altra carta per un altro membro della famiglia o di riferire un amico per 15.000 punti bonus.

Ma, probabilmente il miglior componente del kit del nuovo conto è la carta stessa. L’attuale carta platino American Express è in metallo argentato lucido. La carta viene consegnata in un bel supporto di legno che funge anche da portacellulare. Crea un preciso momento di ‘sorpresa e delizia’.

Lezioni per le organizzazioni bancarie: Mentre la maggior parte delle banche e delle cooperative di credito non darà il benvenuto ai nuovi clienti e membri con una carta di metallo lucido incastonata in un supporto di legno, l’importanza di rinforzare il nuovo rapporto con la comunicazione digitale e non digitale non può essere sopravvalutata. American Express si rende conto che l’unico modo in cui la relazione diventa redditizia è che il nuovo cliente usi la sua carta. Ogni comunicazione all’inizio della relazione ricorda al nuovo cliente di allegare la nuova carta a tutti i conti di viaggio e ospitalità come metodo primario di pagamento.

Banche e cooperative di credito devono usare le comunicazioni di onboarding per ottenere lo stesso risultato. Impegno immediato e utilizzo del conto. Tutti i canali dovrebbero essere utilizzati. Per le organizzazioni locali, è importante portare chi apre un conto digitale nella filiale per visitare il loro team “locale” di professionisti. American Express si rende conto dell’alto valore dell’impegno investendo pesantemente nel processo. La tua organizzazione?

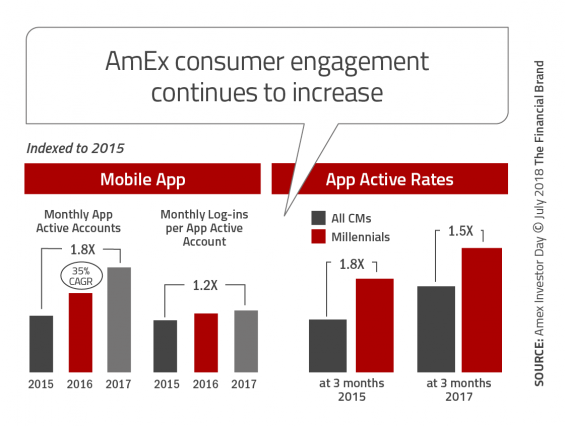

Insieme al processo di onboarding, per American Express è importante che i clienti utilizzino attivamente la loro applicazione mobile. Fin dai primi momenti della relazione, tutte le comunicazioni (e gli incentivi) rafforzano i vantaggi di collegare la carta Platinum a più applicazioni esterne, tra cui Uber, i principali hotel, le principali compagnie aeree, i rivenditori, ecc. Questo è l’unico modo per guadagnare le compensazioni in denaro che rendono la carta Platinum una decisione finanziaria forte. È anche l’unico modo in cui American Express riconosce il pieno valore di una relazione.

Oltre al rafforzamento dell’associazione della carta Platinum alle applicazioni di altre organizzazioni, AmEx promuove continuamente l’uso della capacità di pagamento mobile della carta Platinum. Non lasciano l’impegno mobile al caso – usano i clienti attuali come “piattaforma di crescita”. L’applicazione mobile rafforza anche i benefici dell’uso e fornisce facili collegamenti alle opzioni dei benefici.

Lezioni per le organizzazioni bancarie: Molte organizzazioni bancarie tradizionali seguono la famosa frase del film L’uomo dei sogni, “Costruiscilo e verranno” quando incoraggiano l’impegno mobile. Al contrario della promozione attiva dell’uso di conti correnti, carte di credito, prodotti di risparmio o servizi di investimento, c’è poca promozione dell’uso attivo dopo il processo iniziale di onboarding.

Lezioni per le organizzazioni bancarie: Molte organizzazioni bancarie tradizionali seguono la famosa frase del film L’uomo dei sogni, “Costruiscilo e verranno” quando incoraggiano l’impegno mobile. Al contrario della promozione attiva dell’uso di conti correnti, carte di credito, prodotti di risparmio o servizi di investimento, c’è poca promozione dell’uso attivo dopo il processo iniziale di onboarding.

Per aumentare l’uso, il cross-selling, il miglioramento del valore e la fedeltà, è necessario un impegno fisico e digitale. Come American Express ha capito, la crescita organica è molto più economica che cercare di acquisire un nuovo cliente.

Proseguire le relazioni dei Millennial

Uno degli obiettivi più importanti di American Express è riconquistare il valore del marchio AmEx, sia per i Millennial, che non apprezzano le stesse componenti del prodotto che apprezzavano i loro genitori, sia per i clienti stabiliti che sono stati corteggiati da prodotti come la carta Chase Sapphire Reserve. Mentre il fascino ‘snob’ della carta Platinum non è così importante per i Millennials, i benefici di viaggio e gli approcci tecnologici aggressivi lo sono.

Oltre ai benefici di viaggio, i Millennials sembrano anche apprezzare la carta Platinum in metallo. Mentre le altre generazioni si sono abituate a carte di plastica fragili, le carte di metallo sono uniche. Introdotta per la prima volta dall’American Express per la loro carta Centurian, è stata seguita da Chase (Sapphire Reserve) e Citi (Prestige) e ora di nuovo dall’American Express come un modo per distinguere la carta Platinum. Più recentemente N26 ha annunciato l’introduzione della carta N26 Metal.

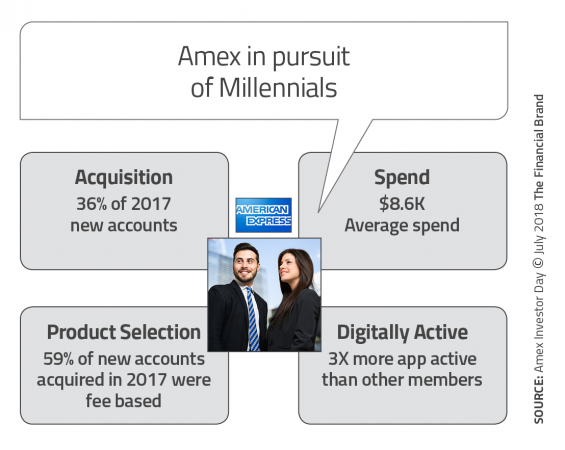

Le modifiche alla strategia Platinum per i Millennials sembrano funzionare.

Lezioni per le organizzazioni bancarie: Quasi tutte le organizzazioni di servizi finanziari stanno inseguendo il consumatore Millennial. Non solo per le dimensioni del segmento, ma per il valore sempre crescente dei consumatori Millennial, che stanno raggiungendo il loro picco di spesa, risparmio e prestito.

Lezioni per le organizzazioni bancarie: Quasi tutte le organizzazioni di servizi finanziari stanno inseguendo il consumatore Millennial. Non solo per le dimensioni del segmento, ma per il valore sempre crescente dei consumatori Millennial, che stanno raggiungendo il loro picco di spesa, risparmio e prestito.

Per conquistare il consumatore Millennial, ci deve essere un forte impegno ad essere tecnologicamente all’avanguardia e a personalizzare l’esperienza. Inoltre, non fa male avere un vantaggio che si distingua e che si riferisca ai bisogni di questa fascia demografica più giovane. Infine, il social media marketing è più importante per questo segmento demografico di qualsiasi altro. La sfida – quali canali usare e la selezione del messaggio e delle offerte.

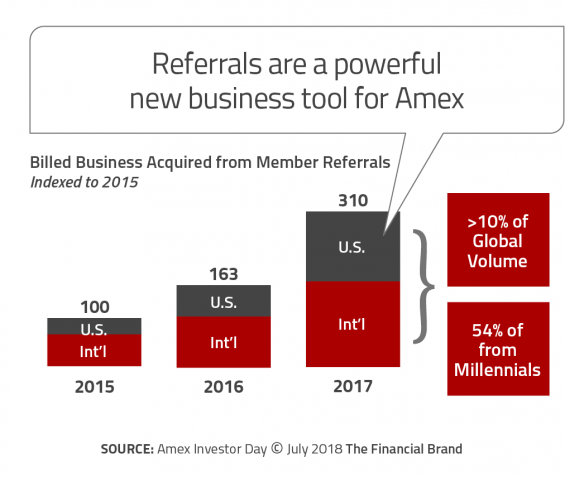

Costruisci un programma “invita un amico”

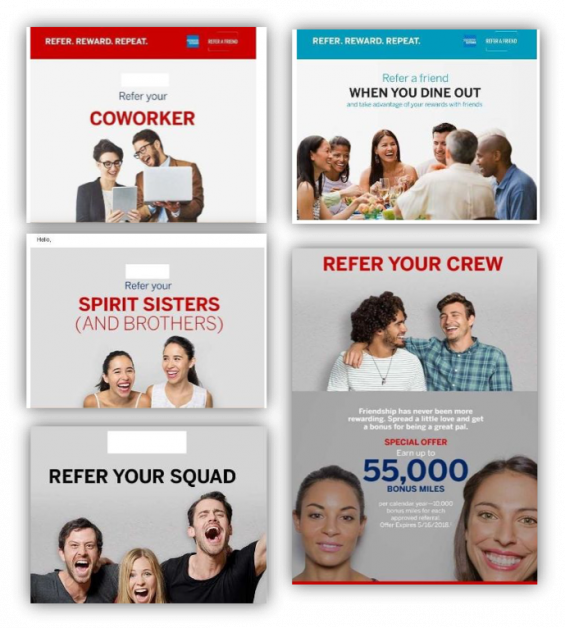

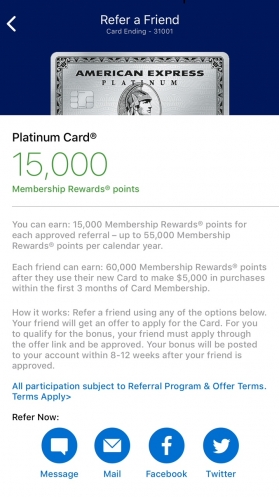

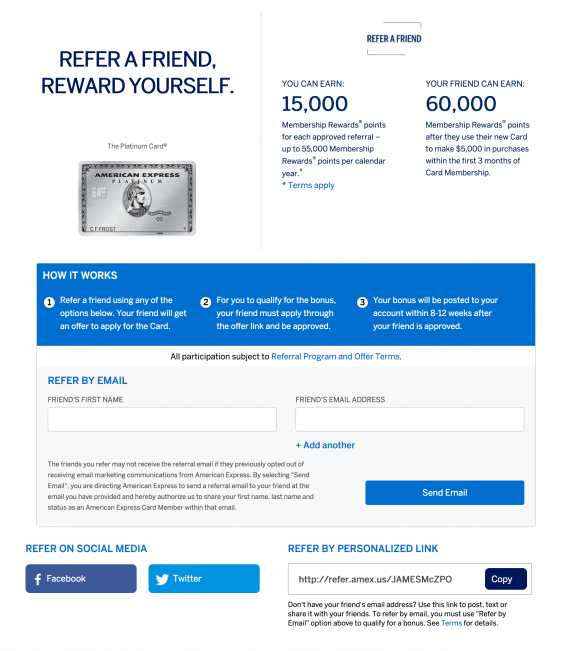

American Express ha preso la decisione strategica di concentrarsi sull’uso del “cliente come piattaforma di crescita”. Questo include la costruzione di un programma refer-a-friend che combina la comunicazione multicanale con incentivi e targeting che migliorano le possibilità di successo. American Express promuove il programma refer-a-friend attraverso i canali online e mobile, sui social media e attraverso le e-mail. Ogni campagna presenta immagini di Millennials.

Esempi di email per gentile concessione di Comperemedia

Applicazione mobile refer-a-friend

Applicazione online refer-a-friend

Lo sforzo di usare un programma refer-a-friend per generare referral sembra funzionare, con più del 10% di nuovi clienti che arrivano come risultato del programma, con il 54% di questi referral provenienti da clienti Millennial. Lezioni per le organizzazioni bancarie: Pochissime banche o cooperative di credito hanno costruito un programma refer-a-friend così robusto come American Express ha per la loro carta platino. Quelle organizzazioni che l’hanno fatto di solito usano un processo poco strutturato che non integra tutti i canali.

Lezioni per le organizzazioni bancarie: Pochissime banche o cooperative di credito hanno costruito un programma refer-a-friend così robusto come American Express ha per la loro carta platino. Quelle organizzazioni che l’hanno fatto di solito usano un processo poco strutturato che non integra tutti i canali.

Come abbiamo visto in diverse lezioni di AmEx, fare un investimento per raggiungere un obiettivo sembra ripagare. È il caso del programma refer-a-friend di American Express Platinum. E quale organizzazione non vorrebbe un potenziale tasso di crescita del 10%+ dai referral.

Siamo d’accordo con Comperemedia e la loro valutazione del programma AmEx. “Le aziende dovrebbero considerare l’inclusione di collegamenti ai social media per i referral nelle applicazioni mobili per mostrare il loro interesse nel rendere tali programmi facilmente accessibili ai clienti, e alla fine aiutare a coltivare le relazioni con i nuovi clienti. Inoltre, l’uso di un linguaggio di marketing generazionale per fare appello alle giovani coorti potrebbe suggerire che le banche sono in grado di relazionarsi con lo stile di vita dei giovani clienti.”

“Inoltre, mentre l’uso frequente della messaggistica di rinvio stand-alone potrebbe dissuadere i clienti, renderla semplice includendo i link “Invita un amico” nella parte inferiore di comunicazioni varie potrebbe aiutare a stabilire la strategia. Nel complesso, dipendere dai clienti esistenti per il cross-selling e i referral fa risparmiare tempo e denaro alle aziende, e aiuta anche a migliorare le relazioni con i clienti.”

.