コア・リアル・エステート。

これは、不動産プライベート・エクイティ企業(および他の種類の投資会社)が、不動産を取得、運営、売却するために取るいくつかの戦略の1つです。

「コア」は最も安全な戦略で、リスクと潜在収益の点で債券(ボンド)に最も近いと考えられています。

他の戦略よりもレバレッジを使用しない傾向があり、物件についてはほとんど変化せず、キャッシュフローは安定して予測可能です。

では、何が間違っているのでしょうか。

このカテゴリに関するほとんどのオンライン説明や解説を読むと、「何もない – かなり単純に聞こえる」と言うかもしれません。「

しかし、あなたが見るように、ほとんどのソースが覆いを隠すいくつかの微妙なものがあります:

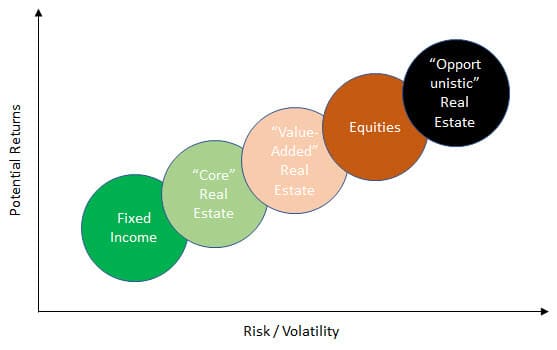

主な不動産投資のカテゴリ

商業用不動産の個々のプロパティへの投資の4つの主要な方法は、次のとおりです:

- Core: 安定した成熟した資産を取得し、ほぼ同じ状態を維持し、将来的に売却する。

- コア・プラス。

- Value-Added: 物件を取得し、数カ月から数年かけて大規模な改修を行い、将来的に売却する。

- Opportunistic: 物件を取得し、数カ月から数年かけて大規模な改修を行い、将来的に売却する。 新規物件を一から開発する、あるいは既存の物件を取得し、異なるタイプの物件に「再開発」する(例,

多くのCore案件のIRRは一桁台後半であるのに対し、PE会社は15-20%以上のリターンを目指すことが多いのです。

そのため、PE会社がコア案件を行うと主張していても、ほとんどの場合、コアプラス案件も追求しているか、市場サイクルの低い時点で物件を取得しています。

真のコア案件は、年金や基金など、より低い年率リターンを目標とする保守的な投資家を惹きつける傾向があります。

これらのカテゴリーは何が違うのか?

多くの記事では、コア、コアプラス、付加価値、およびオポチュニスティック案件の違いとして、次の点を強調しています:

- テナント。 コア物件は優良で質の高いテナントと長期契約を結ぶ傾向があるが、他のカテゴリーではあまり当てはまらない。

- 資本支出:コア物件は、需要が豊富な主要都市にある傾向がある。 資本支出:中核となるオーナー/投資家は、大きな変化がないため、資本改善にはほとんど支出しない。

- 安定性。

- 安定性:コア物件は稼働率や賃料が安定し、毎年のキャッシュフローが予測できる傾向にある。

- 保有期間: コア案件の保有期間は他の案件よりも長いことが多い(例:3~5年ではなく10年)

- レバレッジ: コア案件の保有期間は他の案件の保有期間よりも長いことが多い(例:3~5年ではなく10年)。 コア案件は、他のカテゴリーに比べレバレッジが低い(40%以下)傾向にあり、60~70%(またはそれ以上)にもなることがある。

私は、クラウドファンディングサイト、公開市場、不動産投資ファンドを通じてかなりの量の不動産投資を行ってきましたし、不動産案件の投資メモもたくさん見てきました。

それを踏まえて、これらの指摘すべてに同意するわけではありません。

たとえば、信用統計と比率がそのレベルで健全である限り、50~70% という高いレバレッジを使用する「コア」「コア プラス」案件をたくさん見てきました。

この高いレバレッジは、2008~2009 年の金融危機後の約 10 年間、金利が非常に低いことが一因です(参照:商業不動産融資と不動産債券ファンドについての詳細情報)。

保有期間もかなり幅があり、現実には「いい値段がついたらすぐに売る」ことが多い。

コア物件の多くは主要都市部にあるが、立地だけでこれらを区別することはできない。

最後に、コア物件は他よりも安定したキャッシュフローを上げているが、必ずしも保有期間のキャッシュフローが収益のほとんどになるとはいえない。

例えば、不動産市場が循環的に低水準にあるとき、多くの投資会社は価格が低く安定した物件を取得します。

そして、価格が上昇するのを待って、サイクルの後半に物件を売却し、収益の大部分が資本の増加からもたらされます。

この戦略はサイクルが進むにつれ実行不可能になるので、多くの投資家は代わりに付加価値と機会的取引へと転換しています。

要するに、投資家/所有者が保有期間中に何をするかによって、戦略を区別する必要があるということです。

このため、Coreカテゴリは、日々の管理に関わりたくないパッシブ投資家には最適ですが、サイクルの頂点で購入する人や、より多くのコントロールを望む人にはあまり向いていません。

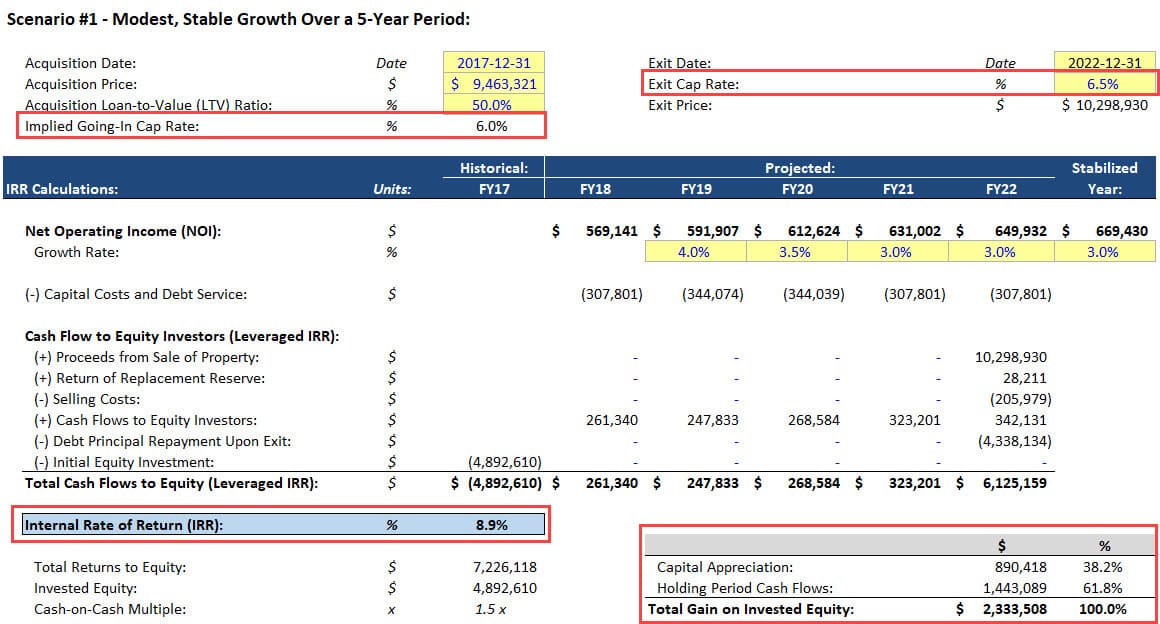

これらの例は、不動産プロフォーマの記事のサンプルの 1 つを修正したものです。

すべてのケースで、950 万ドル、LTV 50% で不動産を取得し、予定利率は 6.1% となります。

すべてのケースで、デット・サービスと資本コストは同じですが、Net Operating Income (NOI) の伸びとExit Cap Rateは市場に応じて変わります。

Scenario #1 – Modest, Stable Growth Over 5 Years Period

このケースでは、物件のNOIは年3~4%で成長し、Exit Cap Rateは6と緩やかに上昇します。5025>

コア不動産のほとんどのオンライン説明はここで終わっていますが、保有期間中に市場も変化する可能性があるので、これより複雑です。

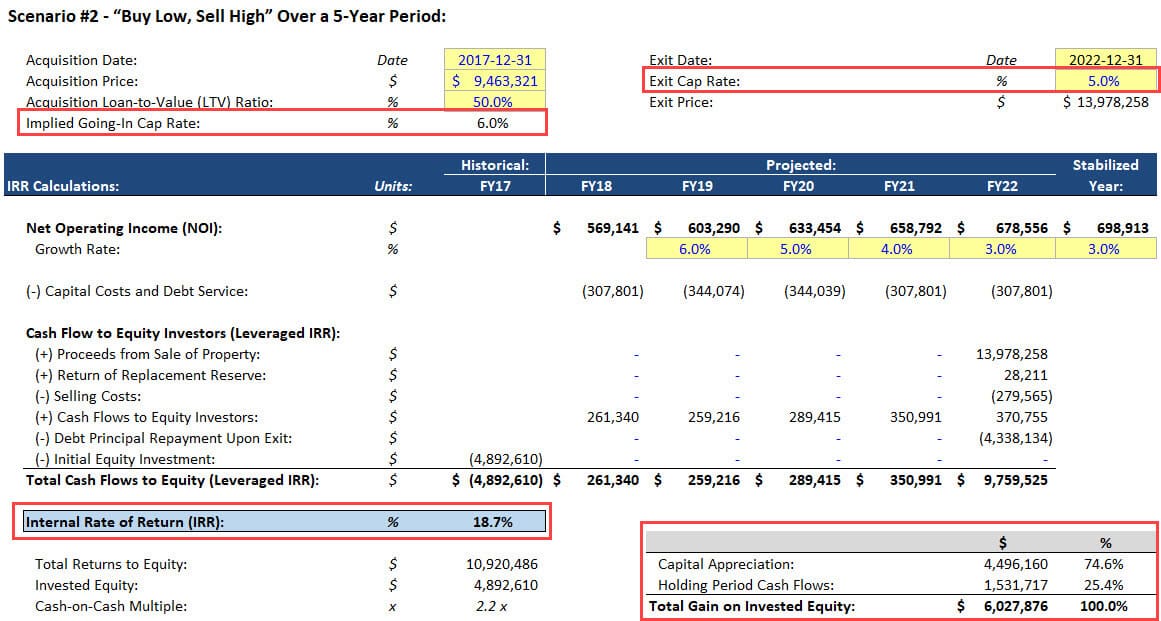

シナリオ 2 – 5 年間の「安く買って高く売る」

このシナリオでは、市場サイクルの底に向かって物件を取得し、数年間価格が上昇した後に売却すると仮定します(つまり、このようになります。

NOI の成長も、市場が回復する最初の数年間は通常より高くなります。

6.0% Cap Rate で不動産を取得して、大きな変化をせず、5 で販売することはありえないことではありません。5025>

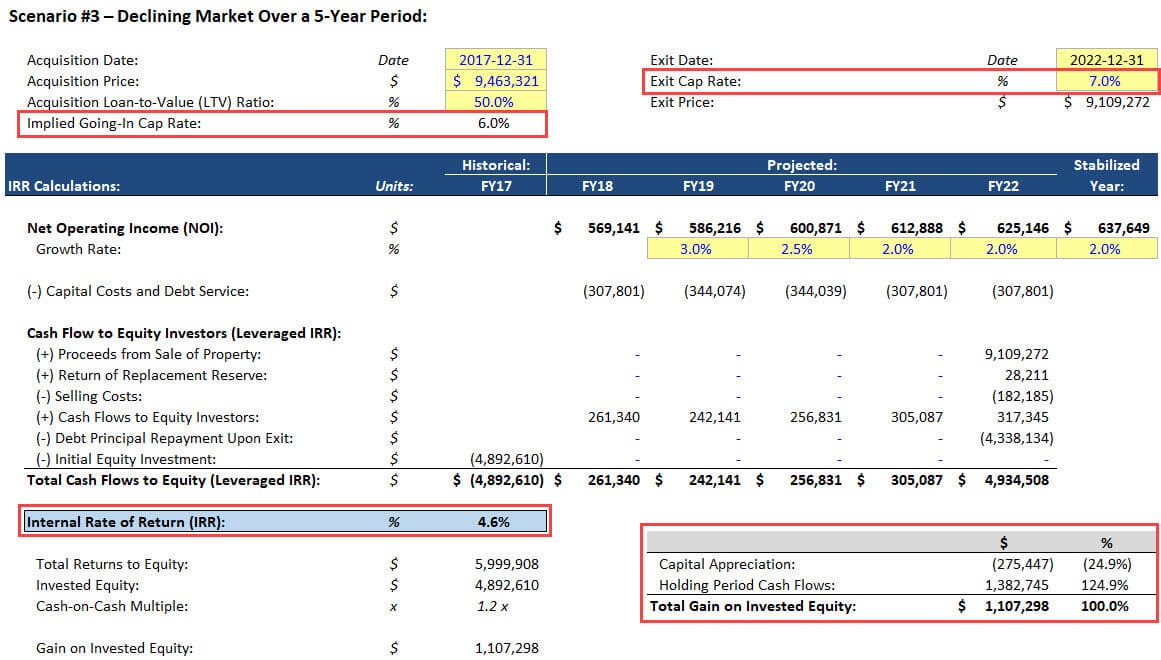

Scenario #3 – Declining Market Over the 5 Years Period

最後のシナリオでは、運悪く、市場が下落し始めたときにたまたま不動産を取得したと仮定しましょう。

その結果、キャップレートは最後まで上昇し、NOI はよりゆっくりと成長します。

NOI が 1~2 年にわたって小幅に減少し、その後再び増加し始めたとしても、IRR は依然としてプラスです。

これらの例のポイントは、コア取引は他のカテゴリよりも市場環境とタイミングにはるかに依存することを説明することです。

確かに、すべてが安定していれば、一桁台の高いリターンはあり得る結果で、利益のほとんどは不動産のキャッシュフローからもたらされるでしょう。

しかし、市場分析を楽しみ、割安な物件や地域を見つけることができるのであれば、コア戦略に焦点を当てたグループや会社が最適であると言うのは妥当でしょう。

しかし、正しい決定を下すために、市場サイクル、人口統計、需要と供給を理解する必要があります。

年金や基金などの多くの保守的な投資家は、それがほとんどの固定利付証券よりも依然として高い年率収益をもたらす「安全な」資産クラスだという認識から、コア不動産を好んでいます。

ですから、もしあなたがコア不動産に注力することになったとしても、それはこれらの企業のうちの1つであるかもしれません。

個人投資家にとって、コア不動産は、一桁台の高いリターンが見込めること、比較的パッシブであること、市場が下落しても比較的リスクが低いことなど、上記のすべての理由から魅力的です。

また、もう一つ重要な利点として安定性があります。P500はS&Pインデックスファンドに投資して数年間保持すれば年平均リターンが高くなりますが、年ごとに大きく変動するのも特徴です。

対照的に、コア不動産のリターンははるかに滑らかである傾向があり、株式リターンが崖から落ちたときでも (2000 ~ 2002 年の期間のように) プラスを維持することがよくあります。

Real Estate Crowdfunding Review のこのグラフは、それをよく要約しています:

SP 500 vs. S SP500 しかし、ポイントは、S&P 500 のリターンの方がはるかに変動が大きいということです。

コア不動産も同様に深いドローダウンがありますが(上記の2008年から2009年の数字を参照)、株式のものよりも頻度や深刻さが低い傾向にあります。

私の総資産の約 5-10% は、不動産株式ファンドまたは個々の不動産に投資しており、その大部分は「コア」カテゴリに属しています。

デメリットは、不動産の売却やファンドの株式の償還は、公開されている株式や債券の売却よりもはるかに難しいため、流動性が制限されることです。

しかし、他のほとんどの市場が下落している年に、それがプラスの収益を意味するなら、私はそれを受け入れたいと考えています。

Anything Else?

コア不動産のカテゴリーは以上です。

次は、バリュー・アッドとオポチュニスティックのカテゴリーに移り、(たぶん)コアプラスにも目を向けます。