Forestil dig en portefølje, som du kan eje hele livet igennem. En portefølje, der klarer sig godt under inflation og under deflation. En portefølje, der fungerer i økonomisk vækst og i økonomisk stagnation. En portefølje til de bedste tider og de værste tider. Det er tanken bag All Weather Portfolio.

All Weather Portfolio blev skabt af Ray Dalio og hans firma Bridgewater Associates, som i øjeblikket er den største hedgefond i verden. Bridgewater forvalter over 150 milliarder dollars i aktiver og er kendt for deres analyse af økonomiske cyklusser som en af de bedste globale makro-hedgefonde på jorden.

Selv om du ikke behøver Bridgewaters raffinement for at få succes som investor, kan deres indsigter fra All Weather Portfolio være gavnlige for den måde, du forvalter dine penge på. Lad os gå i dybden.

Hvad er All Weather Portfolio?

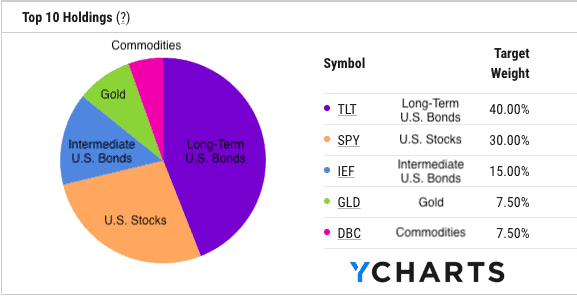

All Weather Portfolio er en investeringsportefølje, hvis formål er at klare sig godt under forskellige økonomiske miljøer. På grund af dette mandat består porteføljen af 55 % amerikanske obligationer, 30 % amerikanske aktier og 15 % hårde aktiver (guld + råvarer) :

Hvorfor denne særlige blanding af aktiver? Fordi denne blanding klarer sig godt under de fire økonomiske miljøer, som Dalio fremhæver:

- Stigende priser (inflation)

- Faldende priser (deflation)

- Stigende vækst (bull markets)

- Faldende vækst (bear markets)

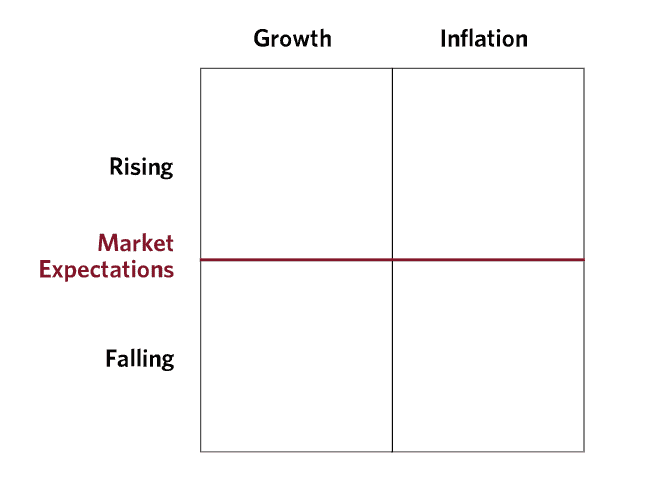

Dalio og Bridgewater har indrammet disse fire økonomiske miljøer i en matrix som sådan:

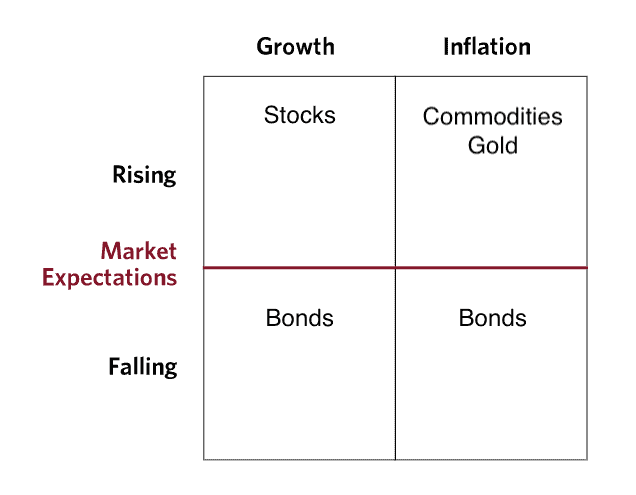

Fra denne matrix kan vi så afgøre, hvilke aktiver der klarer sig bedst under hvilket økonomisk regime. I perioder med stigende priser har råvarer og guld f.eks. en tendens til at klare sig godt, og i perioder med faldende priser har obligationer en tendens til at klare sig godt. I perioder med stigende vækst har aktier en tendens til at klare sig godt, og i perioder med faldende vækst har obligationer en tendens til at klare sig godt.

Med disse oplysninger kan vi nu udfylde matricen med det bedst præsterende aktiv under hvert økonomisk miljø:

Herfra kan man begynde at se, hvorfor All Weather Portfolio har en højere allokering til obligationer end aktier og en højere allokering til aktier end hårde aktiver (guld + råvarer). Da alle fire økonomiske miljøer ikke forekommer med samme hyppighed (dvs. høj vækst er mere almindeligt end høj inflation), er vægtningen af aktiverne fastsat for at afspejle dette.

Selv om dette er en oversimplificering af, hvordan aktiver reagerer under forskellige økonomiske regimer, kommer det ind på den centrale idé bag All Weather Portfolio. Hvert aktiv klarer sig forskelligt alt efter, hvad der sker i det makroøkonomiske miljø, så din porteføljeallokering bør afspejle dette.

Dette kan virke som en mærkelig måde at investere på, men en forståelse af All Weather Portfolioens historie giver mere klarhed.

Hvordan startede det?

Den fulde historie bag All Weather Portfolio har næsten tre årtier på bagen. Efter at have grundlagt Bridgewater i 1975 ønskede Ray Dalio at forstå, hvordan aktiver klarede sig efter økonomiske overraskelser. Da priserne på aktiver bestemmes af markedsdeltagernes kollektive forventninger til fremtiden, er det eneste, der kan forårsage et større skift i priserne på aktiver, noget uventet (dvs. en overraskelse).

Derfra denne ramme satte Dalio og hans kolleger sig for at skabe en portefølje, der ville være ligegyldig over for disse former for økonomiske overraskelser. Som et resultat heraf skabte de i 1996 All Weather-fonden. I første omgang blev den brugt til at huse Dalios trustaktiver, men Bridgewaters All Weather-fond voksede efterhånden til 46 mia. dollar i aktiver i 2011.

Fondens formål matchede Dalios oprindelige påstand om at skabe en portefølje, der ikke ville reagere voldsomt på økonomiske overraskelser. Som Bridgewater udtaler i The All Weather Story:

Markedsdeltagerne kunne blive overrasket af inflationsforskydninger eller et vækstbrag, og All Weather ville tøffe videre og give attraktive, relativt stabile afkast. Strategien var og er passiv; med andre ord var dette den bedste portefølje, som Ray og hans nære medarbejdere kunne opbygge uden krav om at forudsige fremtidige forhold.

Dette var den centrale idé for Dalio og Bridgewater – at finde noget, der virker, uanset hvad fremtiden bringer.

Det er et stærkt koncept, for som jeg tidligere har diskuteret, er ingen enkelt aktivklasse sikker nu eller i fremtiden. Dalio har omfavnet denne sandhed ved at skabe en samling af aktiver, der kan give stabile afkast i alle økonomiske miljøer. Det er i hvert fald i teorien. Hvordan har All Weather Portfolio klaret sig i praksis?

Hvordan har den klaret sig?

På trods af All Weather Portfolio’s store teoretiske grundlag har den klaret sig som forventet?

For det meste ja.

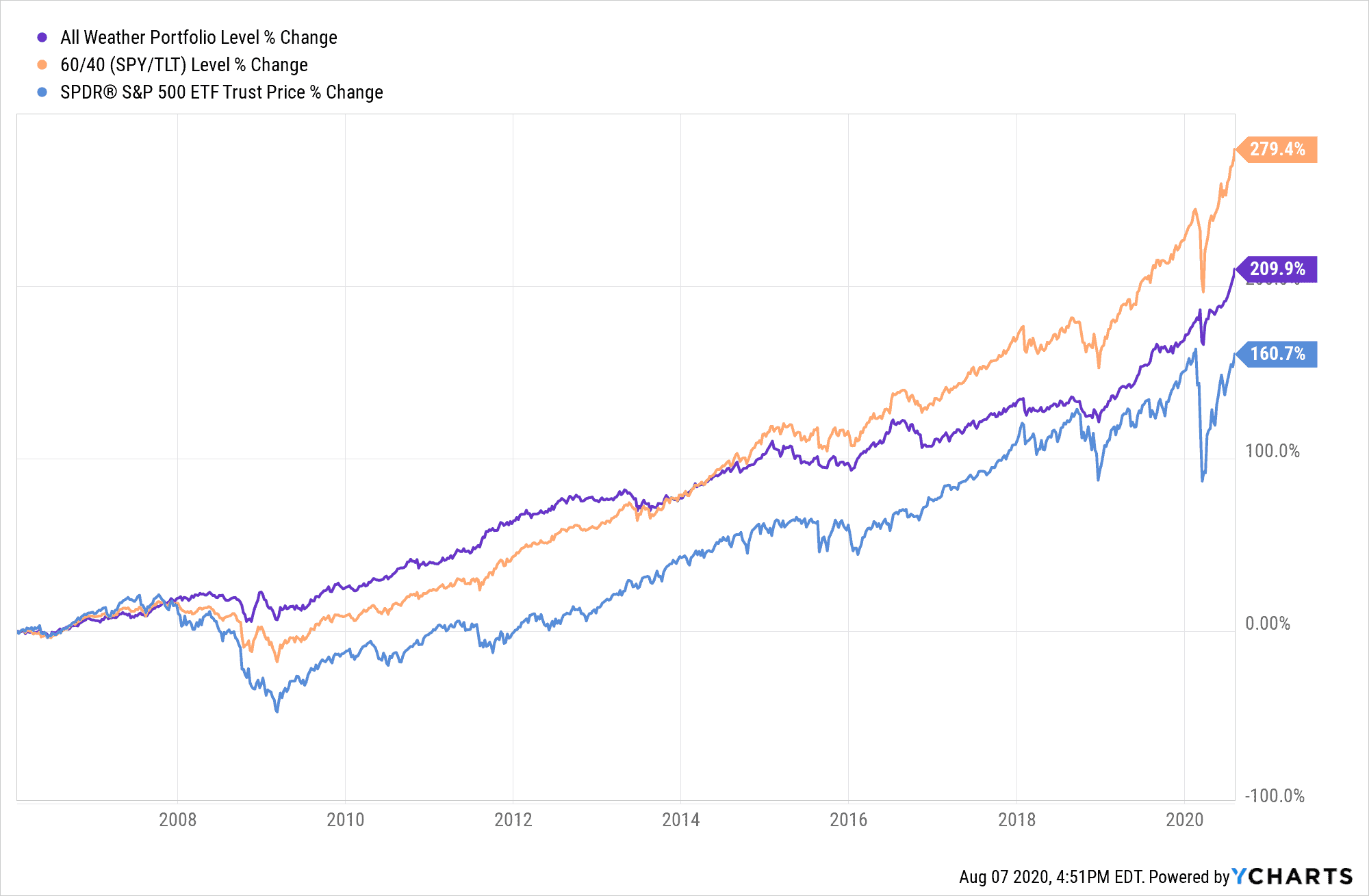

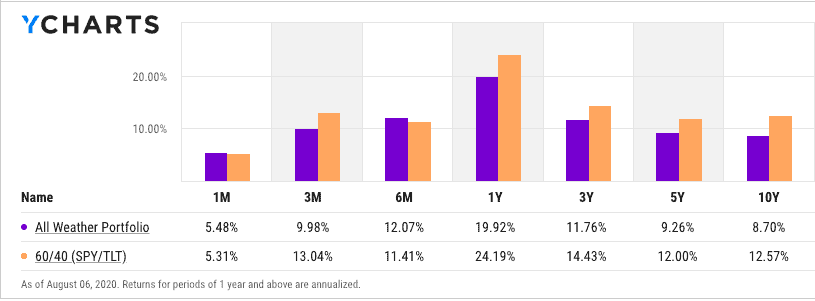

Siden februar 2006 har All Weather Portfolio sammensat sig med 8 % om året, hvilket er højere end S&P 500, men mindre end en traditionel 60/40 (U.S. Stock/Bond) portefølje:

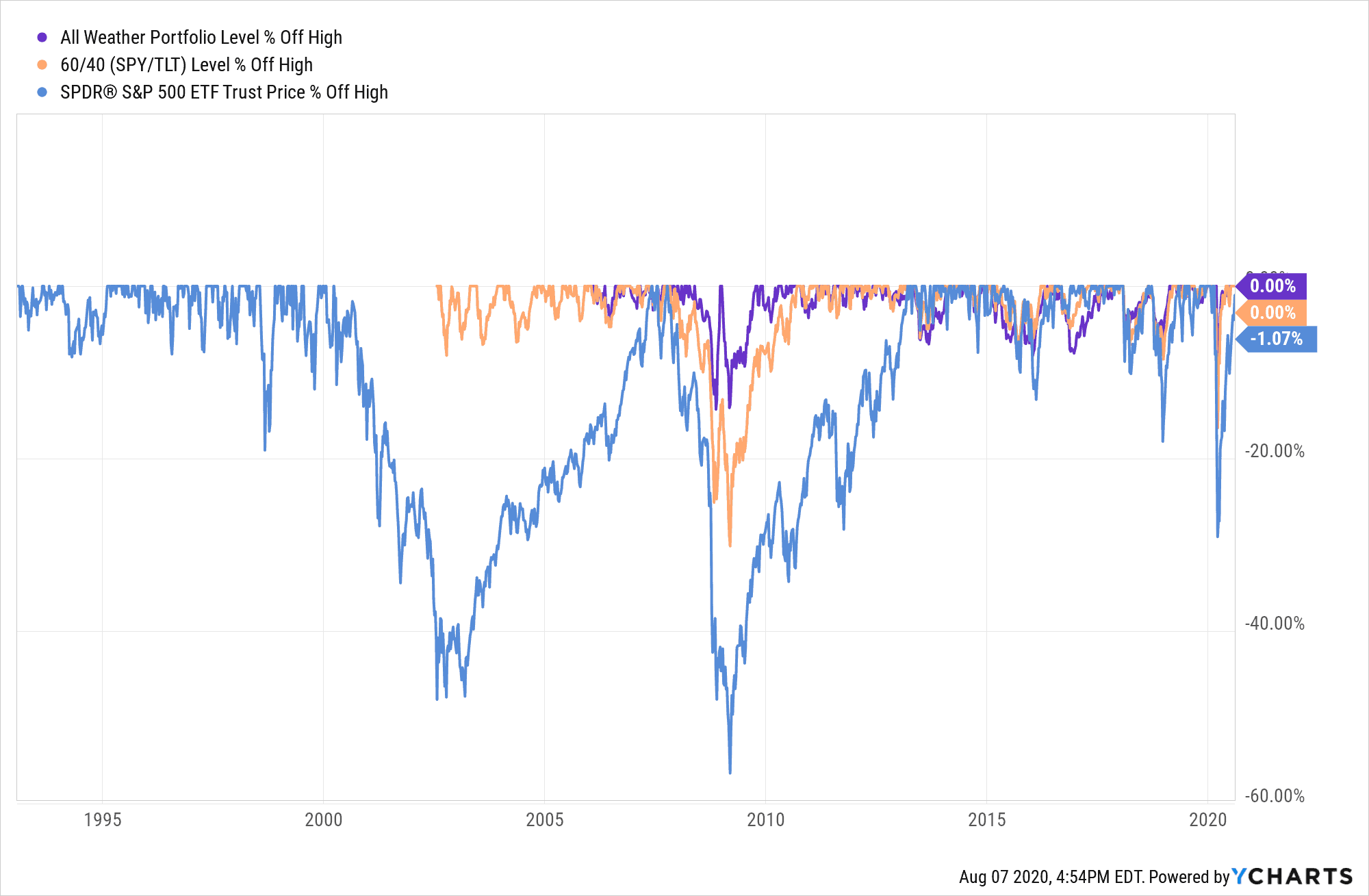

Dette var alt sammen samtidig med, at den havde meget mindre nedskrivninger, især under større kriser:

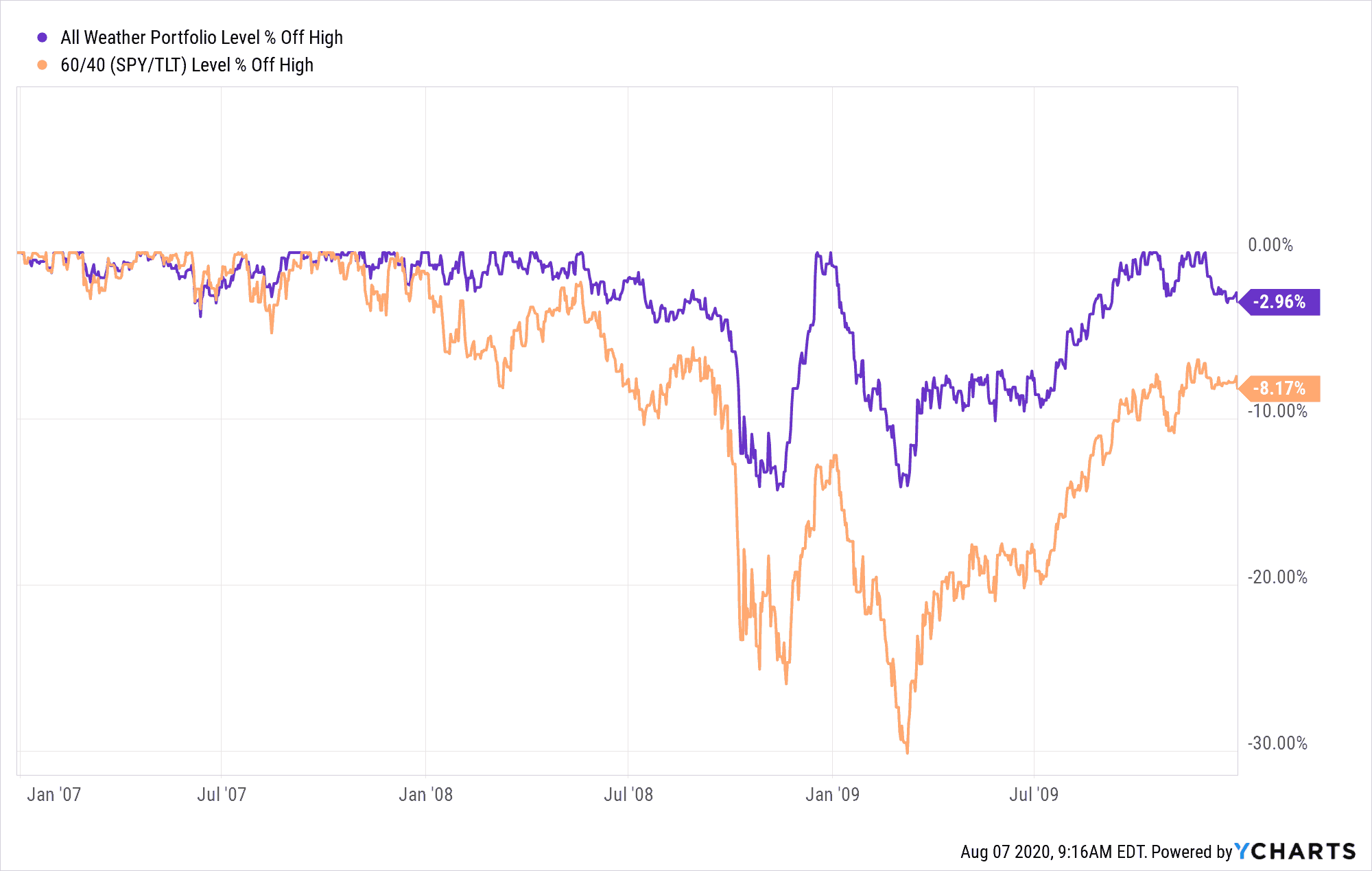

For eksempel faldt All Weather Portfolio under den store finanskrise mindre end halvt så meget som en 60/40 (U.S. Aktie/obligations-) portefølje:

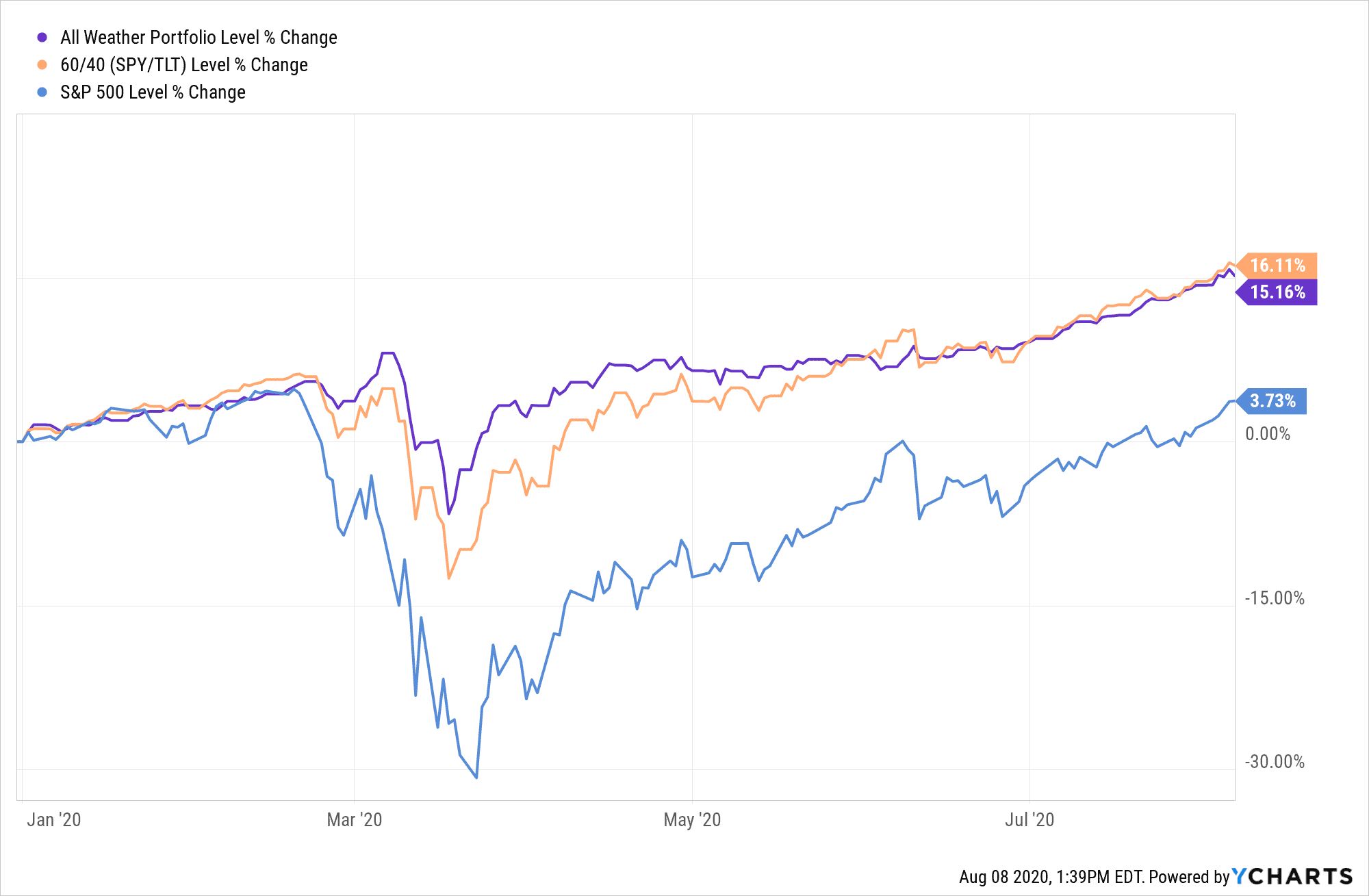

Og under coronavirus-krakket tidligere i år så vi lignende former for adfærd fra All Weather Portfolio:

Det er et imponerende resultat, men All Weather Portfolio må give afkald på noget vækst for at opnå det. Det er derfor, at All Weather Portfolio underpræsterede 60/40-porteføljen i det meste af det sidste årti:

Når aktier giver høje afkast i et miljø med høj vækst, vil All Weather Portfolio underpræstere, da den kun har en allokering på 30 % til aktier.

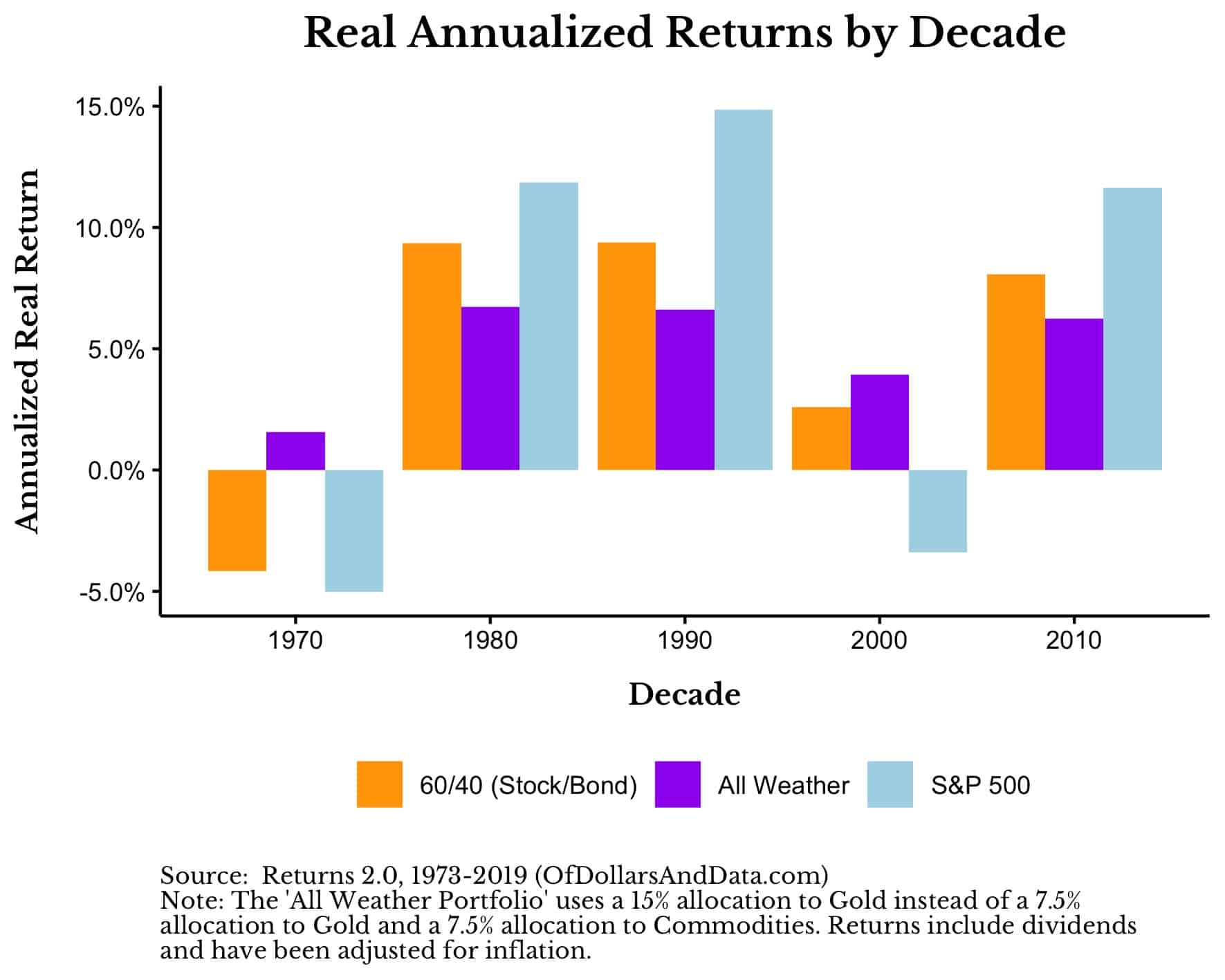

Men i miljøer, der ikke er præget af høj vækst, er All Weather Portfolio meget mere attraktiv. For eksempel fandt jeg ved hjælp af data, der går tilbage til 1973, at All Weather Portfolio udkonkurrerede S&P 500 og 60/40-porteføljen i et miljø med høj inflation (1970’erne) og et miljø med lav vækst (2000’erne):

Bemærk, at disse viser inflationsjusterede afkast, hvilket gør All Weather Portfolio så meget mere overbevisende.

Jeg kunne fortsætte med at overbebyrde dig med diagrammer og data, men du har forstået pointen. All Weather Portfolio har mere pålidelige reelle afkast og mindre alvorlige nedskrivninger end andre traditionelle porteføljer. Hvad er der ikke at elske?

Men før du beslutter dig for at gå all in på All Weather Portfolio, vil jeg fortælle dig, hvem der ikke bør investere i den.

Hvem bør ikke investere i All Weather Portfolio?

Trods alle de rosende ord, som jeg har stablet på All Weather Portfolio, mener jeg ikke, at den er den rette for to slags investorer:

1. De, der ønsker høj vækst

2. De, der tvangsmæssigt ser på resultaterne af deres individuelle positioner

For de investorer, der ønsker høj vækst, har porteføljer med en større vægt på aktier en tendens til at klare sig bedre på lang sigt:

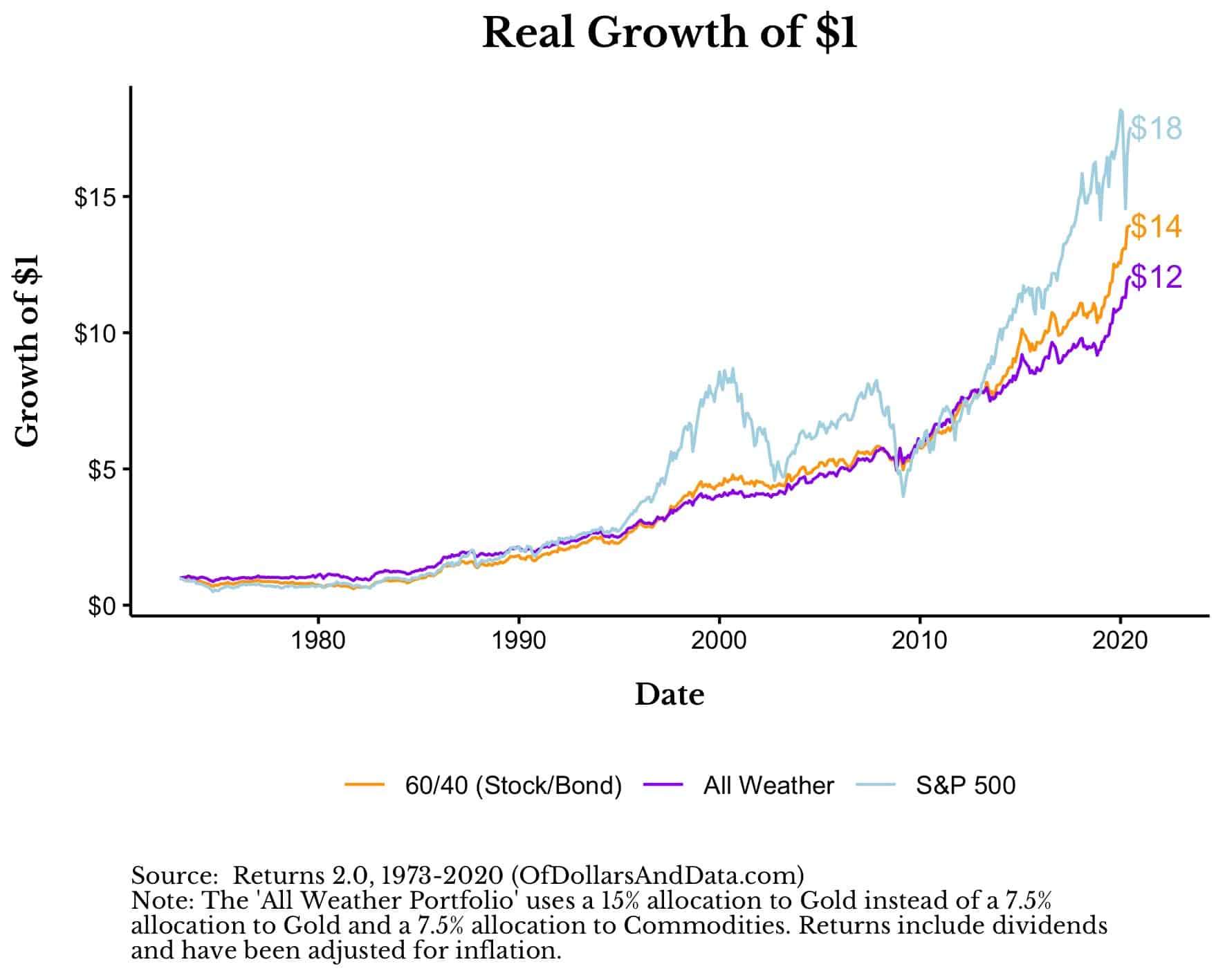

Fra 1973-2020 gav All Weather Portfolio et afkast på 5,4 % om året (justeret for inflation) sammenlignet med 6,4 % om året (justeret for inflation) for S&P 500. Den 1 % er lille på kort sigt, men kan løbe op over meget lange tidshorisonter. For dem, der kræver mere vækst, kan en højere allokering til aktier være berettiget.

Dertil kommer, at jeg ikke er sikker på, at det giver mening at allokere 55 % til obligationer, når de nuværende afkast er så lave, som de er. Der er andre grunde til at investere i obligationer ud over afkastet, men jeg er skeptisk over for, at de spektakulære obligationsafkast i 1980’erne og 1990’erne vil gentage sig i de kommende årtier.

For de investorer, der fokuserer meget på afkastet af deres individuelle positioner, er All Weather Portfolio måske heller ikke noget for dig. Hvorfor? Fordi det ikke er let at eje aktiver som guld og råvarer. Som jeg tidligere har diskuteret, kan guld have årtiers lange drawdowns og kan være svært at holde fast i som et individuelt aktiv.

Forestil dig blot at eje guld fra toppen i begyndelsen af 1980 og ikke se det nå nye all-time highs igen før 2008, 28 år senere. Hvis du ikke kan se det store billede af, hvordan guld passer ind i All Weather Portfolio, så bør du måske investere et andet sted.

Hvis du imidlertid kan se fordelene ved individuelle aktiver på porteføljeniveau, og du ikke har brug for at maksimere dit afkast, så er du måske en god kandidat til All Weather Portfolio.

Hvem bør investere i All Weather Portfolio?

De investorer, der bør overveje at investere i All Weather Portfolio, er:

1. De, der bliver meget følelsesladede over at miste penge

2. De, der ønsker en enkel og nem måde at bevare deres kapital på med en anstændig vækst

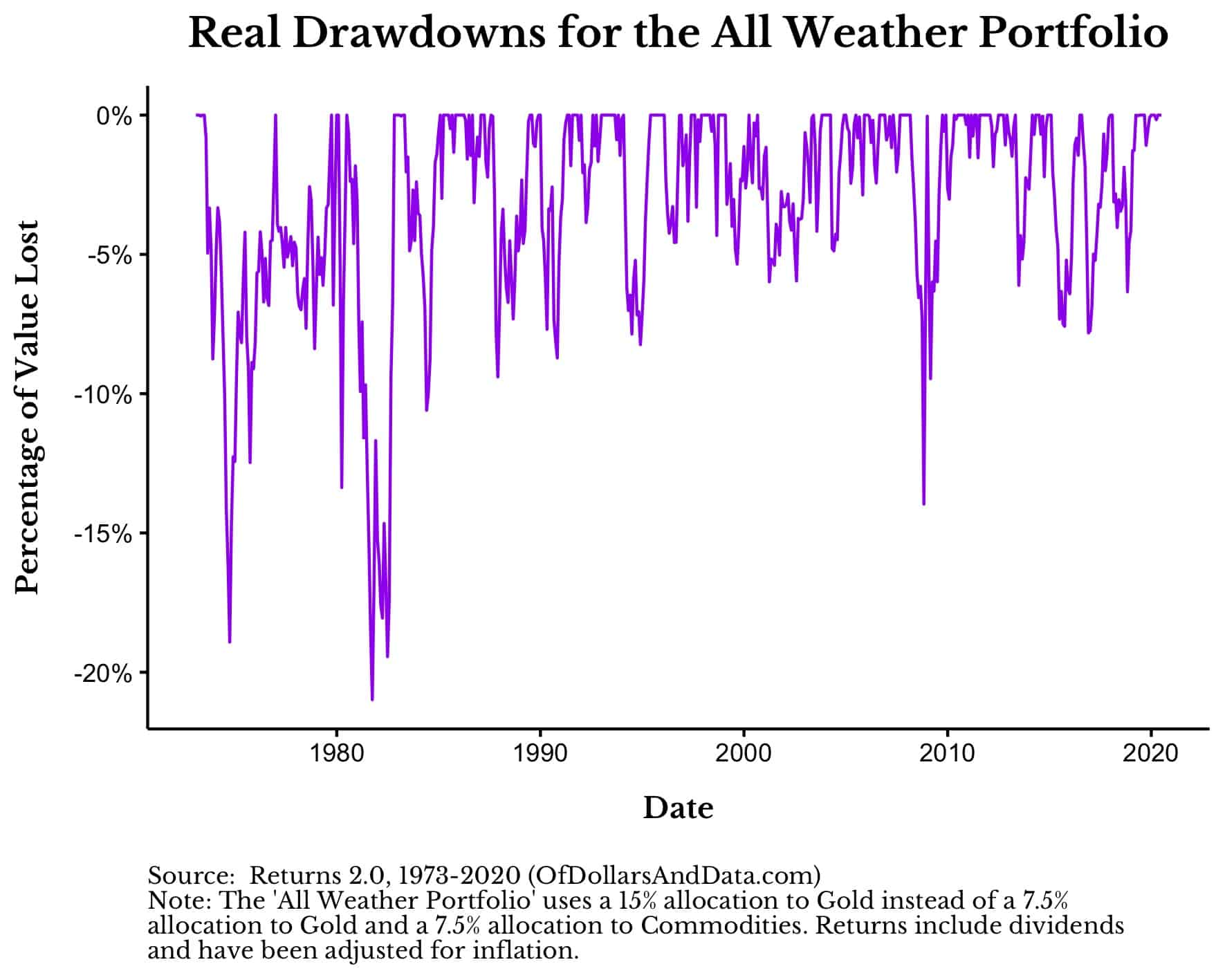

Hader du tab på kort sigt, så er All Weather Portfolio måske noget for dig. Siden 1973 har dens største tab været lidt over 20 %, når der justeres for inflation og anvendes månedlige data:

Når der anvendes daglige data, vil faldet være større, men ikke væsentligt større. Jeg ved godt, at 20 % kan virke som meget, men sammenlignet med de fleste risikoaktiver er det relativt tamt.

På bunden af coronavirusnedturen var S&P 500 faldet med 33 %. Hvor bekymret var du dengang? Hvis meget, så bør du helt sikkert overveje en portefølje med mere stabilitet som All Weather.

Sidst, for de investorer, der ønsker en enkel og let implementerbar portefølje, er All Weather måske det rigtige for dig. Fem fonde, rebalanceret efter en eller anden kalenderplan (f.eks. kvartalsvis, halvårligt eller årligt), og så er du klar. Den vil sandsynligvis ikke gøre dig rig, men den vil sandsynligvis forhindre dig i at blive fattig.

Som jeg illustrerede ovenfor, ville 1 USD investeret i All Weather-porteføljen i 1973 have fået sin købekraft til at vokse 12x frem til i dag. Alt dette skete samtidig med, at man ikke tabte meget mere end 20 % i løbet af et halvt århundrede.

Hvis dette lyder som noget, du måske ønsker at overveje, så lad os tale om, hvordan du rent faktisk kan gennemføre det.

Hvordan kan du implementere det?

Den nemmeste måde at replikere All Weather Portfolio på er gennem et udvalg af ETF’er med lave omkostninger. For eksempel kan du for kun 0,21% om året genskabe All Weather Portfolio med:

- 40% TLT (Long-Term U.S. Bonds)

- 30% SPY (S&P 500)

- 15% IEI (Intermediate Term U.S. Bonds)

- 7,5% GLD (Guld)

- 7,5% DBC (Råvareindeks)

Er du nødt til at vælge præcis disse fonde? Selvfølgelig ikke.

Måske ønsker du at vælge en samlet amerikansk aktiefond eller en global aktiefond frem for blot S&P 500. Det er fint, så længe du har ca. 30 % eksponeret mod aktier. Det samme gælder for globale obligationer i forhold til amerikanske obligationer. Jeg foretrækker kun amerikanske obligationer, fordi jeg mener, at de er mere sikre, men den antagelse holder måske ikke i fremtiden.

Det gode ved denne ETF-implementering er, at det kan ske gennem et hvilket som helst mæglerfirma. Selv Robinhood-investorer kan placere en del af deres kapital i All Weather Portfolio, mens de lader resten ride på individuelle aktier. Selvfølgelig anbefaler jeg ikke individuelle aktier, men til hver sin egen.

Sidst, efter at du har allokeret dine penge i disse proportioner, skal du stadig rebalancere tilbage til disse allokeringsvægte mindst en gang om året. Rebalanceringsfrekvensen betyder ikke så meget, så hvis du ønsker at foretage kvartalsvis rebalancering kan du gøre det, men jeg ville gøre årlig rebalancering af hensyn til enkelheden.

Når du har gjort alt dette, så er du klar til at gå. Hvis historien er vejledende, bør din All Weather Portfolio give langt mere konsistent vækst med mindre volatilitet end de fleste andre porteføljer. Nu kan du læne dig tilbage og bekymre dig om alle de ikke-investeringsrelaterede ting, som livet kaster efter dig.

Happy investing and thank you for reading!

Hvis du kunne lide dette indlæg, så overvej at tilmelde dig mit nyhedsbrev.

Dette er indlæg 198. Enhver kode, jeg har relateret til dette indlæg, kan findes her med samme nummerering: https://github.com/nmaggiulli/of-dollars-and-data