Stelt u zich een portefeuille voor die u levenslang kunt bezitten. Een portefeuille die het goed doet tijdens inflatie en tijdens deflatie. Een portefeuille die werkt bij economische groei en bij economische stagnatie. Een portefeuille voor de beste tijden en de slechtste tijden. Dit is het idee achter de All Weather Portfolio.

De All Weather Portfolio is bedacht door Ray Dalio en zijn firma Bridgewater Associates, momenteel het grootste hedgefonds ter wereld. Bridgewater beheert meer dan $ 150 miljard aan activa en staat bekend om hun analyse van economische cycli als een van de top wereldwijde macro hedgefondsen op aarde.

Hoewel u Bridgewater’s verfijning niet nodig hebt om succesvol te zijn als belegger, kunnen hun inzichten uit de All Weather Portfolio nuttig zijn voor hoe u uw geld beheert. Laten we er eens induiken.

Wat is de All Weather Portfolio?

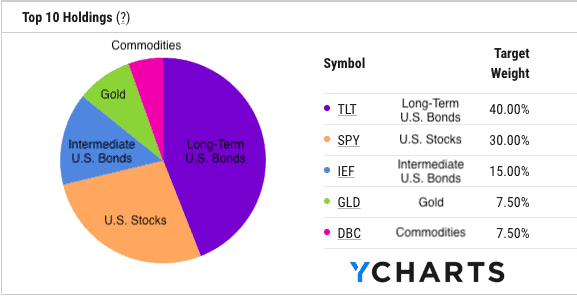

De All Weather Portfolio is een beleggingsportefeuille die tot doel heeft om in verschillende economische omgevingen goed te presteren. Op grond van dit mandaat bestaat de portefeuille voor 55% uit Amerikaanse obligaties, voor 30% uit Amerikaanse aandelen en voor 15% uit harde activa (goud + grondstoffen).

Waarom deze specifieke mix van activa? Omdat deze mix goed presteert in de vier economische omgevingen die Dalio heeft benadrukt:

- Stijgende prijzen (inflatie)

- Dalende prijzen (deflatie)

- Stijgende groei (bullmarkten)

- Dalende groei (bearmarkten)

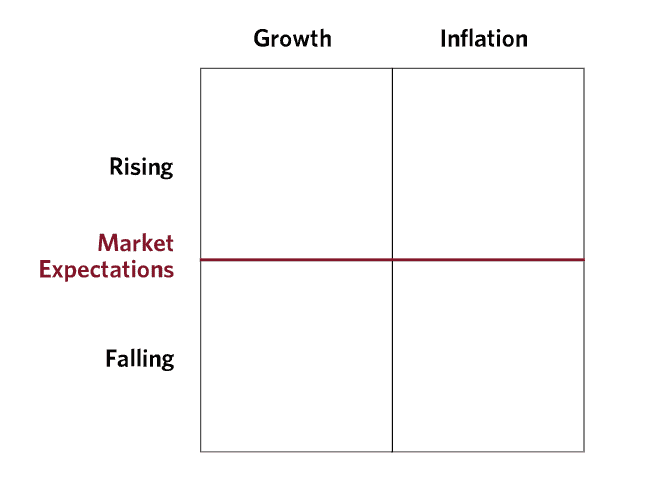

Dalio en Bridgewater hebben deze vier economische omgevingen als volgt in een matrix ondergebracht:

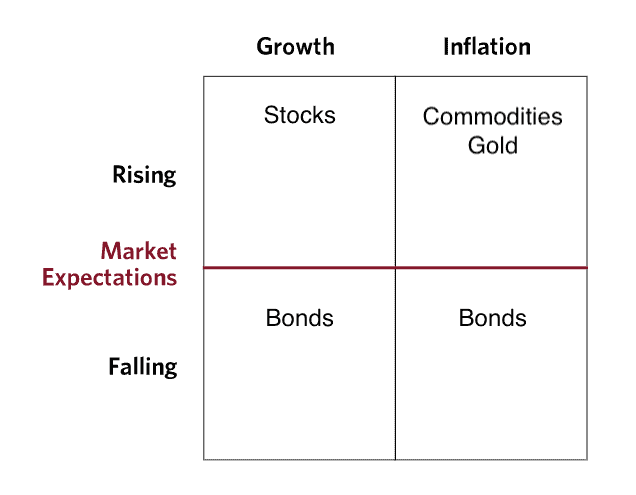

Uit deze matrix kunnen we dan afleiden welke activa het in welk economisch regime het best doen. In perioden van stijgende prijzen doen grondstoffen en goud het bijvoorbeeld meestal goed, en in perioden van dalende prijzen doen obligaties het meestal goed. In perioden van stijgende groei doen aandelen het meestal goed en in perioden van dalende groei doen obligaties het meestal goed.

Met deze informatie kunnen we nu de matrix invullen met de activa die het best presteren in elke economische omgeving:

Hieruit kunt u afleiden waarom de All Weather Portfolio een hogere allocatie heeft in obligaties dan in aandelen en een hogere allocatie in aandelen dan in harde activa (Goud + Grondstoffen). Aangezien de vier economische omgevingen niet met dezelfde frequentie voorkomen (d.w.z. hoge groei komt vaker voor dan hoge inflatie), zijn de wegingen van de activa ingesteld om dit te weerspiegelen.

Hoewel dit een oversimplificatie is van hoe activa tijdens verschillende economische regimes reageren, raakt het aan het kernidee achter de All Weather Portfolio. Elk activum presteert anders op basis van wat er gebeurt in de macro-economische omgeving, dus uw portefeuille-allocatie moet dit weerspiegelen.

Dit lijkt misschien een vreemde manier om te beleggen, maar het begrijpen van de geschiedenis van de All Weather Portfolio biedt meer duidelijkheid.

Hoe is het begonnen?

Het volledige verhaal achter de All Weather Portfolio is bijna drie decennia in de maak. Na de oprichting van Bridgewater in 1975, wilde Ray Dalio begrijpen hoe activa presteerden na economische verrassingen. Aangezien de activaprijzen worden bepaald door de collectieve verwachtingen van de marktdeelnemers over de toekomst, is het enige dat een grote verschuiving in de activaprijzen kan veroorzaken iets onverwachts (d.w.z. een verrassing).

Vanuit dit kader wilden Dalio en zijn collega’s een portefeuille samenstellen die onverschillig zou staan tegenover dit soort economische verrassingen. Als gevolg daarvan creëerden zij in 1996 het All Weather fonds. Het All Weather-fonds van Bridgewater werd aanvankelijk gebruikt om Dalio’s trustvermogen onder te brengen, maar groeide uiteindelijk uit tot een vermogen van $ 46 miljard in 2011.

Het doel van het fonds kwam overeen met Dalio’s oorspronkelijke bewering om een portefeuille te creëren die niet sterk zou reageren op economische verrassingen. Zoals Bridgewater stelt in The All Weather Story:

Marktdeelnemers zouden verrast kunnen worden door inflatieverschuivingen of een groei-crisis en All Weather zou meehobbelen en aantrekkelijke, relatief stabiele rendementen bieden. De strategie was en is passief; met andere woorden, dit was de beste portefeuille die Ray en zijn naaste medewerkers konden opbouwen zonder de noodzaak om toekomstige omstandigheden te voorspellen.

Dit was het kernidee voor Dalio en Bridgewater – iets vinden dat werkt, ongeacht wat de toekomst brengt.

Dit is een krachtig concept, omdat, zoals ik eerder heb besproken, geen enkele activaklasse nu of in de toekomst veilig is. Dalio heeft deze waarheid omarmd door het creëren van een verzameling van activa die stabiele rendementen in alle economische omgevingen kan bieden. Wel, dat is tenminste in theorie. Hoe heeft de All Weather Portfolio het in de praktijk gedaan?

Hoe heeft het gepresteerd?

Ondanks de geweldige theoretische onderbouwing van de All Weather Portfolio, heeft het gepresteerd zoals verwacht?

Voor het grootste deel, ja.

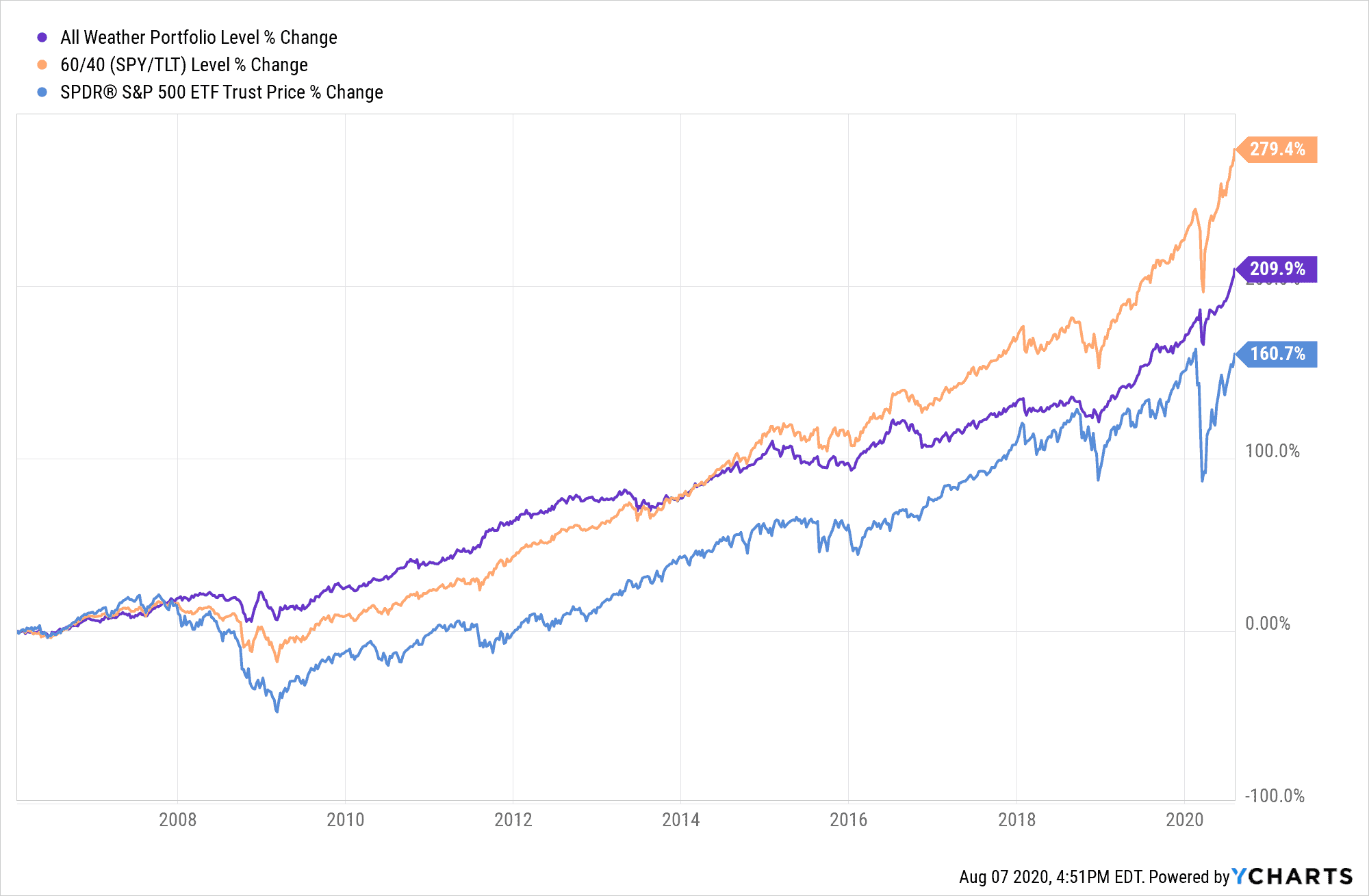

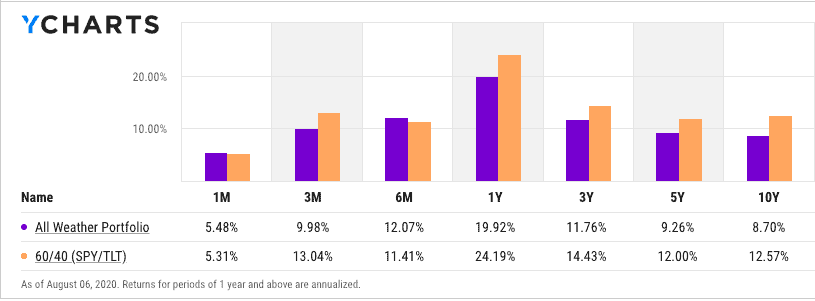

Sinds februari 2006 is de All Weather Portfolio gecompenseerd met 8% per jaar, wat hoger is dan de S&P 500, maar minder dan een traditionele 60/40 (Amerikaanse) aandelen/obligaties portefeuille:

Sinds februari 2006 is de All Weather Portfolio gecompenseerd met een percentage van 8% per jaar. aandelen/obligaties)-portefeuille:

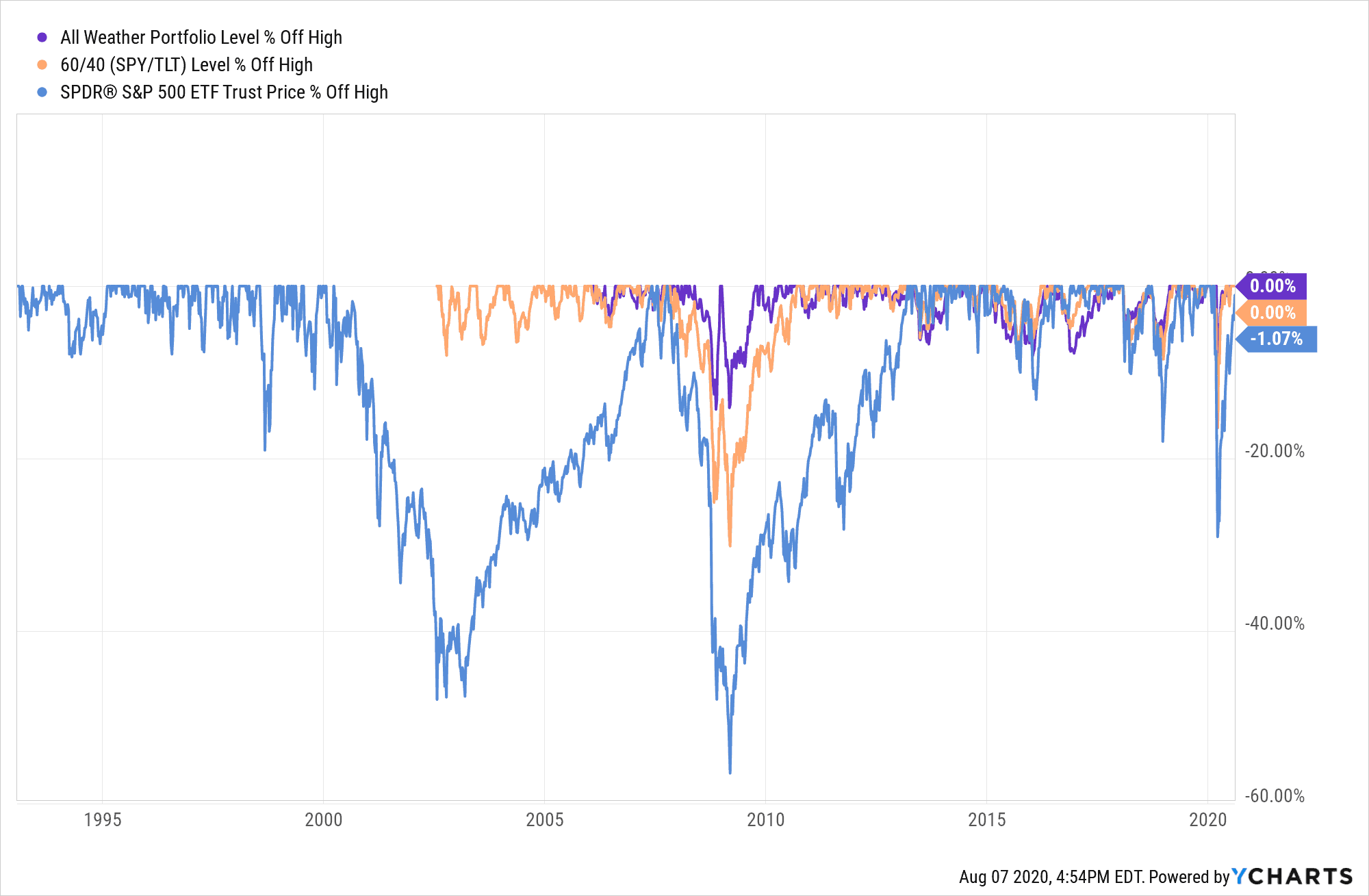

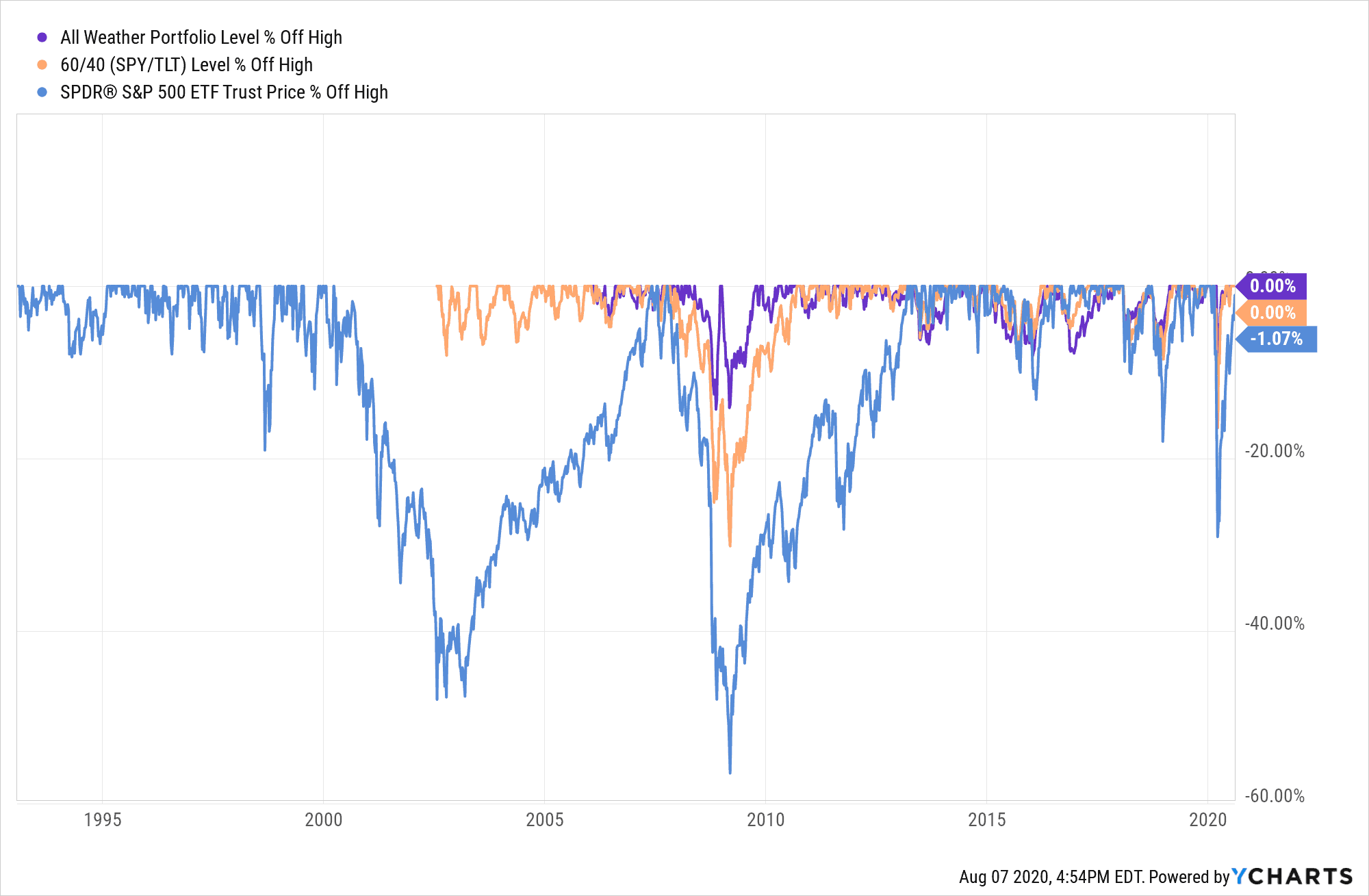

Dit alles terwijl de terugval veel kleiner was, vooral tijdens grote crises:

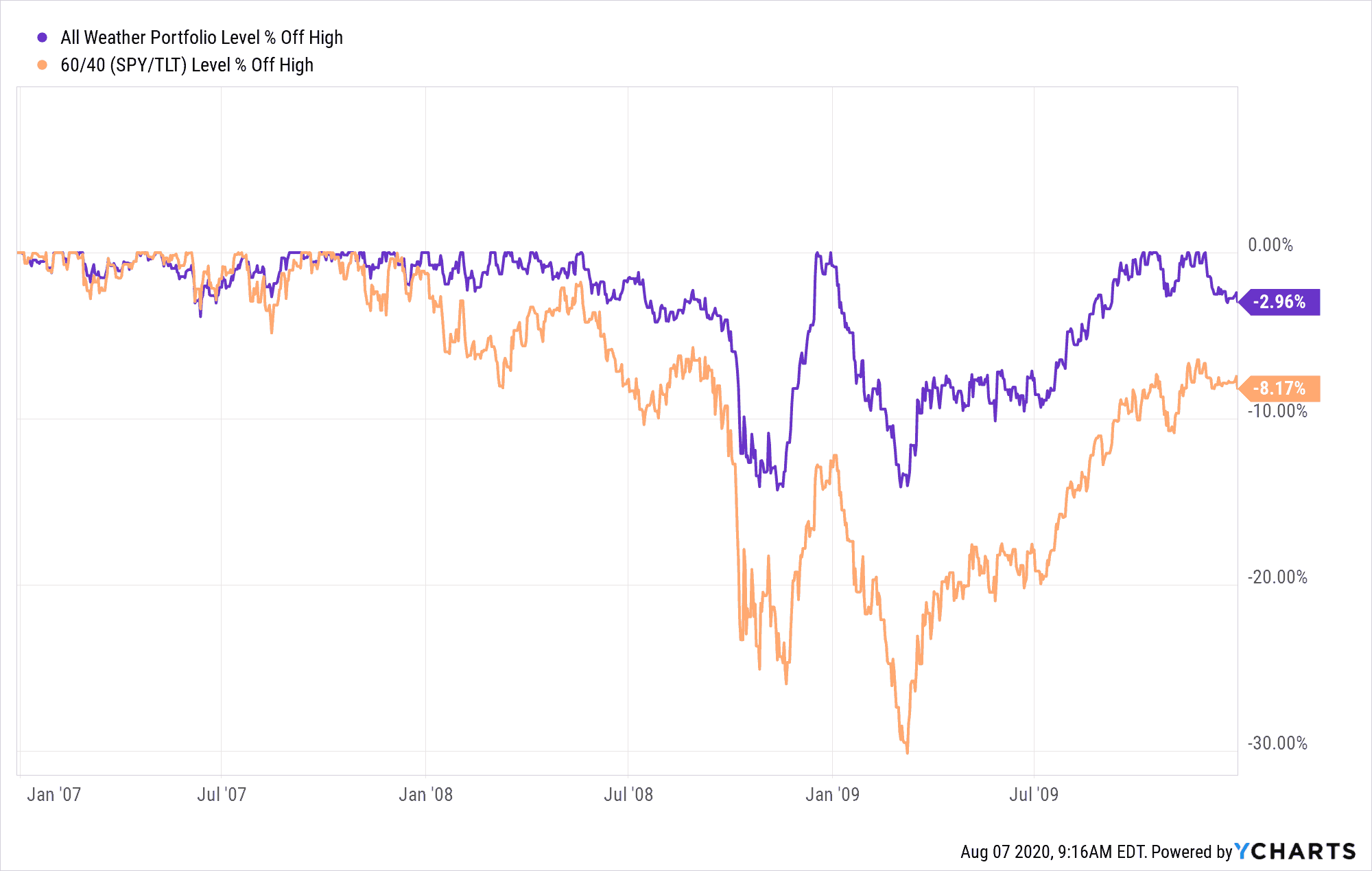

Tijdens de Grote Financiële Crisis daalde de All Weather Portefeuille bijvoorbeeld minder dan half zo sterk als een 60/40 (Amerikaanse aandelen/obligaties)-portefeuille:

Tijdens de Grote Financiële Crisis daalde de All Weather Portefeuille bijvoorbeeld minder dan half zo sterk als een 60/40 (Amerikaanse aandelen/obligaties)-portefeuille. aandelen/obligaties)-portefeuille:

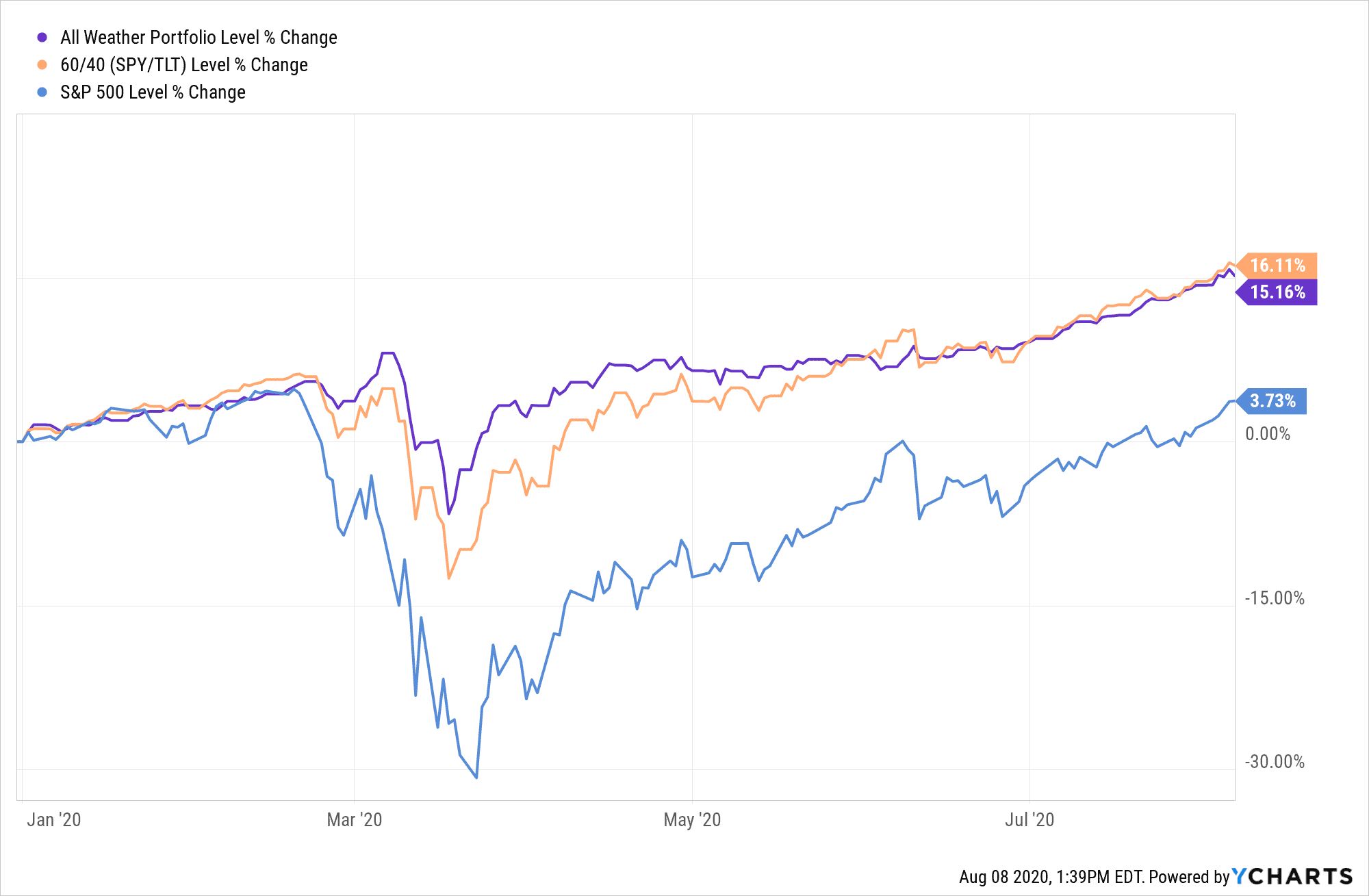

En tijdens de crash van het coronavirus eerder dit jaar zagen we een soortgelijk gedrag van de All Weather Portfolio:

Dit is een indrukwekkend resultaat, maar de All Weather Portfolio moet wel wat groei inleveren om dit te bereiken. Daarom heeft de All Weather Portfolio het grootste deel van het afgelopen decennium minder goed gepresteerd dan de 60/40 portefeuille:

Wanneer aandelen hoge rendementen opleveren in een omgeving met hoge groei, zal de All Weather Portfolio minder goed presteren omdat deze slechts voor 30% in aandelen is belegd.

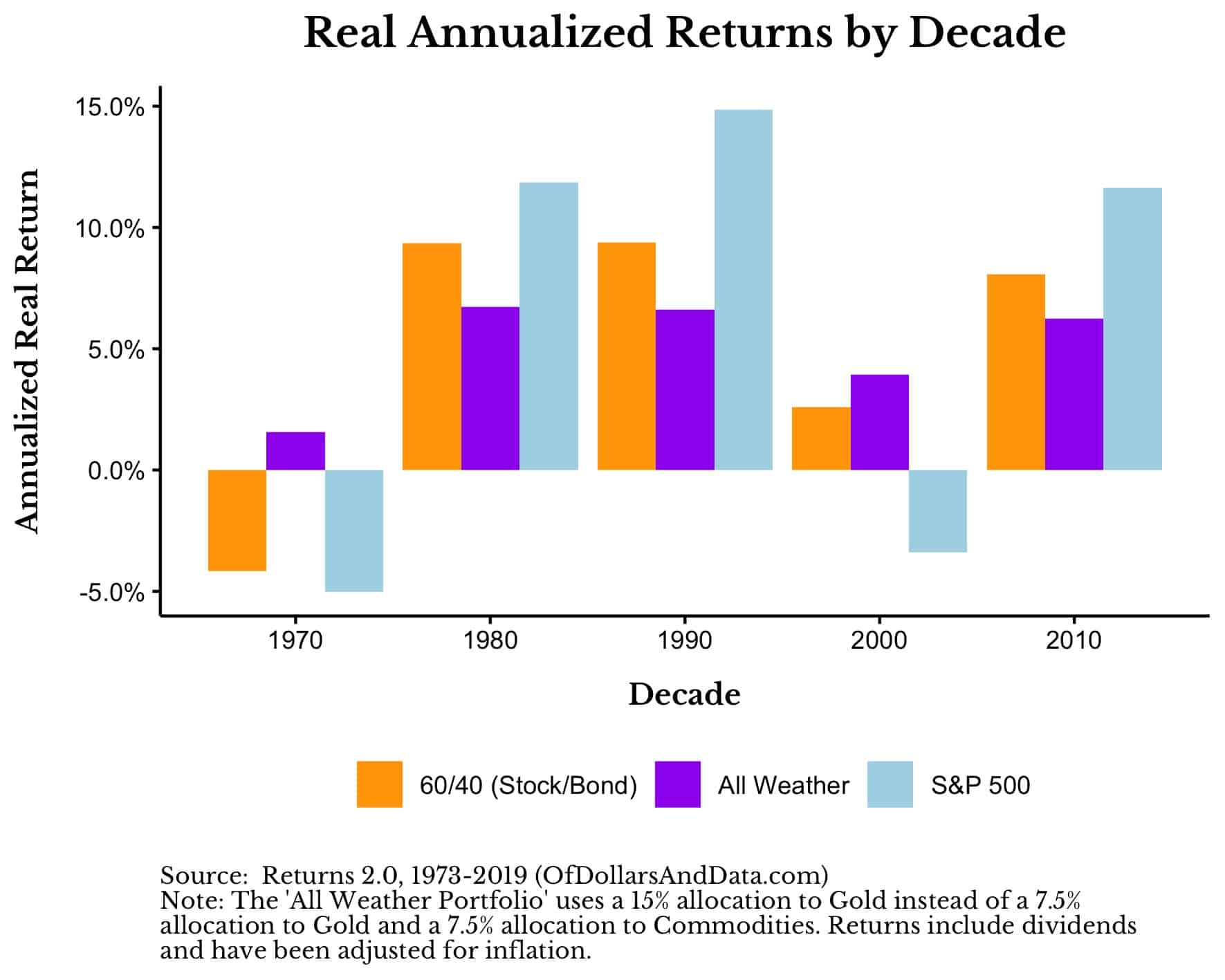

In omgevingen zonder hoge groei is de All Weather Portfolio echter veel aantrekkelijker. Bijvoorbeeld, gebruikmakend van gegevens die teruggaan tot 1973, vond ik dat de All Weather Portfolio beter presteerde dan de S&P 500 en de 60/40 portefeuille in een omgeving met hoge inflatie (jaren 1970) en een omgeving met lage groei (jaren 2000):

Merk op dat dit voor inflatie gecorrigeerde rendementen zijn, wat de All Weather Portfolio nog veel overtuigender maakt.

Ik zou kunnen doorgaan om u te overladen met grafieken en gegevens, maar u begrijpt het punt. De All Weather Portfolio heeft meer betrouwbare reële rendementen en minder zware drawdowns dan andere traditionele portefeuilles. Wat is er niet om van te houden?

Wel, voordat u besluit om helemaal in te gaan op de All Weather Portfolio, laat me u vertellen wie er niet in moet beleggen.

Wie moet niet investeren in de All Weather Portfolio?

Ondanks alle lof die ik heb gestapeld op de All Weather Portfolio, denk ik niet dat het geschikt is voor twee soorten beleggers:

1. Zij die hoge groei willen

2. Zij die obsessief kijken naar de prestaties van hun individuele posities

Voor beleggers die hoge groei willen, hebben portefeuilles met een hoger gewicht aan aandelen de neiging om op de lange termijn beter te presteren:

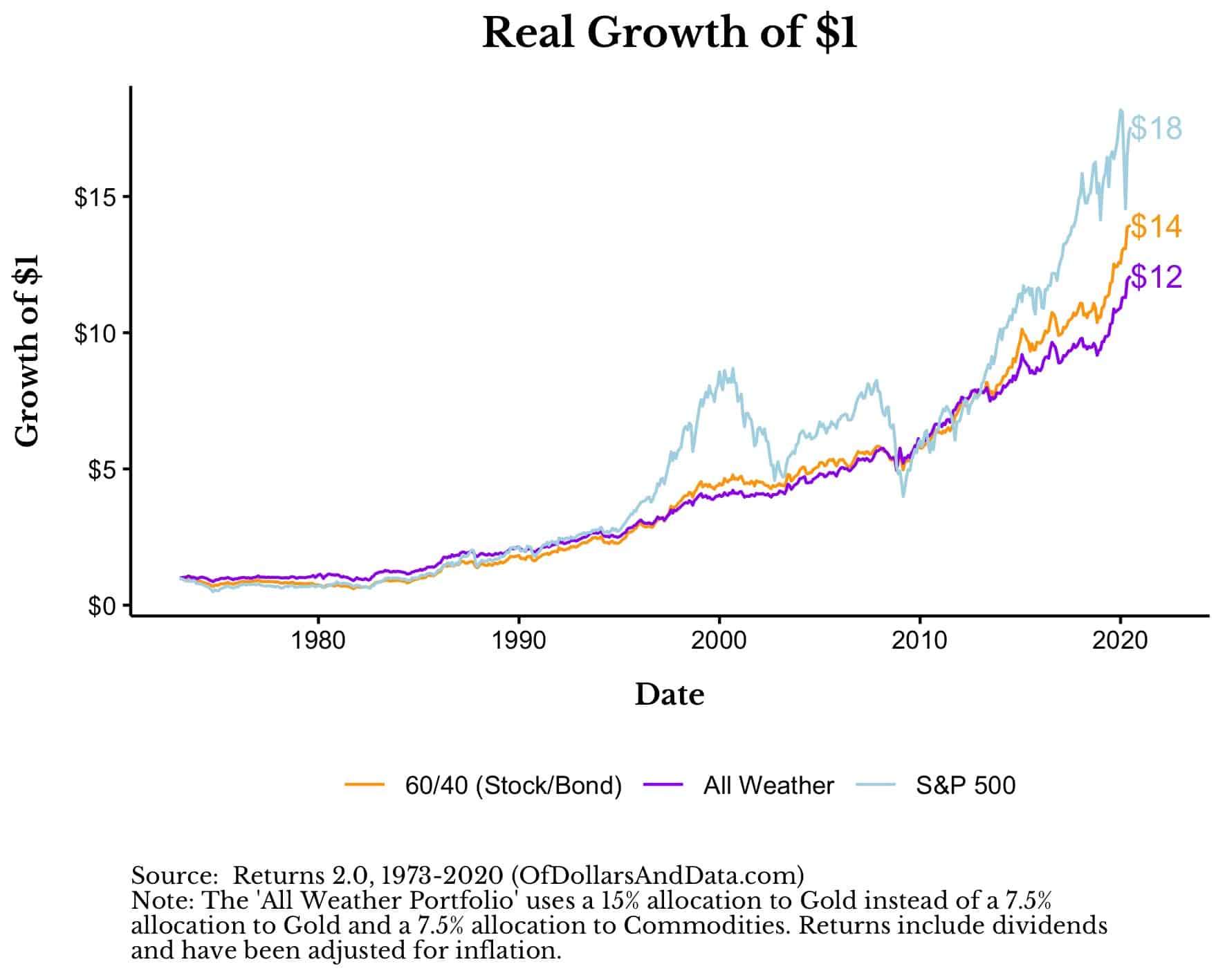

Van 1973-2020 heeft de All Weather Portfolio 5,4% per jaar teruggebracht (gecorrigeerd voor inflatie) vergeleken met 6,4% per jaar (gecorrigeerd voor inflatie) voor de S&P 500. Die 1% is klein op de korte termijn, maar kan oplopen over zeer lange tijdspannes. Voor degenen die meer groei nodig hebben, kan een hogere allocatie aan aandelen gerechtvaardigd zijn.

Daarnaast ben ik er niet zeker van of het zinvol is om 55% aan obligaties te alloceren wanneer de huidige rendementen zo laag zijn als ze nu zijn. Er zijn andere redenen om in obligaties te beleggen dan alleen het rendement, maar ik ben sceptisch dat de spectaculaire obligatierendementen van de jaren tachtig en negentig zich in de komende decennia zullen herhalen.

Voor beleggers die veel aandacht besteden aan de prestaties van hun individuele posities, is de All Weather Portfolio misschien ook niets voor u. Waarom niet? Omdat het bezitten van activa zoals goud en grondstoffen niet gemakkelijk is. Zoals ik eerder heb besproken, kan goud decennialange drawdowns hebben en kan het moeilijk zijn om vast te houden als een individueel actief.

Stelt u zich eens voor dat u goud bezit vanaf de piek in het begin van 1980 en het pas in 2008, 28 jaar later, weer nieuwe all-time highs ziet bereiken. Als u het grote plaatje niet kunt zien van hoe goud past in de All Weather Portfolio, dan kunt u misschien beter ergens anders beleggen.

Als u echter de voordelen van individuele activa op portefeuilleniveau kunt zien en u uw rendement niet hoeft te maximaliseren, dan bent u misschien een goede kandidaat voor de All Weather Portfolio.

Wie zou moeten beleggen in de All Weather Portfolio?

De beleggers die zouden moeten overwegen om te beleggen in de All Weather Portfolio zijn:

1. Zij die erg emotioneel worden van het verliezen van geld

2. Zij die een eenvoudige en gemakkelijke manier willen om hun kapitaal te behouden met een behoorlijke groei

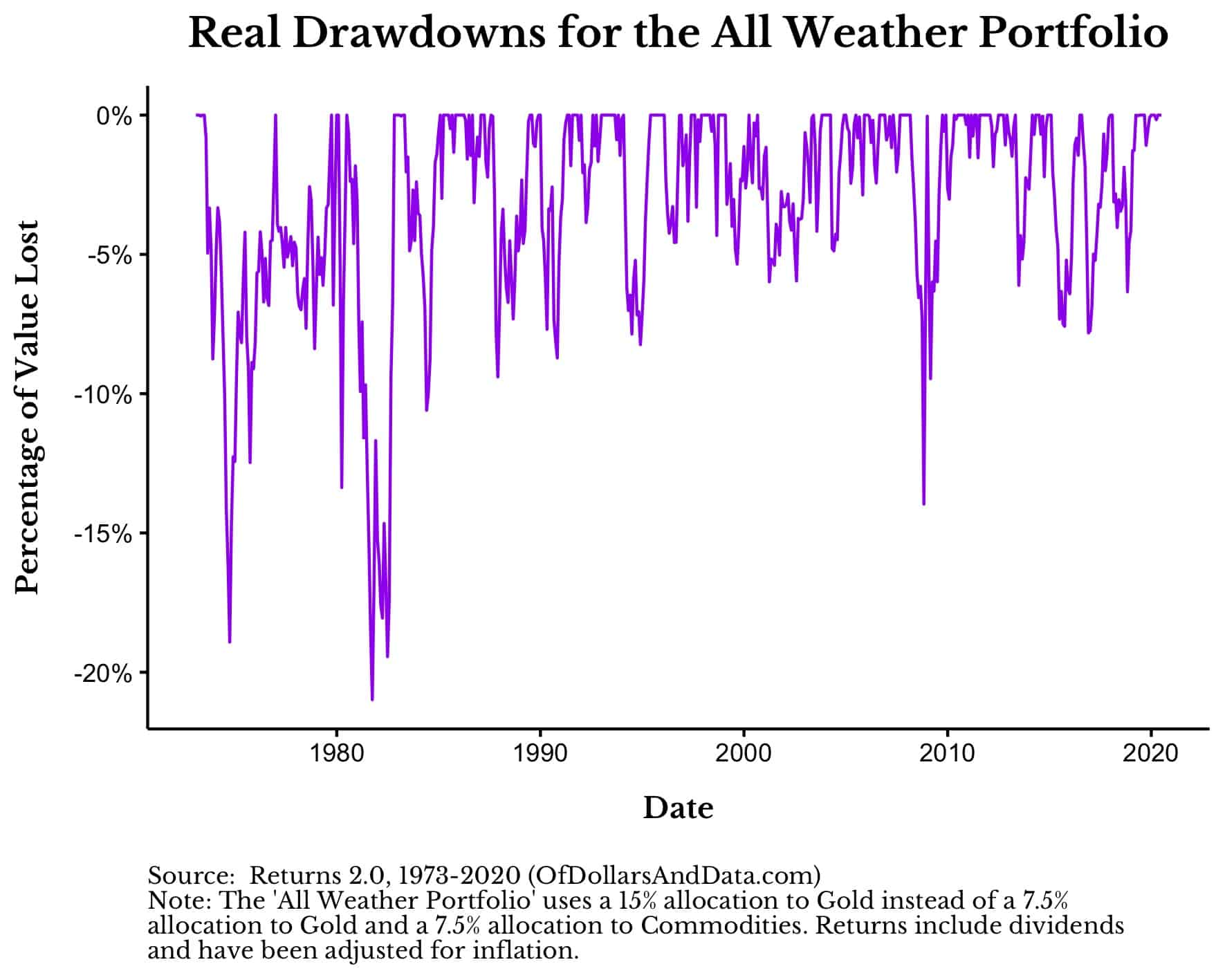

Als u een hekel hebt aan verliezen op de korte termijn, dan is de All Weather Portfolio misschien iets voor u. Sinds 1973 bedroeg het grootste verlies iets meer dan 20%, gecorrigeerd voor inflatie en op basis van maandelijkse gegevens:

Bij gebruik van dagelijkse gegevens zullen de dalingen groter zijn, maar niet significant. Ik weet dat 20% veel lijkt, maar vergeleken met de meeste risicovolle activa is dit relatief tam.

Op het dieptepunt van de coronaviruscrash was de S&P 500 33% gedaald. Hoe bezorgd was u toen? Als veel, dan zou u zeker willen overwegen een portefeuille met meer stabiliteit zoals de All Weather.

Tot slot, voor de beleggers die willen een eenvoudige en gemakkelijk te implementeren portefeuille, de All Weather zou kunnen zijn geschikt voor je. Vijf fondsen, herbalancering volgens een kalender (d.w.z. driemaandelijks, halfjaarlijks, jaarlijks) en u bent helemaal klaar. Het zal u waarschijnlijk niet rijk maken, maar het zal waarschijnlijk voorkomen dat u arm wordt.

Zoals ik hierboven heb geïllustreerd, zou $1 belegd in de All Weather Portfolio in 1973 zijn koopkracht tot vandaag 12x hebben zien groeien. Dit alles gebeurde terwijl het verlies niet veel meer dan 20% over een halve eeuw.

Als dit klinkt als iets wat je zou willen overwegen, laten we het dan hebben over hoe je het daadwerkelijk kunt implementeren.

Hoe kunt u het implementeren?

De eenvoudigste manier om de All Weather Portfolio te repliceren is door middel van een selectie van low-cost ETF’s. Bijvoorbeeld, voor slechts 0,21% per jaar kunt u de All Weather Portfolio nabootsen met:

- 40% TLT (Long-Term U.S. Bonds)

- 30% SPY (S&P 500)

- 15% IEI (Intermediate Term U.S. Bonds)

- 7,5% GLD (Gold)

- 7,5% DBC (Commodities Index)

Moet u precies deze fondsen kiezen? Natuurlijk niet.

Misschien wilt u kiezen voor een totaal Amerikaans aandelenfonds of een wereldwijd aandelenfonds in plaats van alleen de S&P 500. Dat is prima, zolang u maar voor ongeveer 30% in aandelen belegt. Hetzelfde geldt voor wereldwijde obligaties vs. Amerikaanse obligaties. Ik geef de voorkeur aan Amerikaanse obligaties alleen omdat ik denk dat ze veiliger zijn, maar die veronderstelling gaat in de toekomst misschien niet op.

Het leuke van deze ETF-implementatie is dat het via elk makelaarskantoor kan worden gedaan. Zelfs Robinhood-beleggers kunnen een deel van hun kapitaal in de All Weather Portfolio stoppen terwijl ze de rest laten rijden op individuele aandelen. Natuurlijk raad ik individuele aandelen niet aan, maar ieder zijn ding.

Ten slotte, nadat u uw geld in deze verhoudingen hebt toegewezen, moet u nog steeds ten minste jaarlijks herbalanceren naar deze toewijzingsgewichten. Herbalancering frequentie maakt niet zo veel uit, dus als je wilt om de driemaandelijkse herbalancering kunt u doen, maar ik zou doen jaarlijkse herbalancering uit eenvoud.

Als je dat allemaal hebt gedaan, dan ben je goed om te gaan. Als de geschiedenis een leidraad is, zou uw All Weather Portfolio een veel consistentere groei moeten bieden met minder volatiliteit dan de meeste andere portefeuilles. Nu kunt u achterover leunen en u zorgen maken over alle niet-investeringsdingen die het leven u toewerpt.

Happy beleggen en bedankt voor het lezen!

Als je dit bericht leuk vond, overweeg dan om je aan te melden voor mijn nieuwsbrief.

Dit is bericht 198. Alle code die ik heb met betrekking tot deze post kan hier worden gevonden met dezelfde nummering: https://github.com/nmaggiulli/of-dollars-and-data