Imádkozzon egy olyan portfóliót, amelyet egy életen át birtokolhat. Egy olyan portfóliót, amely infláció és defláció idején is jól teljesít. Egy portfóliót, amely gazdasági növekedés és gazdasági stagnálás esetén is működik. Egy portfóliót a legjobb és a legrosszabb időkre. Ez az ötlet áll a Minden időjárás portfólió mögött.

Az All Weather Portfolio-t Ray Dalio és cége, a Bridgewater Associates hozta létre, amely jelenleg a világ legnagyobb fedezeti alapja. A Bridgewater több mint 150 milliárd dollárnyi vagyont kezel, és a gazdasági ciklusok elemzéséről ismert, mint a Föld egyik legjobb globális makrofedezeti alapja.

Noha nincs szükséged a Bridgewater kifinomultságára ahhoz, hogy befektetőként sikeres legyél, az All Weather Portfólióból származó meglátásaik hasznosak lehetnek a pénzed kezelésében. Ássuk bele magunkat.

Mi az All Weather Portfolio?

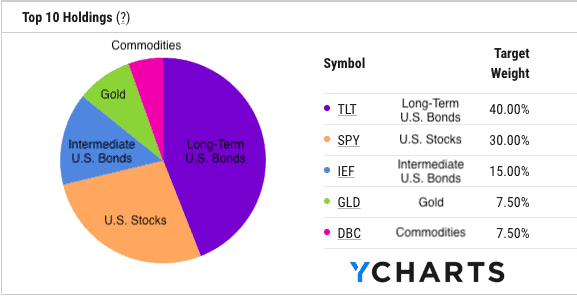

A All Weather Portfolio egy olyan befektetési portfólió, amelynek célja, hogy különböző gazdasági környezetekben jól teljesítsen. E megbízás miatt a portfólió 55%-ban amerikai kötvényekből, 30%-ban amerikai részvényekből és 15%-ban kemény eszközökből (arany + nyersanyagok) áll. :

Miért éppen ez az eszközösszetétel? Mert ez a keverék jól teljesít a Dalio által kiemelt négy gazdasági környezetben:

- Az árak emelkedése (infláció)

- Az árak csökkenése (defláció)

- A növekedés emelkedése (bika piacok)

- A növekedés csökkenése (medve piacok)

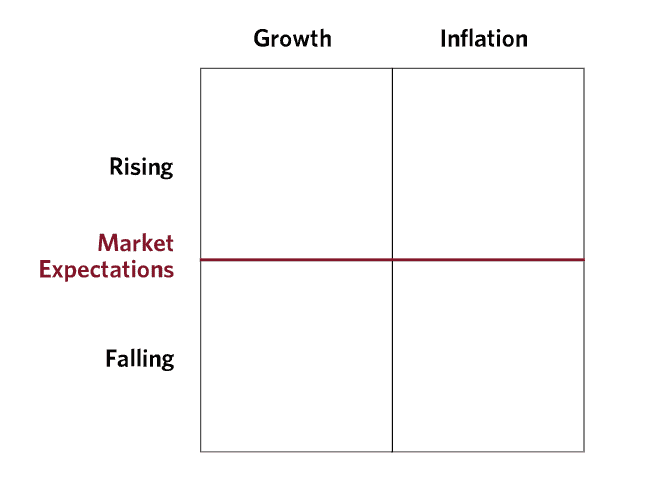

Dalio és Bridgewater ezt a négy gazdasági környezetet egy mátrixban így foglalta össze:

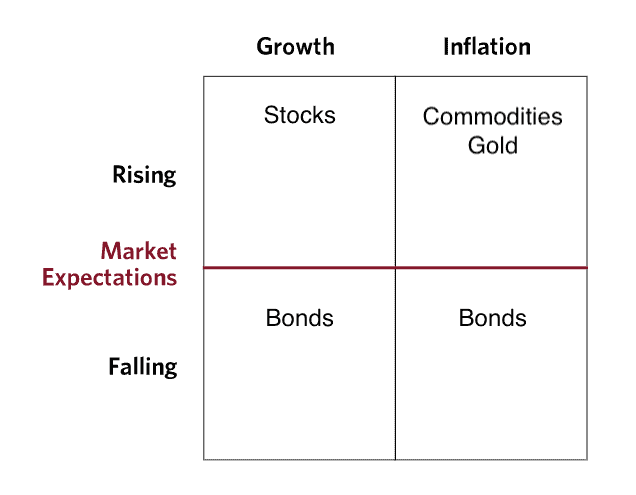

Ezután ebből a mátrixból meghatározhatjuk, hogy melyik eszköz melyik gazdasági rendszerben teljesít a legjobban. Például emelkedő árak idején a nyersanyagok és az arany hajlamosak jól teljesíteni, csökkenő árak idején pedig a kötvények. Az emelkedő növekedés időszakaiban a részvények általában jól teljesítenek, a csökkenő növekedés időszakaiban pedig a kötvények.

Ezt az információt felhasználva most kitölthetjük a mátrixot az egyes gazdasági környezetekben legjobban teljesítő eszközzel:

Ez alapján kezdhetjük látni, hogy a Minden időjárás portfólió miért tartalmaz nagyobb arányban kötvényeket, mint részvényeket, és miért nagyobb arányban részvényeket, mint kemény eszközöket (arany + nyersanyagok). Mivel mind a négy gazdasági környezet nem egyforma gyakorisággal fordul elő (azaz a magas növekedés gyakoribb, mint a magas infláció), az eszközök súlyozása úgy van beállítva, hogy ezt tükrözze.”

Miözben ez egy túlzott leegyszerűsítése annak, hogy az eszközök hogyan reagálnak a különböző gazdasági rezsimek során, eléri az All Weather Portfolio alapgondolatát. Minden eszköz másképp teljesít aszerint, hogy mi történik a makrogazdasági környezetben, ezért a portfólió allokációjának ezt kell tükröznie.

Ez furcsa befektetési módnak tűnhet, de az All Weather Portfolio történetének megértése nagyobb világosságot ad.

Hogyan kezdődött?

Az All Weather Portfolio teljes története közel három évtizedes. Miután 1975-ben megalapította a Bridgewater-t, Ray Dalio meg akarta érteni, hogyan teljesítenek az eszközök a gazdasági meglepetések után. Mivel az eszközárakat a piaci szereplők jövőre vonatkozó kollektív várakozásai határozzák meg, az eszközárakban csak valami váratlan (azaz meglepetés) okozhat jelentős elmozdulást.”

Ebből a keretből kiindulva Dalio és munkatársai egy olyan portfólió létrehozását tűzték ki célul, amely közömbös az ilyen típusú gazdasági meglepetésekkel szemben. Ennek eredményeként 1996-ban létrehozták az All Weather alapot. A Bridgewater All Weather alap kezdetben Dalio vagyonkezelői vagyonának elhelyezésére szolgált, de végül 2011-re 46 milliárd dolláros vagyonra nőtt.

Az alap célja megegyezett Dalio eredeti állításával, hogy olyan portfóliót hozzon létre, amely nem reagál erősen a gazdasági meglepetésekre. Ahogy a Bridgewater a The All Weather Story című könyvében állítja:

A piaci szereplőket meglepheti az inflációs elmozdulás vagy egy növekedési bukta, az All Weather pedig zötykölődik, vonzó, viszonylag stabil hozamokat biztosítva. A stratégia passzív volt és az is maradt; más szóval ez volt a legjobb portfólió, amelyet Ray és közeli munkatársai a jövőbeli feltételek megjóslásának igénye nélkül felépíthettek.

Ez volt Dalio és a Bridgewater kulcsgondolata – találjunk valamit, ami működik, függetlenül attól, hogy mit hoz a jövő.

Ez egy erőteljes koncepció, mert ahogyan azt korábban már tárgyaltam, egyetlen eszközosztály sem biztonságos sem most, sem a jövőben. Dalio elfogadta ezt az igazságot azzal, hogy olyan eszközök gyűjteményét hozta létre, amelyek minden gazdasági környezetben stabil hozamot biztosíthatnak. Legalábbis elméletben. Hogyan teljesített az All Weather Portfolio a gyakorlatban?

Hogyan teljesített?

Az All Weather Portfolio nagyszerű elméleti alapjai ellenére az elvárásoknak megfelelően teljesített?

A legtöbbször igen.

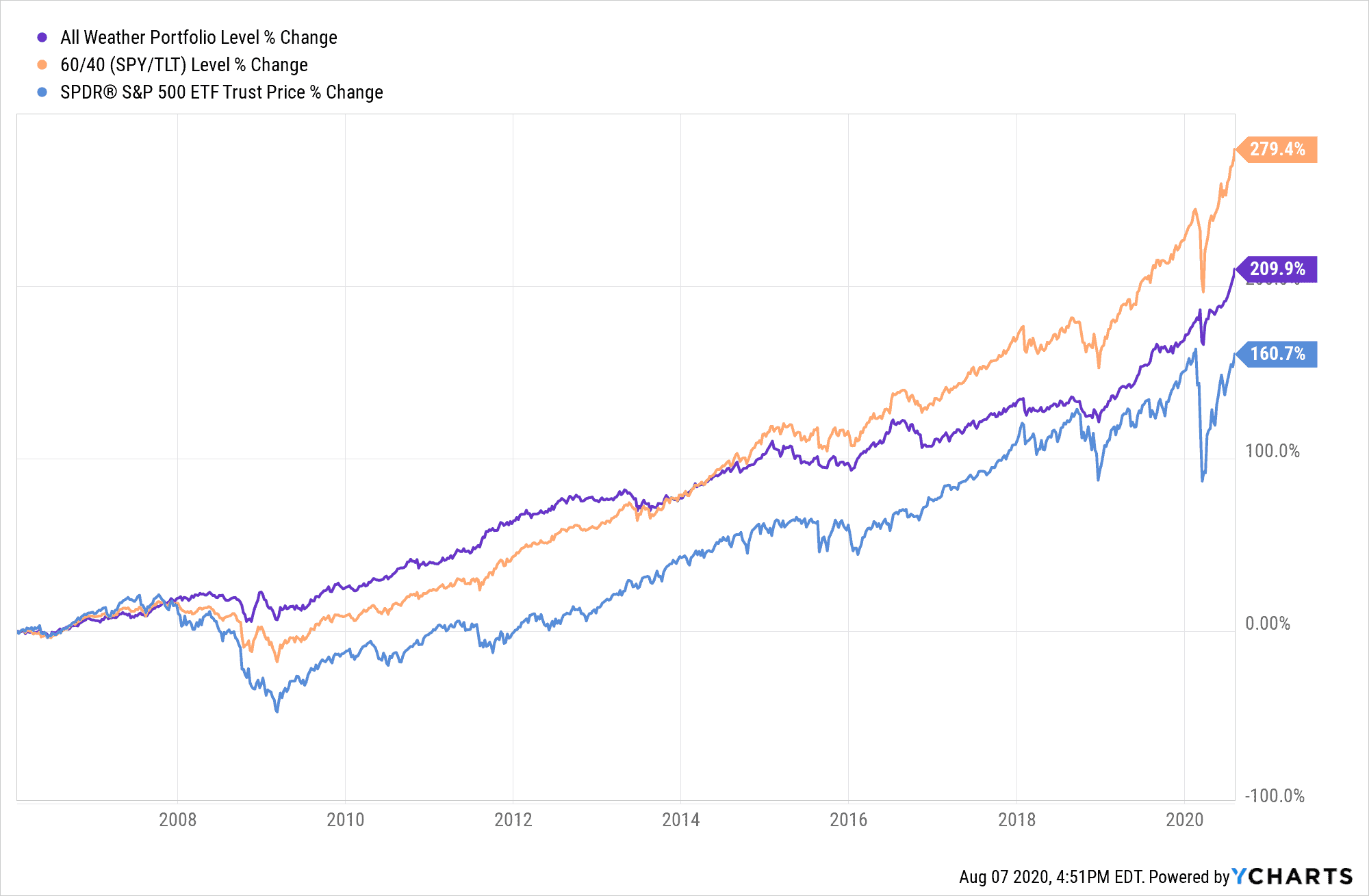

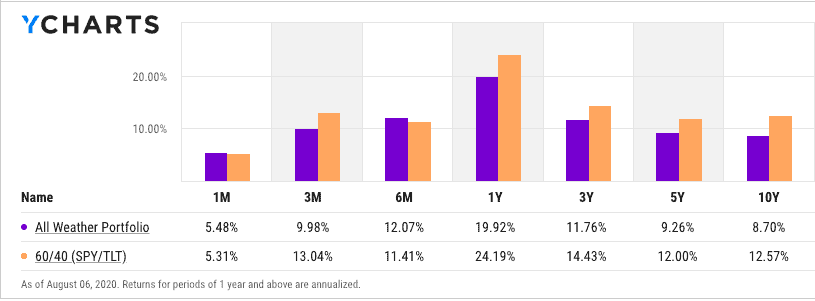

Az All Weather Portfolio 2006 februárja óta évente 8%-os hozamot ért el, ami magasabb, mint az S&P 500, de kevesebb, mint a hagyományos 60/40 (U.S. USA. részvény/kötvény) portfólióhoz képest:

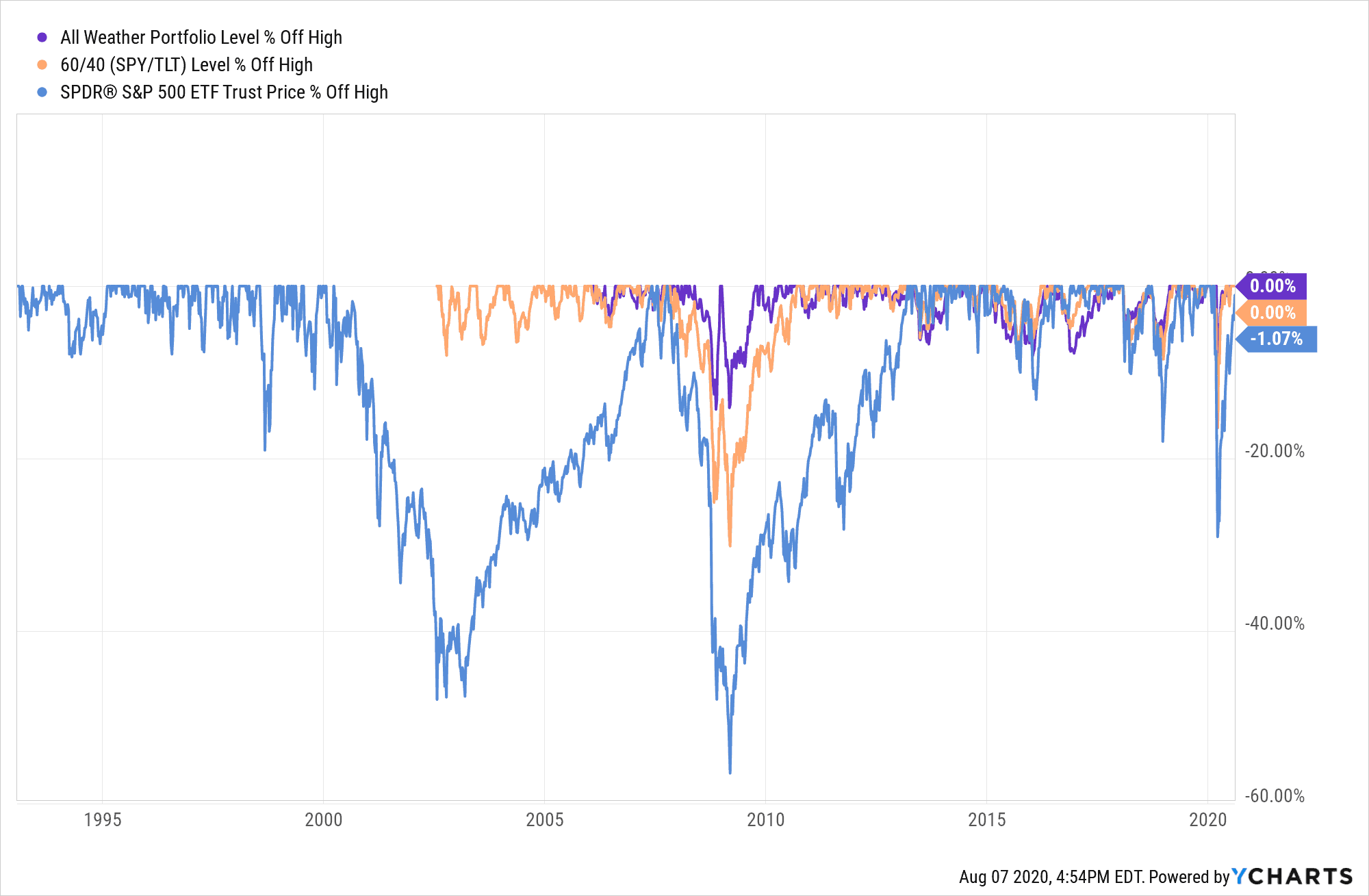

Mindezt úgy, hogy közben sokkal kisebb volt a visszaesés, különösen a nagyobb válságok idején:

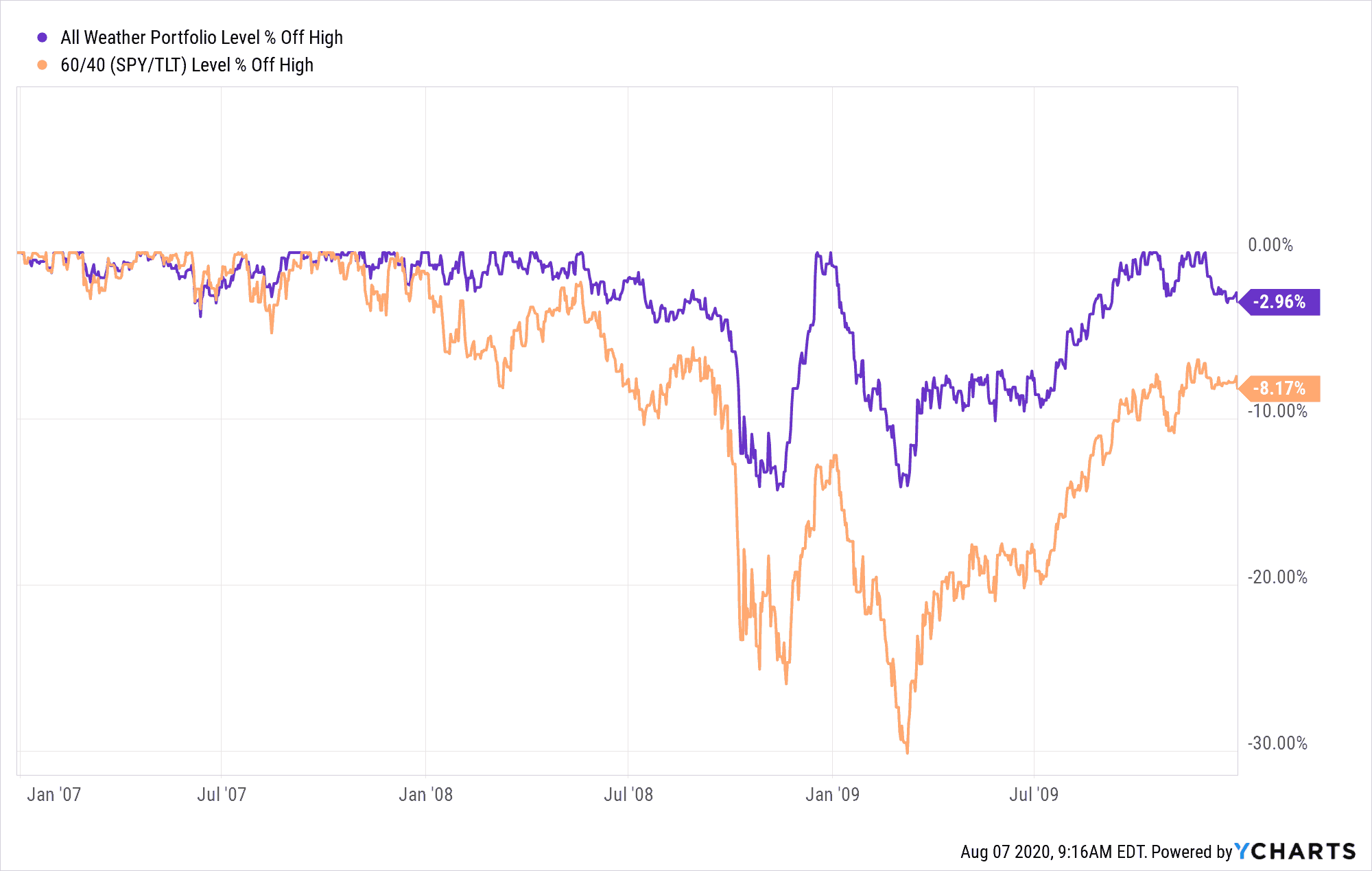

A Nagy Pénzügyi Válság idején például az All Weather portfólió kevesebb mint feleannyit esett vissza, mint egy 60/40 (amerikai részvény/kötvény) portfólió. részvény/kötvény) portfólió:

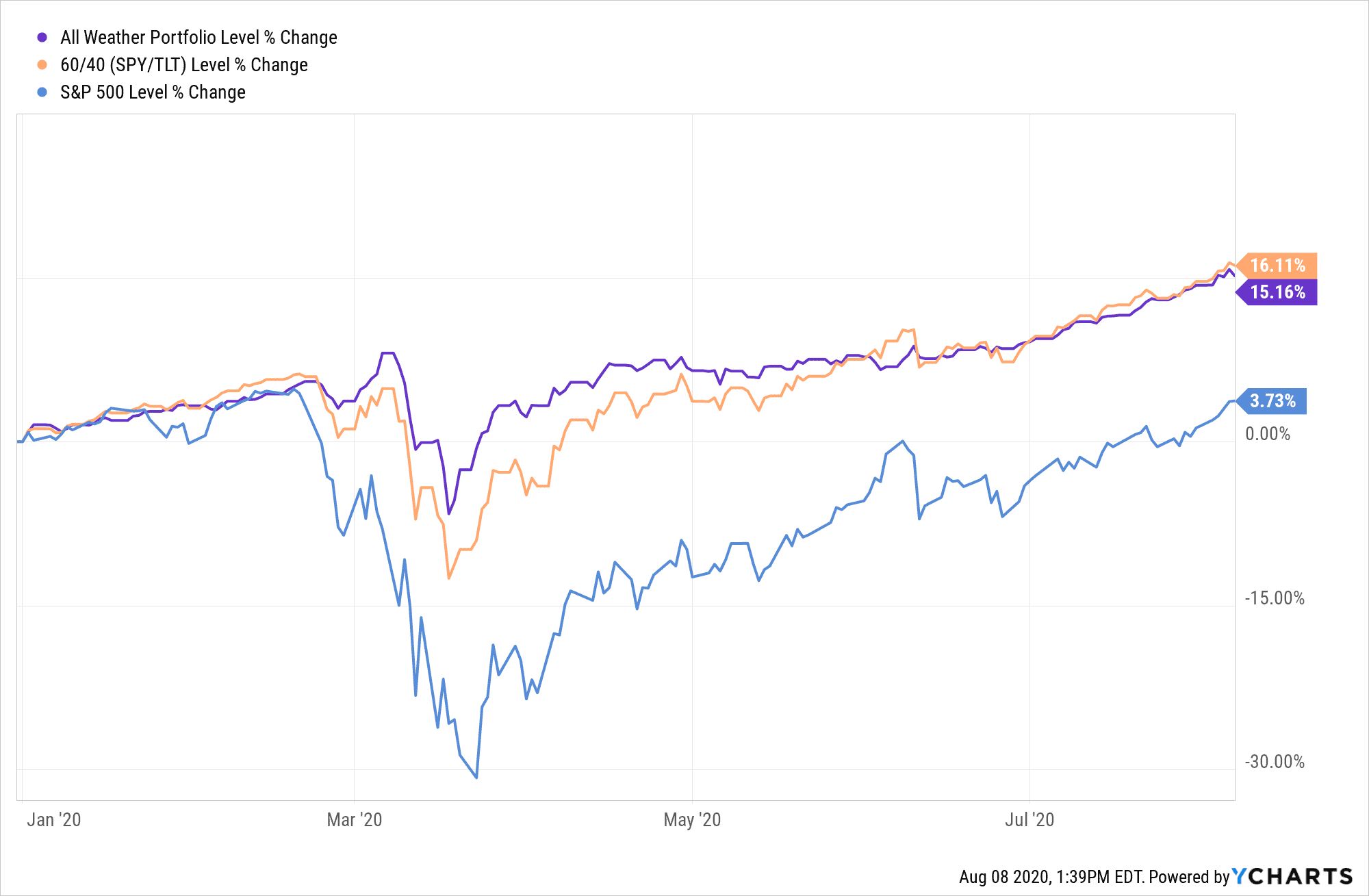

Az év eleji koronavírus-krach idején pedig hasonló jellegű viselkedést láthattunk az All Weather Portfóliótól:

Ez lenyűgöző eredmény, de az All Weather Portfóliónak némi növekedésről kell lemondania ennek eléréséhez. Ez az oka annak, hogy az All Weather Portfolio az elmúlt évtized nagy részében alulteljesítette a 60/40 portfóliót:

Amikor a részvények magas hozamot biztosítanak egy magas növekedési környezetben, az All Weather Portfolio alulteljesít, mivel csak 30%-os részvényallokációval rendelkezik.

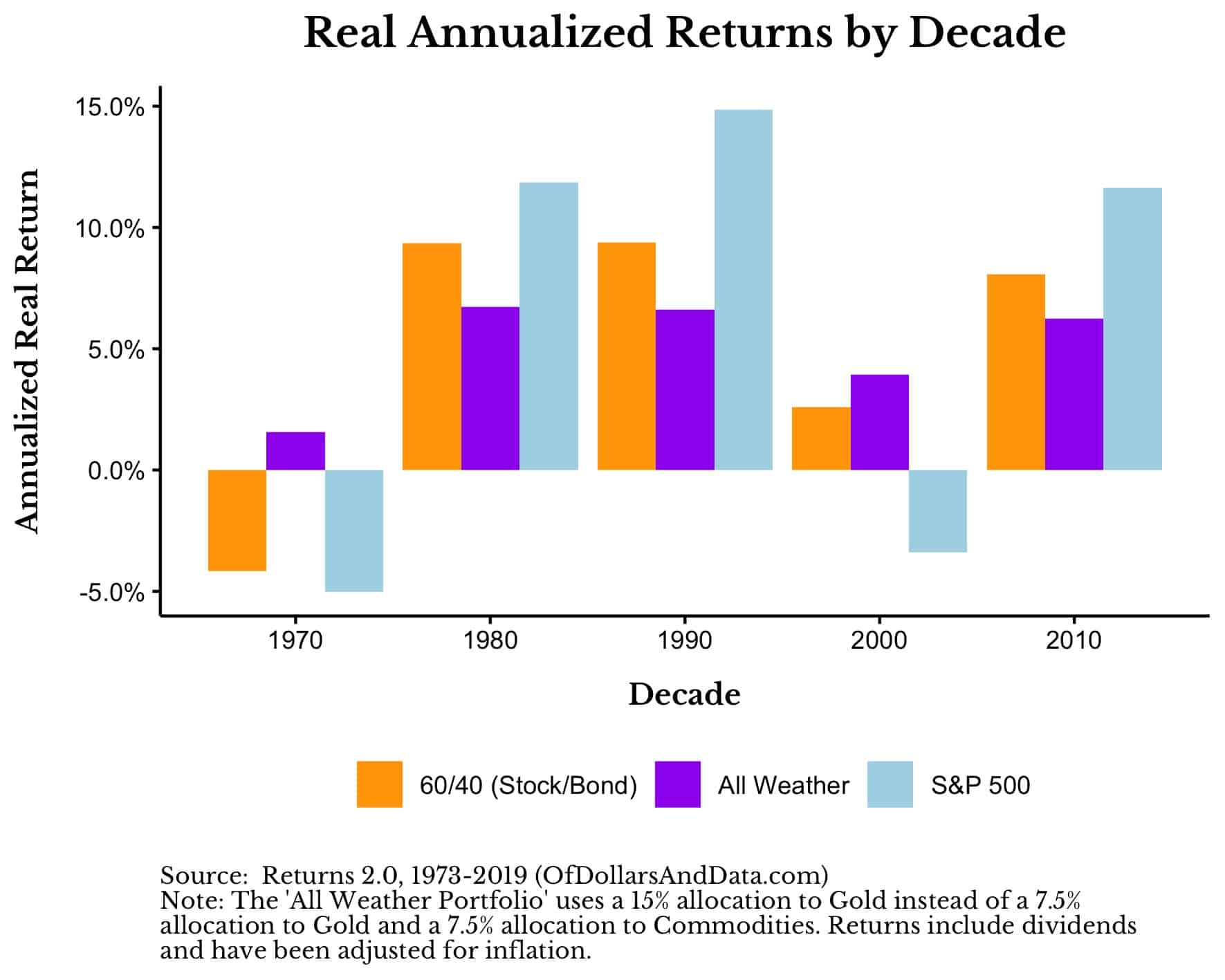

A nem magas növekedési környezetben azonban az All Weather Portfolio sokkal vonzóbb. Például az 1973-ig visszanyúló adatokat felhasználva azt találtam, hogy az All Weather Portfolio felülmúlta az S&P 500 és a 60/40 portfólió teljesítményét magas inflációs környezetben (1970-es évek) és alacsony növekedési környezetben (2000-es évek):

Megjegyzem, hogy ezek inflációval korrigált hozamokat mutatnak, ami sokkal meggyőzőbbé teszi az All Weather Portfolio-t.

Még folytathatnám a grafikonokkal és adatokkal való túlterhelést, de érti a lényeget. Az All Weather Portfolio megbízhatóbb reálhozamokkal és kevésbé súlyos lehívásokkal rendelkezik, mint más hagyományos portfóliók. Mit nem lehet szeretni?

Nos, mielőtt úgy döntenél, hogy mindent beleadsz az All Weather Portfólióba, hadd mondjam el, hogy kinek nem kellene befektetnie ebbe.

Ki ne fektessen az All Weather Portfólióba?

Minden dicséret ellenére, amivel az All Weather Portfóliót elhalmoztam, nem hiszem, hogy kétféle befektetőnek való:

1. Azoknak, akik magas növekedést akarnak

2. Azoknak, akik megszállottan nézik az egyes pozícióik teljesítményét

A magas növekedést akaró befektetők számára a részvények nagyobb súlyát tartalmazó portfóliók hosszú távon általában jobban teljesítenek:

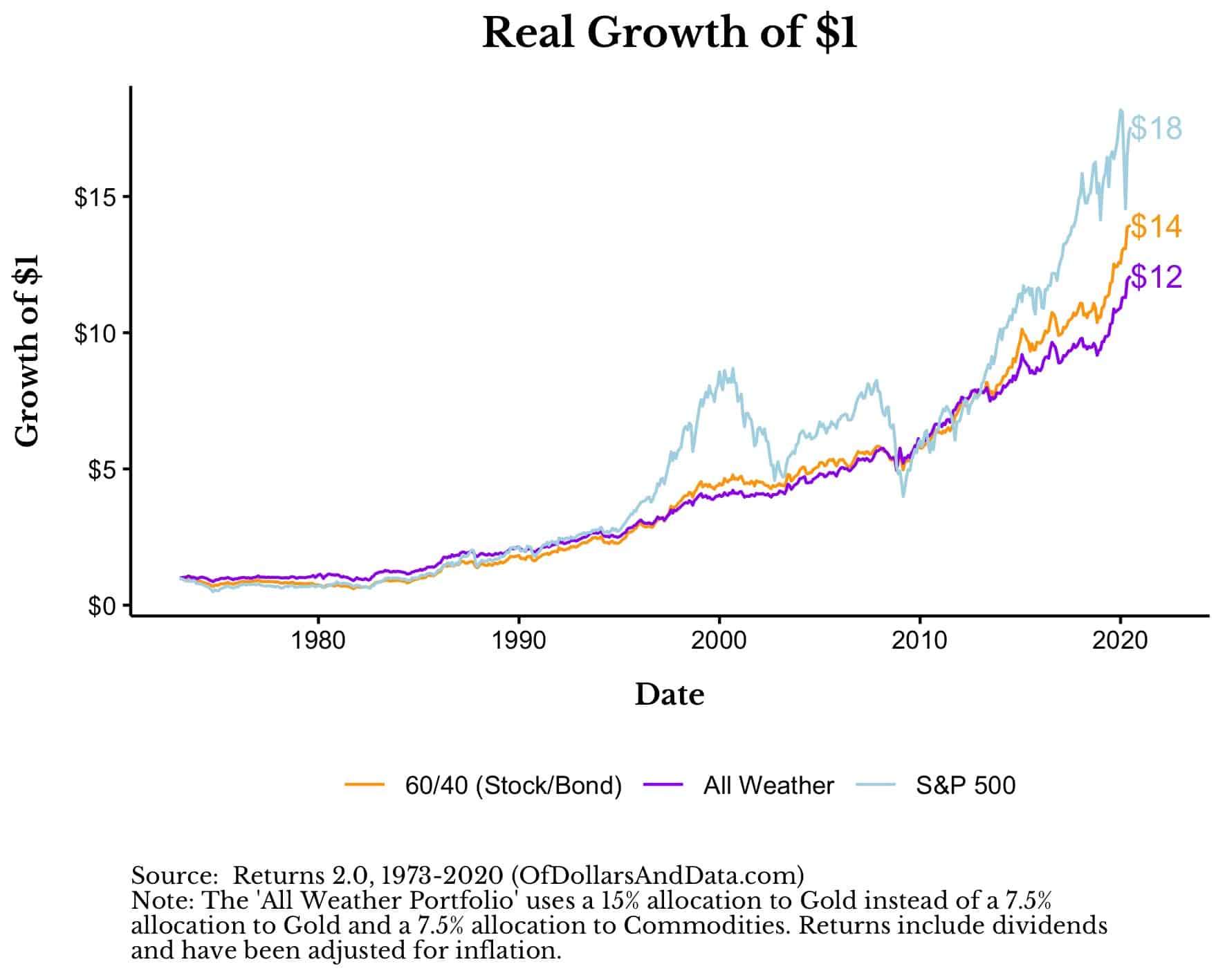

1973-2020 között az All Weather Portfolio évi 5,4%-os (inflációval kiigazított) hozamot ért el, szemben az S&P 500 évi 6,4%-os (inflációval kiigazított) hozamával. Ez az 1% rövid távon kevés, de nagyon hosszú távon összeadódhat. Azok számára, akiknek nagyobb növekedésre van szükségük, indokolt lehet a részvények nagyobb arányú allokációja.

Amellett nem vagyok biztos benne, hogy van értelme 55%-ot kötvényekbe allokálni, amikor a jelenlegi hozamok olyan alacsonyak, mint amilyenek. A hozamon kívül más okok is szólnak a kötvényekbe való befektetés mellett, de szkeptikus vagyok, hogy az 1980-as és 1990-es évek látványos kötvényhozamai megismétlődnek a következő évtizedekben.

Azoknak a befektetőknek, akik sokat foglalkoznak az egyes pozíciók teljesítményével, az All Weather Portfolio szintén nem biztos, hogy az Ön számára való. Miért? Mert az olyan eszközök, mint az arany és a nyersanyagok birtoklása nem egyszerű. Amint arról korábban már beszéltem, az arany évtizedekig tartó visszaesésekkel járhat, és egyéni eszközként nehéz lehet kitartani mellette.

Képzeljük csak el, hogy az 1980 eleji csúcsától kezdve birtoklunk aranyat, és csak 2008-ban, 28 évvel később látjuk újra új történelmi csúcsokat elérni. Ha nem látja az összképet, hogy az arany hogyan illeszkedik az All Weather Portfólióba, akkor lehet, hogy máshová kellene befektetnie.

Ha azonban látja az egyes eszközök előnyeit portfóliószinten, és nem kell maximalizálnia a hozamát, akkor jó jelölt lehet az All Weather Portfólióra.

Kinek érdemes befektetnie az All Weather Portfólióba?

A befektetők, akiknek érdemes megfontolniuk az All Weather Portfólióba való befektetést:

1. Azok, akiket nagyon érzékenyen érint a pénzvesztés

2. Azok, akik egy egyszerű és könnyű módot szeretnének a tőkéjük megőrzésére tisztességes növekedés mellett

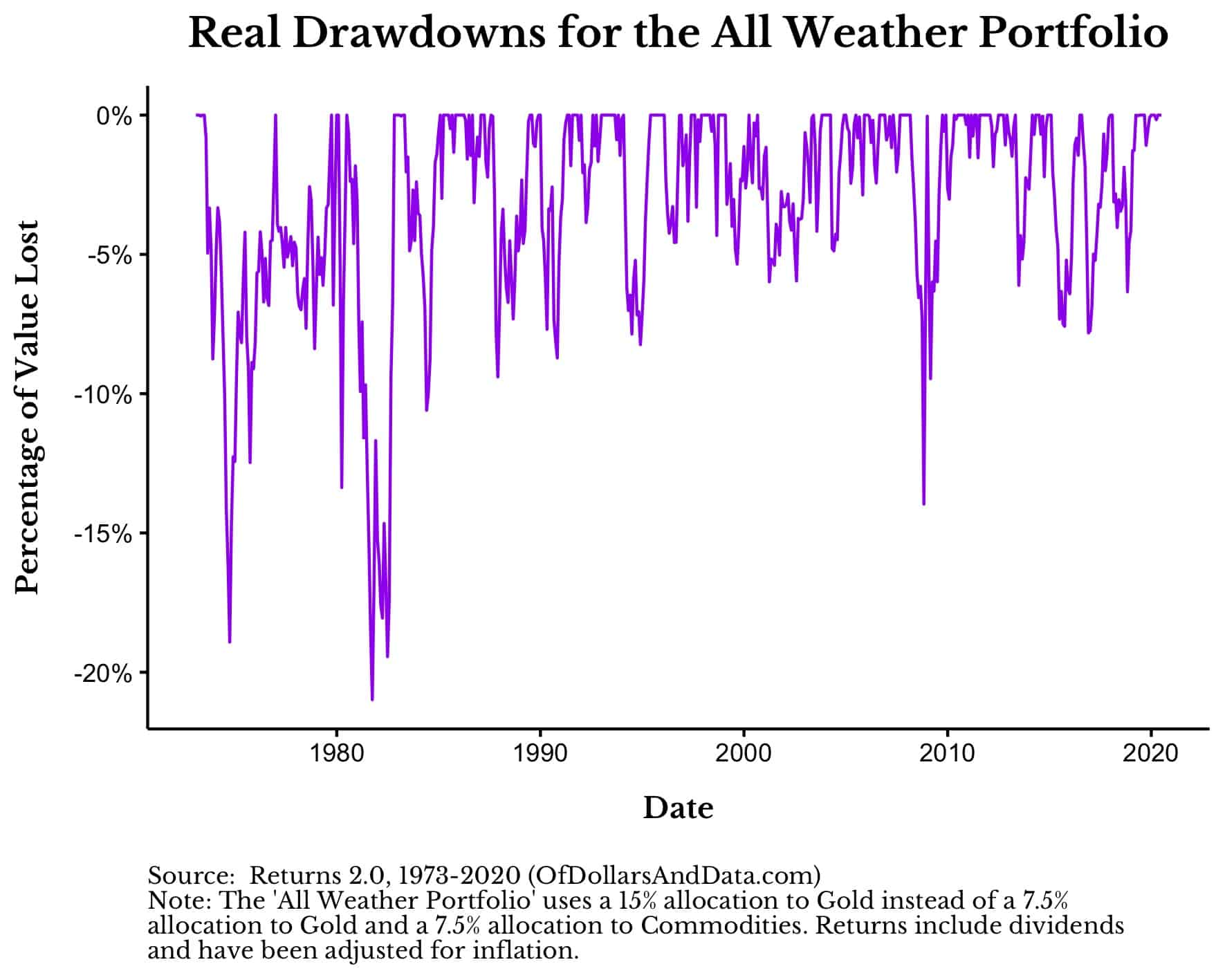

Ha utálod a rövid távú veszteségeket, akkor az All Weather Portfolio lehet, hogy neked való. 1973 óta a legnagyobb vesztesége valamivel több mint 20% volt, inflációval kiigazítva és havi adatokat használva:

Napi adatokat használva a csökkenések nagyobbak lesznek, de nem jelentősen. Tudom, hogy a 20% soknak tűnhet, de a legtöbb kockázatos eszközhöz képest ez viszonylag szelídnek számít.

A koronavírusos összeomlás mélypontján az S&P 500 33%-ot esett. Mennyire aggódtál akkor? Ha nagyon, akkor mindenképpen érdemes megfontolnia egy olyan stabilabb portfóliót, mint az All Weather.

Végezetül, azoknak a befektetőknek, akik egyszerű és könnyen megvalósítható portfóliót szeretnének, az All Weather lehet, hogy megfelel. Öt alap, valamilyen naptári ütemezés szerint újrakiegyensúlyozva (pl. negyedévente, félévente, évente), és már készen is van. Valószínűleg nem fog meggazdagodni tőle, de valószínűleg megakadályozza, hogy szegény legyen.

Amint azt fentebb bemutattam, az All Weather portfólióba 1973-ban befektetett 1 dollár vásárlóereje a mai napig 12-szeresére nőtt volna. Mindez úgy történt, hogy fél évszázad alatt nem vesztett sokkal többet, mint 20%-ot.

Ha ez úgy hangzik, mintha érdemes lenne megfontolnod, akkor beszéljünk arról, hogyan tudod ténylegesen megvalósítani.

Hogyan lehet megvalósítani?

Az All Weather Portfólió replikálásának legegyszerűbb módja az alacsony költségű ETF-ek kiválasztása. Például mindössze évi 0,21%-ért újraalkothatja az All Weather Portfóliót:

- 40% TLT (hosszú lejáratú amerikai kötvények)

- 30% SPY (S&P 500)

- 15% IEI (Intermediate Term U.S. Bonds)

- 7,5% GLD (arany)

- 7,5% DBC (Commodities Index)

Kell pontosan ezeket az alapokat választania? Természetesen nem.

Meglehet, hogy egy teljes amerikai részvényalapot vagy egy globális részvényalapot szeretne választani, nem pedig csak az S&P 500-at. Ez rendben is van, amíg nagyjából 30%-ban részvényeknek van kitéve. Ugyanez vonatkozik a globális kötvényekre az amerikai kötvényekkel szemben. Én csak azért részesítem előnyben az amerikai kötvényeket, mert úgy gondolom, hogy biztonságosabbak, de ez a feltételezés a jövőben nem biztos, hogy helytálló.

Az ETF megvalósításában az a jó, hogy bármelyik brókercégen keresztül elvégezhető. Még a Robinhood befektetői is elhelyezhetik tőkéjük egy részét az All Weather Portfólióba, míg a többit az egyes részvényekre bízzák. Természetesen nem ajánlom az egyedi részvényeket, de mindenkinek a sajátja.

Végezetül, miután ilyen arányban allokálta a pénzét, még mindig vissza kell egyensúlyoznia ezekre az allokációs súlyokra legalább évente. Az újrasúlyozás gyakorisága nem számít annyira, így ha negyedévente akarsz újrasúlyozni, megteheted, de én az egyszerűség kedvéért évente tenném.

Ha mindezt megtetted, akkor már mehetsz is. Ha a történelem egy kis útmutatást ad, akkor az All Weather portfóliódnak sokkal következetesebb növekedést kell biztosítania, kisebb volatilitás mellett, mint a legtöbb más portfóliónak. Most már hátradőlhetsz, és aggódhatsz minden olyan dolog miatt, amit az élet nem befektetésből adódik.

Boldog befektetést és köszönöm, hogy elolvastad!

Ha tetszett ez a bejegyzés, fontold meg, hogy feliratkozol a hírlevelemre.

Ez a 198. bejegyzés. Minden kódom, ami ehhez a poszthoz kapcsolódik, itt található ugyanezzel a számozással: https://github.com/nmaggiulli/of-dollars-and-data