Kuvittele salkku, jonka voit omistaa koko elämäsi ajan. Salkku, joka menestyy hyvin inflaation ja deflaation aikana. Salkku, joka toimii talouskasvussa ja talouden pysähtyneisyydessä. Salkku parhaita ja huonoimpia aikoja varten. Tämä on All Weather Portfolion taustalla oleva ajatus.

All Weather Portfolion loivat Ray Dalio ja hänen yrityksensä Bridgewater Associates, joka on tällä hetkellä maailman suurin hedge-rahasto. Bridgewater hallinnoi yli 150 miljardin dollarin varoja, ja se tunnetaan taloussyklien analysoinnistaan yhtenä maailman parhaista globaaleista makrohedge-rahastoista.

Vaikka et tarvitse Bridgewaterin hienostuneisuutta menestyäksesi sijoittajana, heidän All Weather Portfolion oivalluksistaan voi olla hyötyä siinä, miten itse hoidat rahojasi. Tutustutaanpa asiaan.

Mikä on All Weather Portfolio?

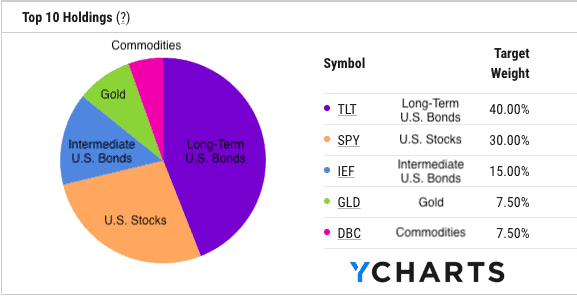

All Weather Portfolio on sijoitussalkku, jonka tarkoituksena on tuottaa hyvin erilaisissa taloudellisissa ympäristöissä. Tämän toimeksiannon vuoksi salkku koostuu 55 %:sti yhdysvaltalaisista joukkovelkakirjalainoista, 30 %:sti yhdysvaltalaisista osakkeista ja 15 %:sti kovista omaisuuseristä (kulta + raaka-aineet). :

Miksi juuri tämä omaisuuserien sekoitus? Koska tämä sekoitus toimii hyvin Dalion korostamissa neljässä taloudellisessa ympäristössä:

- Hintojen nousu (inflaatio)

- Hintojen lasku (deflaatio)

- Kasvun nousu (nousumarkkinat)

- Kasvun lasku (karhumarkkinat)

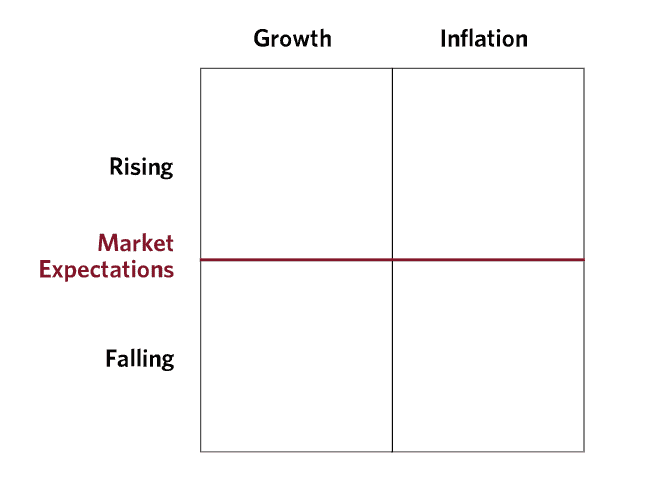

Dalio ja Bridgewater ovat muotoilleet näitä neljää taloudellista ympäristöä matriisin muotoon:

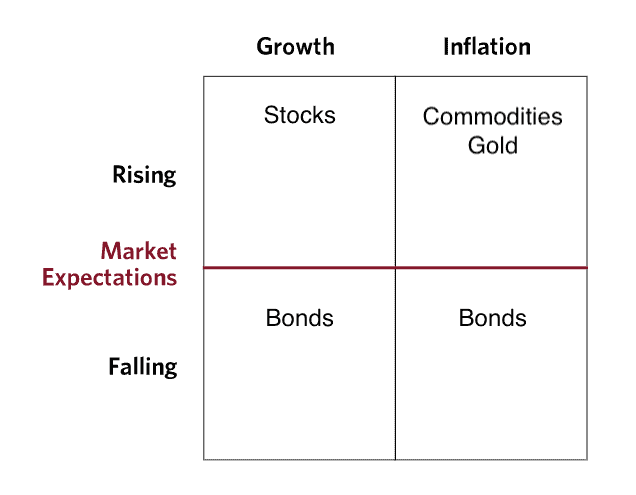

Tästä matriisista voimme sitten määrittää, mitkä omaisuuserät menestyvät parhaiten missäkin talousympäristössä. Esimerkiksi nousevien hintojen aikana hyödykkeet ja kulta menestyvät yleensä hyvin, ja laskevien hintojen aikana joukkovelkakirjat menestyvät yleensä hyvin. Nousevan kasvun aikana osakkeilla on taipumus menestyä hyvin ja laskevan kasvun aikana joukkovelkakirjoilla on taipumus menestyä hyvin.

Tämän tiedon perusteella voimme nyt täyttää matriisin parhaiten menestyvällä omaisuuserällä kussakin taloudellisessa ympäristössä:

Tästä voit alkaa nähdä, miksi All Weather Portfolio -portfoliossa on enemmän joukkovelkakirjalainoja kuin osakkeita ja enemmän osakkeita kuin kovia omaisuuseriä (kulta + hyödykkeet). Koska kaikkia neljää taloudellista ympäristöä ei esiinny yhtä usein (esim. korkea kasvu on yleisempää kuin korkea inflaatio), omaisuuserien painotukset on asetettu vastaamaan tätä.

Niin kuin tämä on liiallinen yksinkertaistaminen siitä, miten omaisuuserät reagoivat eri taloudellisten järjestelmien aikana, se tavoittaa All Weather -portfolion ydinajatuksen. Jokainen omaisuuserä tuottaa eri tavalla sen mukaan, mitä makrotaloudellisessa ympäristössä tapahtuu, joten salkun allokaation tulisi heijastaa tätä.

Tämä saattaa tuntua oudolta tavalta sijoittaa, mutta All Weather -portfolion historian ymmärtäminen tuo lisää selkeyttä.

Miten se alkoi?

All Weather Portfolion koko tarina on lähes kolme vuosikymmentä vanha. Perustettuaan Bridgewaterin vuonna 1975 Ray Dalio halusi ymmärtää, miten omaisuuserät kehittyivät taloudellisten yllätysten jälkeen. Koska omaisuuserien hinnat määräytyvät markkinaosapuolten kollektiivisten tulevaisuutta koskevien odotusten perusteella, ainoa asia, joka voi aiheuttaa merkittävän muutoksen omaisuuserien hinnoissa, on jokin odottamaton asia (eli yllätys).

Tästä viitekehyksestä käsin Dalio ja hänen kollegansa lähtivät luomaan salkkua, joka olisi välinpitämätön tällaisten taloudellisten yllätysten suhteen. Tämän tuloksena he loivat vuonna 1996 All Weather -rahaston. Alun perin Daliota käytettiin sijoitusrahastona, mutta Bridgewaterin All Weather -rahaston varat kasvoivat lopulta 46 miljardiin dollariin vuoteen 2011 mennessä.

Rahaston tarkoitus vastasi Dalion alkuperäistä vakuutusta luoda salkku, joka ei reagoisi voimakkaasti taloudellisiin yllätyksiin. Kuten Bridgewater toteaa The All Weather Story -kirjassaan:

Markkinaosapuolet saattaisivat yllättyä inflaatiomuutoksista tai kasvupyrähdyksestä, ja All Weather porskuttaisi eteenpäin ja tarjoaisi houkuttelevia, suhteellisen vakaita tuottoja. Strategia oli ja on passiivinen; toisin sanoen tämä oli paras salkku, jonka Ray ja hänen läheiset yhteistyökumppaninsa pystyivät rakentamaan ilman vaatimusta ennustaa tulevia olosuhteita.

Tämä oli Dalion ja Bridgewaterin keskeinen ajatus – löytää jotain, joka toimii riippumatta siitä, mitä tulevaisuus tuo tullessaan.

Tämä on voimakas konsepti, sillä kuten olen aiemmin käsitellyt, mikään yksittäinen omaisuusluokka ei ole turvallinen nyt eikä tulevaisuudessa. Dalio on omaksunut tämän totuuden luomalla kokoelman omaisuuseriä, jotka voivat tarjota vakaita tuottoja kaikissa taloudellisissa ympäristöissä. Näin ainakin teoriassa. Miten All Weather Portfolio on pärjännyt käytännössä?

Miten se on tuottanut?

Hyvistä teoreettisista lähtökohdista huolimatta All Weather Portfolio on tuottanut odotusten mukaisesti?

Yleensä kyllä.

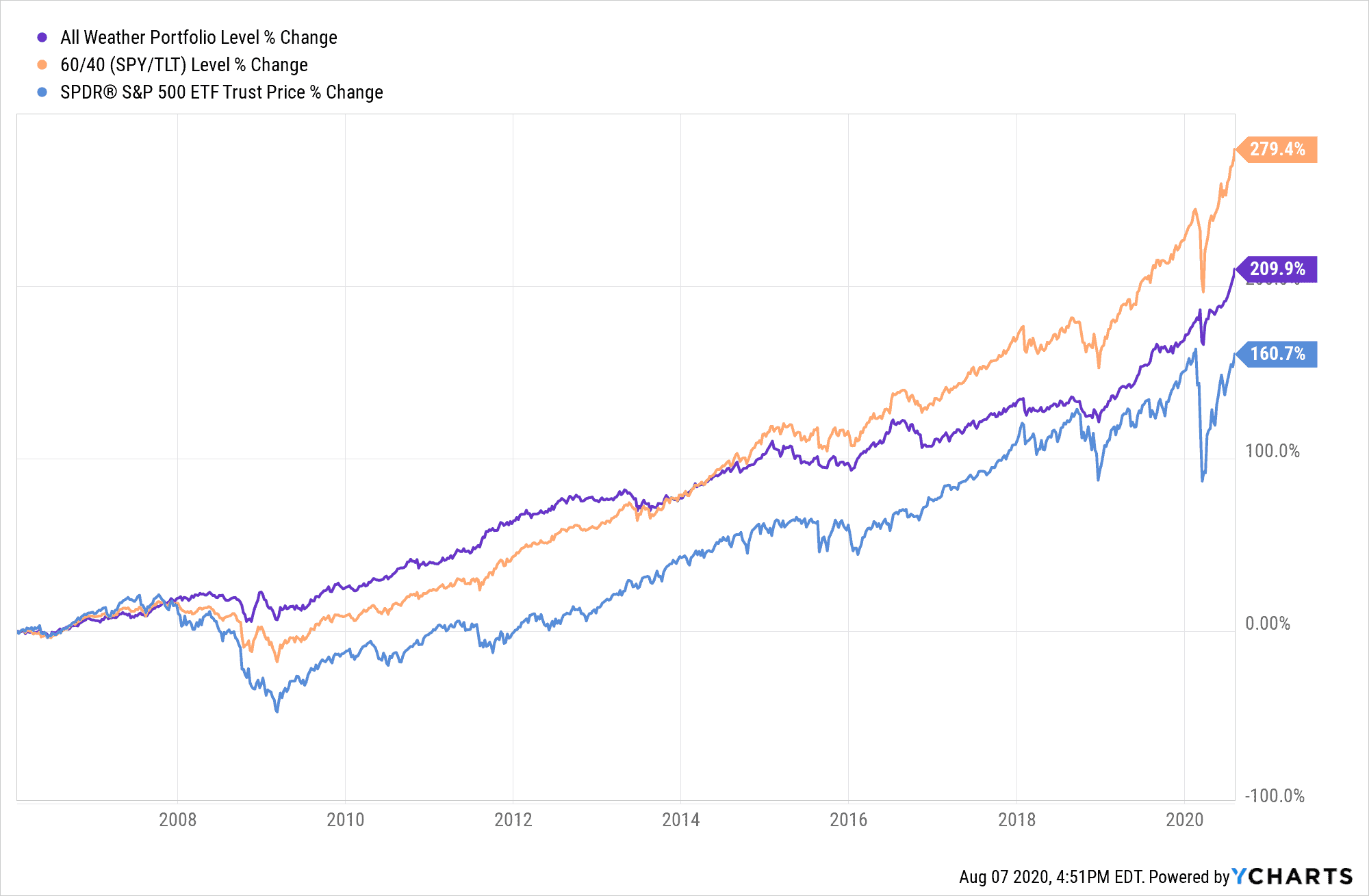

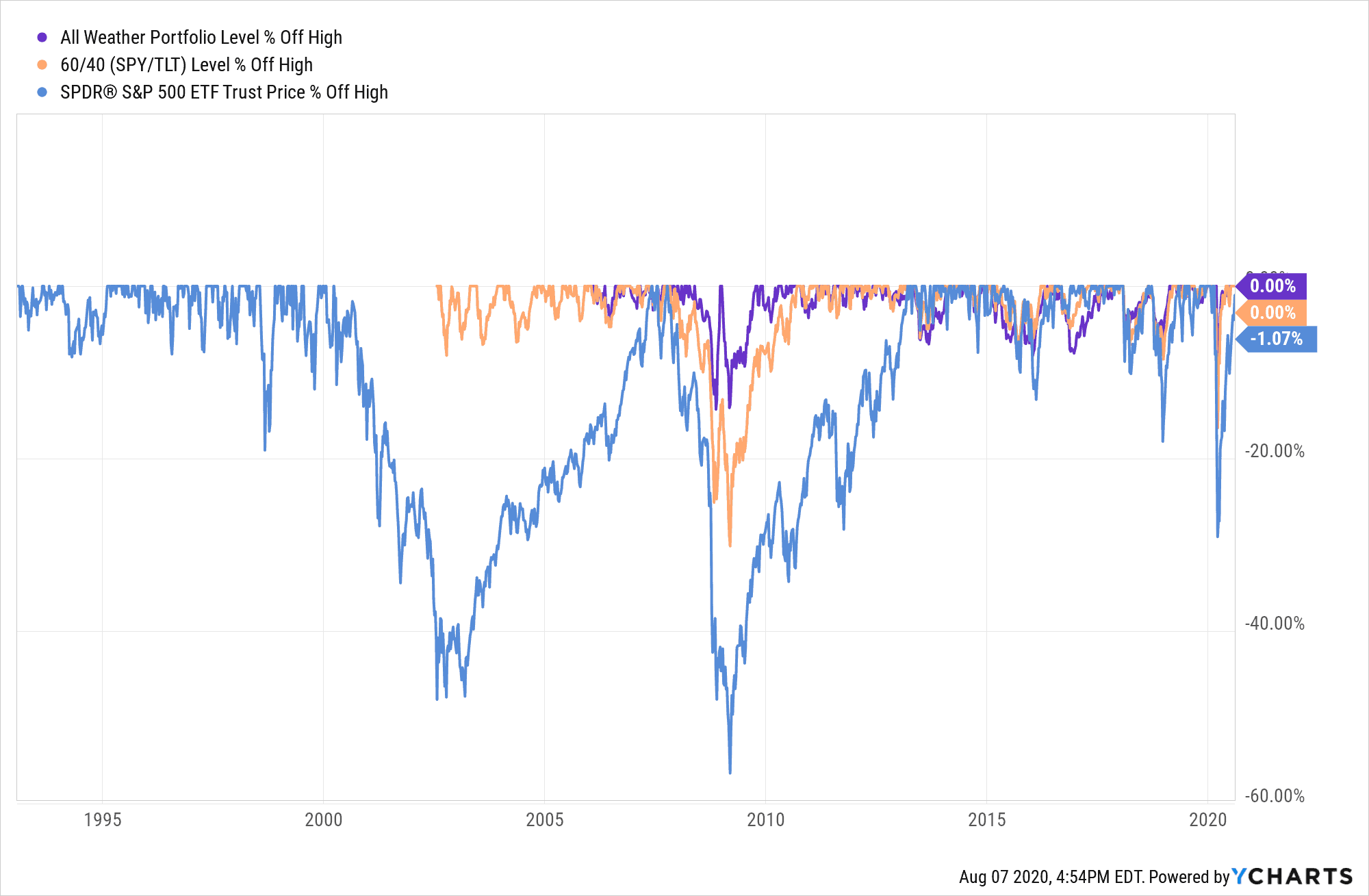

Helmikuusta 2006 lähtien All Weather Portfolio on tuottanut 8 %:n vuosituottoa, mikä on korkeampi kuin S&P 500:n tuottoa, mutta alhaisempi määrä kuin perinteisen 60/40-portfolion tuottotuottojen suhde (USA. Stock/Bond) salkku:

Tämä kaikki tapahtui samalla, kun arvonalennukset olivat paljon pienempiä, erityisesti suurten kriisien aikana:

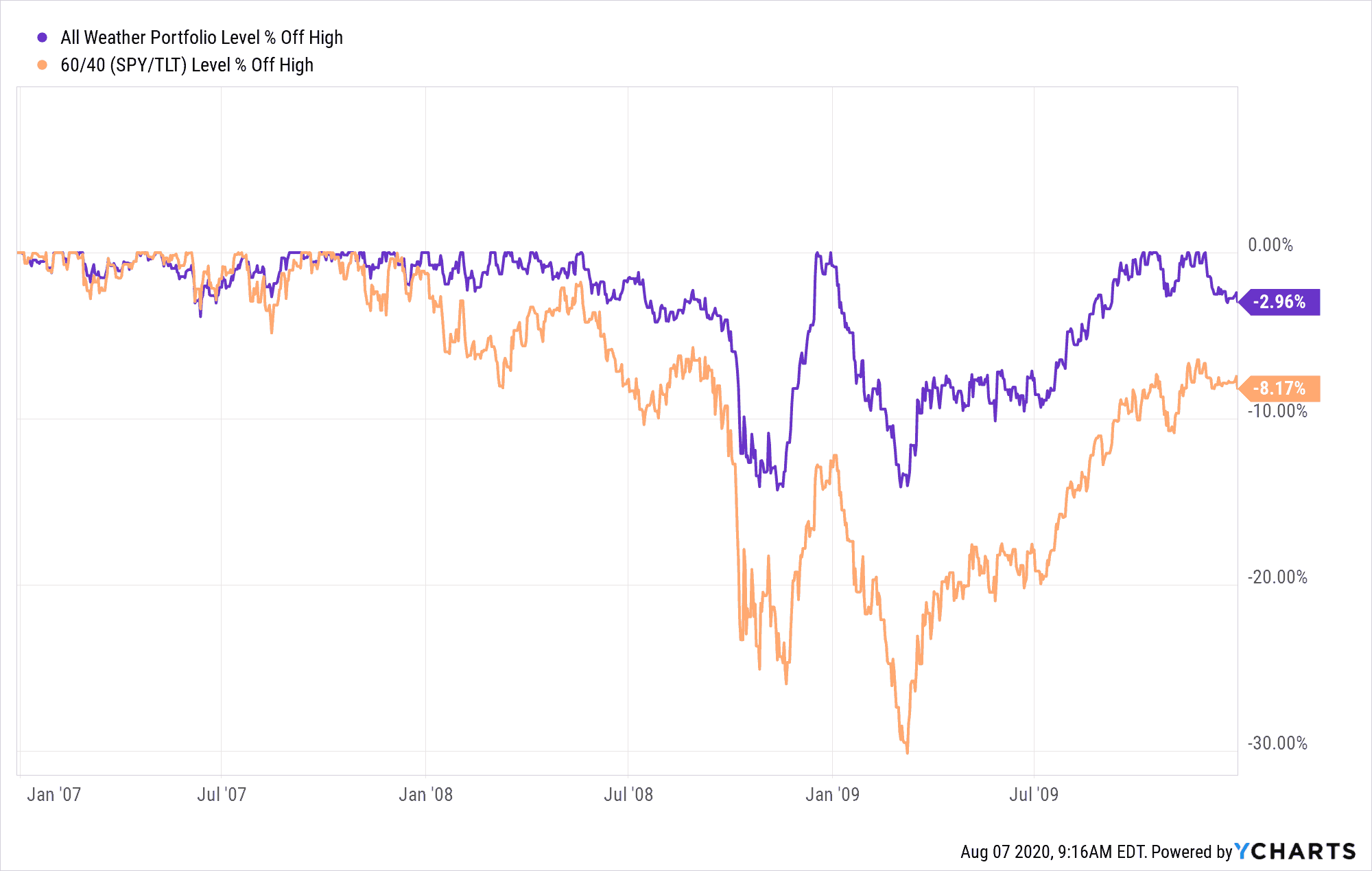

Suuren finanssikriisin aikana esimerkiksi All Weather -portfolio laski vähemmän kuin puolet vähemmän kuin 60/40 (U.S. osake/obligaatiosalkku) salkku:

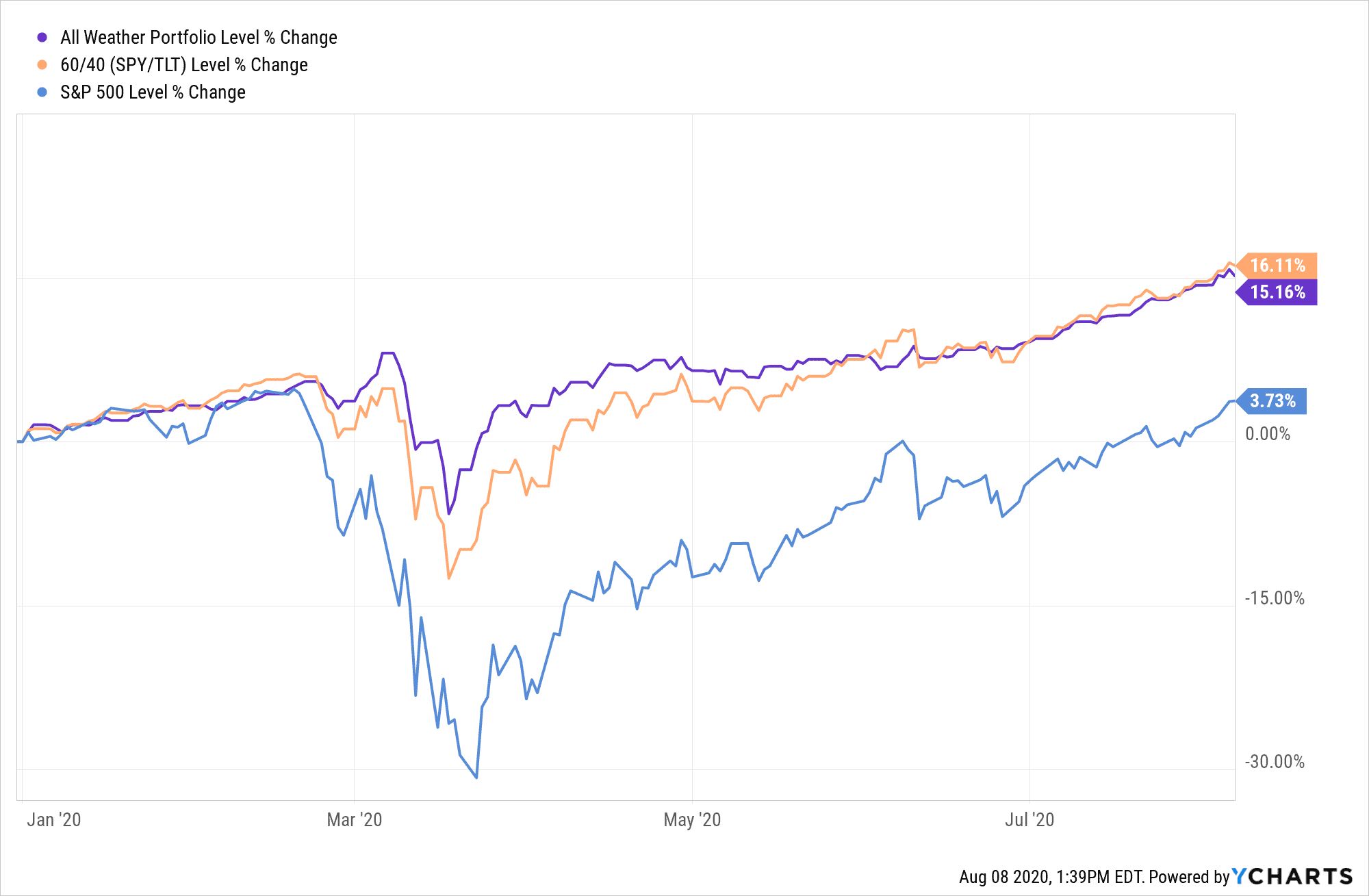

Ja koronavirusromahduksen aikana aiemmin tänä vuonna All Weather -portfoliolta nähtiin samantyyppistä käyttäytymistä:

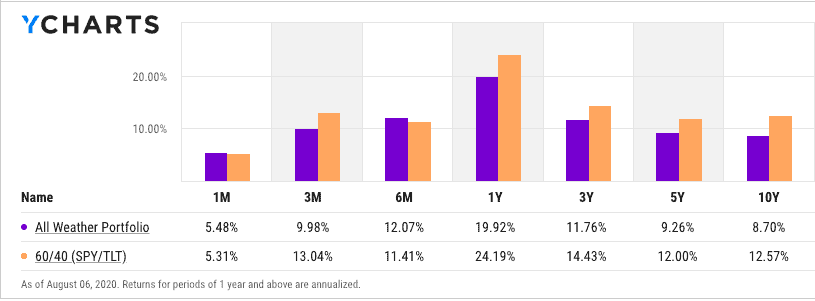

Tämä on vaikuttava tulos, mutta All Weather -portfolion on luovuttava jostain kasvusta sen saavuttamiseksi. Tämän vuoksi All Weather Portfolio alisuoriutui 60/40-salkusta suurimman osan viime vuosikymmenestä:

Kun osakkeet tuottavat korkeita tuottoja korkean kasvun ympäristössä, All Weather Portfolio alisuoriutuu, koska sillä on vain 30 prosentin allokaatio osakkeisiin.

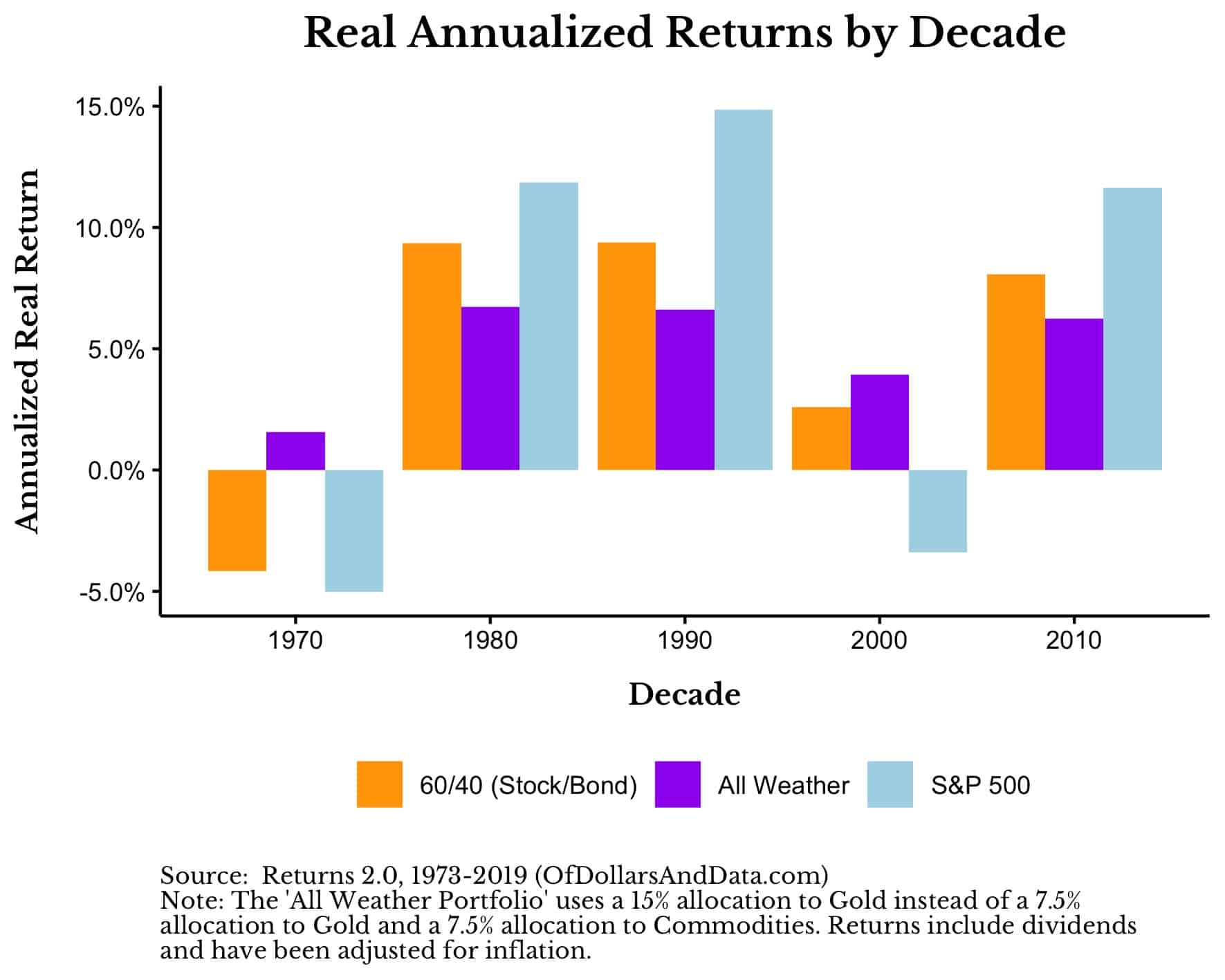

Ympäristöissä, joissa kasvu ei ole korkeaa, All Weather Portfolio on kuitenkin paljon houkuttelevampi. Esimerkiksi vuodesta 1973 asti ulottuvien tietojen avulla havaitsin, että All Weather Portfolio menestyi paremmin kuin S&P 500 ja 60/40-salkku korkean inflaation ympäristössä (1970-luku) ja matalan kasvun ympäristössä (2000-luku):

Huomaa, että nämä osoittavat inflaatiokorjattuja tuottoja, mikä tekee All Weather -portfoliosta paljon houkuttelevamman.

Voittaisin jatkossakin ylikuormittaa sinua diagrammeilla ja muilla aineistoilla, mutta ymmärrät kyllä asian. All Weather -portfoliolla on luotettavampi reaalituotto ja vähemmän vakavia arvonalennuksia kuin muilla perinteisillä salkuilla. Mitä rakastettavaa siinä ei ole?

Nyt ennen kuin päätät panostaa All Weather Portfolio -portfolioon, kerron sinulle, kenen ei pitäisi sijoittaa siihen.

Kenen ei pitäisi sijoittaa All Weather -portfolioon?

Kaikkien All Weather -portfolion ylistyksestä huolimatta en usko, että se sopii kahdenlaisille sijoittajille:

1. Niille, jotka haluavat korkeaa kasvua

2. Niille, jotka katsovat pakkomielteisesti yksittäisten sijoituskohteidensa suorituskykyä

Sijoittajille, jotka haluavat korkeaa kasvua, salkut, joissa osakkeiden osuus on suurempi, tuottavat yleensä paremmin pitkällä aikavälillä:

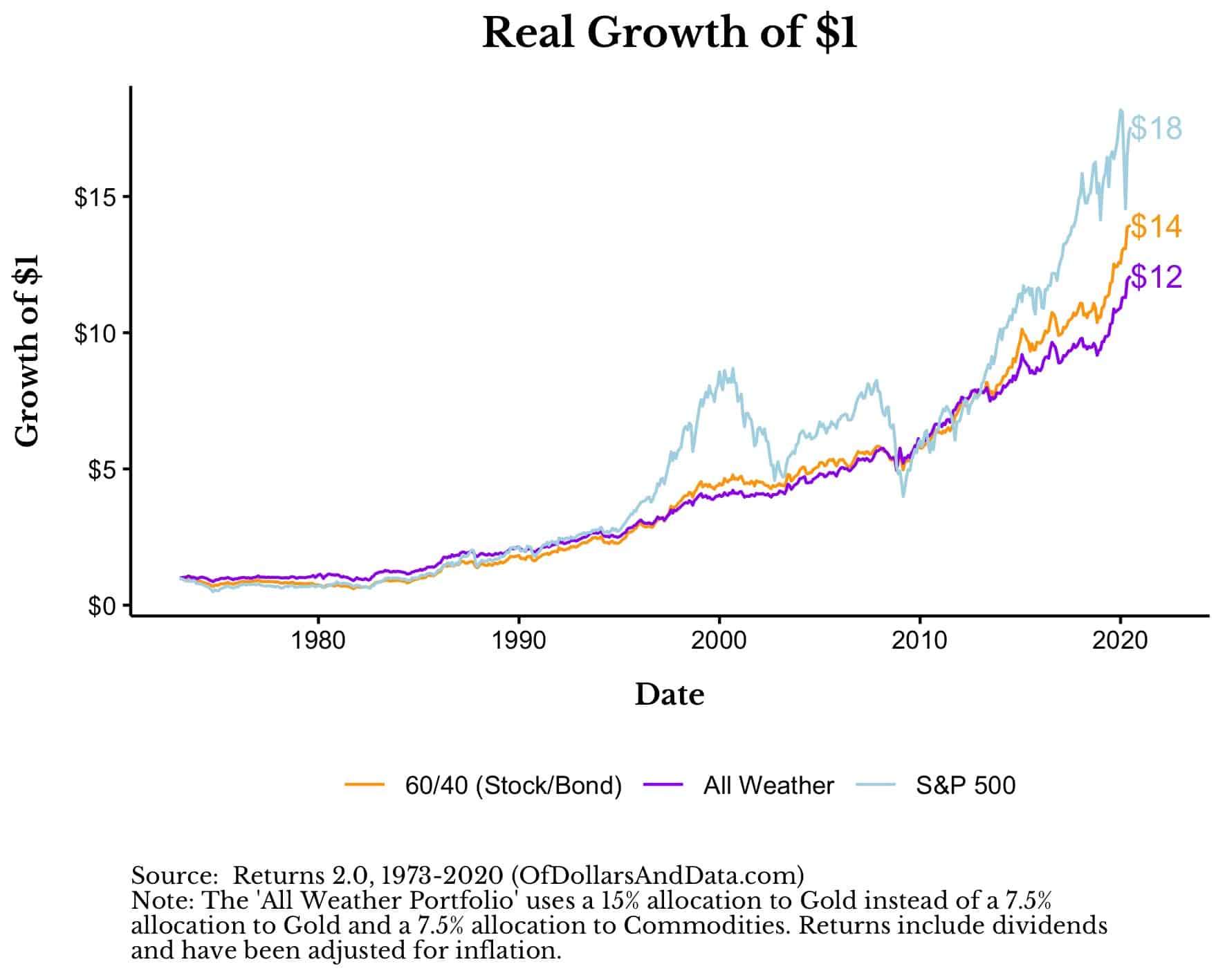

Vuosina 1973-2020 All Weather Portfolio tuotti 5,4 % vuodessa (inflaatiokorjattuna) verrattuna S&P 500:n tuottoon, joka oli 6,4 % vuodessa (inflaatiokorjattuna). Tuo 1 % on pieni lyhyellä aikavälillä, mutta voi summautua hyvin pitkillä aikajänteillä. Niille, jotka vaativat enemmän kasvua, suurempi allokaatio osakkeisiin saattaa olla perusteltua.

En ole myöskään varma, onko järkevää allokoida 55 prosenttia joukkovelkakirjoihin, kun nykyiset tuotot ovat niin alhaiset kuin ne ovat. Tuottojen lisäksi on muitakin syitä sijoittaa joukkovelkakirjoihin, mutta olen epäileväinen sen suhteen, että 1980- ja 1990-luvun huikeat joukkovelkakirjatuotot toistuvat tulevina vuosikymmeninä.

Sijoittajille, jotka keskittyvät paljon yksittäisten positioidensa tuottoon, All Weather Portfolio ei ehkä myöskään ole sinua varten. Miksi? Koska kullan ja hyödykkeiden kaltaisten omaisuuserien omistaminen ei ole helppoa. Kuten olen aiemmin käsitellyt, kullan arvo voi laskea vuosikymmenien ajan, ja siitä voi olla vaikea pitää kiinni yksittäisenä omaisuuseränä.

Kuvittele, että omistat kultaa sen huipusta lähtien vuoden 1980 alussa ja näet sen saavuttavan uudet ennätyskorkeudet vasta vuonna 2008, 28 vuotta myöhemmin. Jos et näe kokonaiskuvaa siitä, miten kulta sopii All Weather -portfolioon, sinun kannattaa ehkä sijoittaa muualle.

Jos kuitenkin näet yksittäisten omaisuuserien hyödyt salkun tasolla, eikä sinun tarvitse maksimoida tuottoa, saatat olla hyvä ehdokas All Weather -portfolioon.

Kenen pitäisi sijoittaa All Weather -portfolioon?

Sijoittajat, joiden kannattaa harkita sijoittamista All Weather -portfolioon, ovat:

1. Ne, jotka tulevat hyvin tunteellisiksi rahan menettämisestä

2. Ne, jotka haluavat yksinkertaisen ja helpon tavan säilyttää pääomansa kohtuullisen kasvun kera

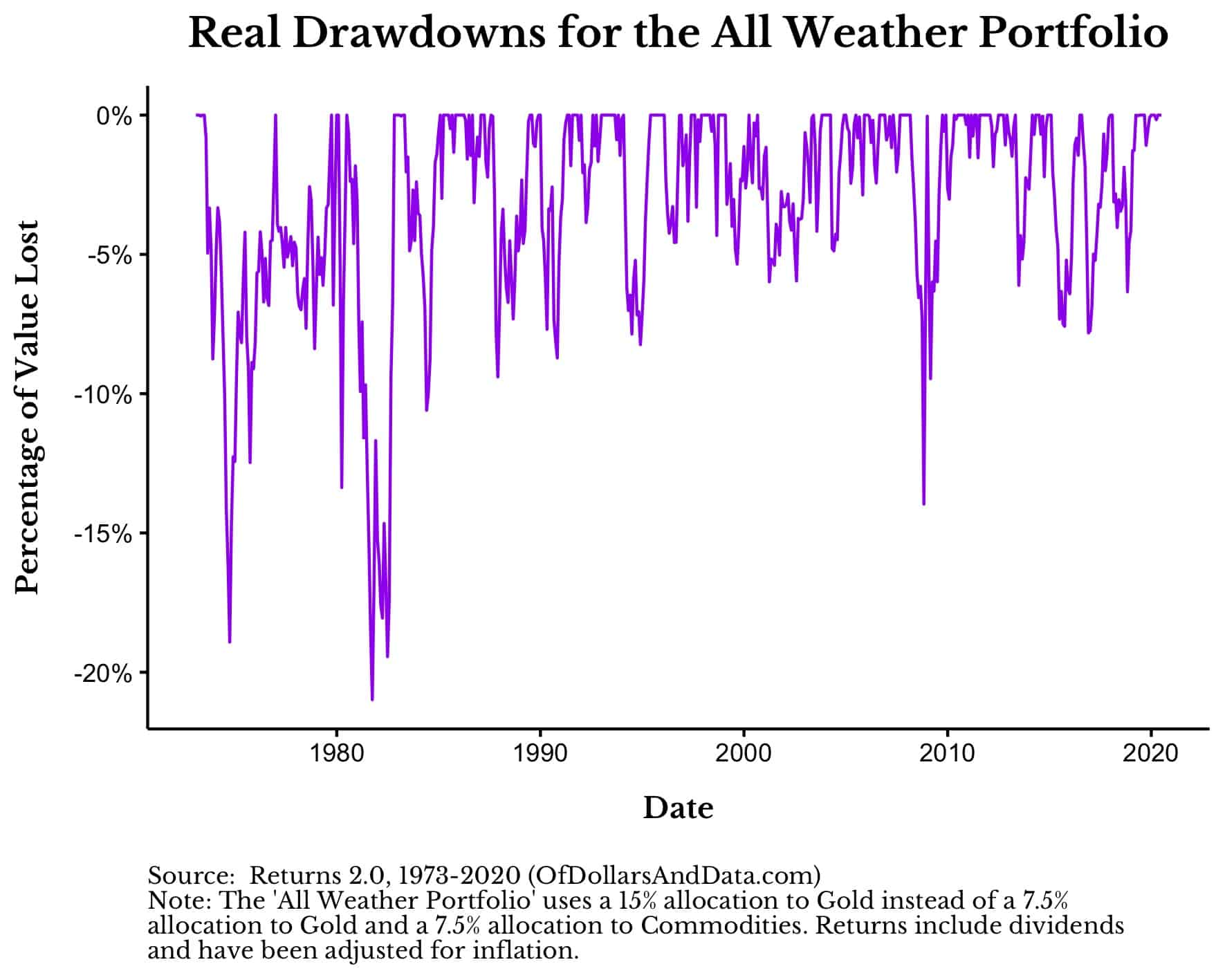

Jos inhoat lyhyellä aikavälillä tapahtuvia tappioita, All Weather Portfolio saattaa olla sinulle sopiva. Vuodesta 1973 lähtien sen suurin tappio on ollut hieman yli 20 %, kun se on inflaatiokorjattu ja kun käytetään kuukausittaisia tietoja:

Kun käytetään päivittäisiä tietoja, laskut ovat suurempia, mutta eivät merkittävästi. Tiedän, että 20 % saattaa tuntua paljolta, mutta verrattuna useimpiin riskisijoitusinstrumentteihin tämä on suhteellisen kesyä.

Koronavirusromahduksen pohjalla S&P 500 oli 33 % miinuksella. Kuinka huolissaan olit silloin? Jos paljon, niin sinun kannattaa ehdottomasti harkita All Weatherin kaltaista vakaampaa salkkua.

Viimeiseksi, niille sijoittajille, jotka haluavat yksinkertaisen ja helposti toteutettavan salkun, All Weather saattaa olla juuri sinulle sopiva. Viisi rahastoa, jotka tasapainotetaan uudelleen jollakin kalenteriaikataululla (eli neljännesvuosittain, puolivuosittain, vuosittain), ja olet valmis. Se ei todennäköisesti tee sinua rikkaaksi, mutta se todennäköisesti estää sinua köyhtymästä.

Kuten edellä havainnollistin, All Weather -portfolioon vuonna 1973 sijoitetun 1 dollarin ostovoima olisi kasvanut 12-kertaiseksi tähän päivään mennessä. Tämä kaikki tapahtui siten, että se ei menettänyt paljon enempää kuin 20 % puolen vuosisadan aikana.

Jos tämä kuulostaa joltain, jota haluaisit harkita, niin puhutaanpa siitä, miten voit itse asiassa toteuttaa sen.

Miten voit toteuttaa sen?

Helpoisin tapa kopioida All Weather Portfolio on valikoima edullisia ETF-rahastoja. Esimerkiksi vain 0,21 %:lla vuodessa voit luoda All Weather -portfolion uudelleen käyttämällä:

- 40 % TLT (pitkäaikaiset yhdysvaltalaiset joukkovelkakirjalainat)

- 30 % SPY:tä (S&P 500)

- 15 % IEI:tä (Intermediate Term U.S. Bonds)

- 7,5 % GLD (Kulta)

- 7,5 % DBC (Raaka-aineindeksi)

Onko sinun pakko valita juuri nämä rahastot? Ei tietenkään.

Mahdollisesti haluat valita kokonaisvaltaisen yhdysvaltalaisen osakerahaston tai maailmanlaajuisen osakerahaston pelkän S&P 500:n sijaan. Se on hyvä, kunhan sinulla on noin 30 % altistusta osakkeille. Sama pätee globaaleihin joukkovelkakirjoihin verrattuna yhdysvaltalaisiin joukkovelkakirjoihin. Suosin yhdysvaltalaisia joukkovelkakirjalainoja vain siksi, että pidän niitä turvallisempina, mutta tämä oletus ei välttämättä pidä paikkaansa tulevaisuudessa.

Hyvä puoli tässä ETF-toteutuksessa on se, että sen voi tehdä minkä tahansa välitysyhtiön kautta. Jopa Robinhood-sijoittajat voivat sijoittaa osan pääomastaan All Weather -portfolioon samalla, kun he antavat loput sijoittaa yksittäisiin osakkeisiin. En tietenkään suosittele yksittäisiä osakkeita, mutta jokaiselle omansa.

Viimeiseksi, kun olet allokoinut rahasi näissä suhteissa, sinun on silti tasapainotettava takaisin näihin allokaatiopainoihin vähintään vuosittain. Tasapainotuksen tiheydellä ei ole niin väliä, joten jos haluat tehdä neljännesvuosittaisen uudelleentasapainotuksen, voit tehdä sen, mutta minä tekisin vuosittaisen uudelleentasapainotuksen yksinkertaisuuden vuoksi.

Kun olet tehnyt kaiken tuon, niin olet valmis. Jos historia on suuntaa antava, All Weather -portfoliosi pitäisi tarjota paljon tasaisempaa kasvua pienemmällä volatiliteetilla kuin useimmat muut salkut. Nyt voit istua alas ja huolehtia kaikista muista kuin sijoituksiin liittyvistä asioista, joita elämä heittää päällesi.

Hyvää sijoittamista ja kiitos lukemisesta!

Jos pidit tästä viestistä, harkitse uutiskirjeeni tilaamista.

Tämä on viesti 198. Kaikki tähän viestiin liittyvät koodini löytyvät täältä samalla numeroinnilla: https://github.com/nmaggiulli/of-dollars-and-data